全面解讀 600 億 USDC 背後,Circle 帝國的收入組成與交易所共生關係

Circle 是美國最大的穩定幣發行商,最近提交了 IPO 申請。本文分析其收入來源、利率對其業務的影響,以及 Coinbase 和 BN 等平臺在塑造 USDC 分發中的作用,並評估 Circle 在日益競爭激烈的市場中的定位。本文源自 Tanay Ved 所著

文章

,由

白話區塊鏈

整理、編譯及撰稿。

(前情提要:

Circle 上市後會如何影響穩定幣市場?USDT,USDC,DAI 優缺點比較

)

(背景補充:

Circle推出穩定幣「退款協議」Refund Protocol,能解決支付痛點?優缺點速覽

)

本文目錄

關鍵要點:

- Circle 在 2024 年實現收入 17 億美元,其中 99% 來自 USDC 儲備的利息收入。與 Coinbase 和 BN 等合作伙伴的分配成本總計 10.1 億美元,反應了交易平臺對擴大 USDC 覆蓋面的關鍵作用。

- USDC 總供應量已回升至 600 億美元,30 天平均轉帳量達到 400 億美元,顯示市場信心和跨鏈採用的恢復。然而,USDC 仍對利率變化、競爭壓力和監管發展較為敏感。

- USDC 在主要交易平臺的使用持續增長,目前佔 BN 現貨交易量的 29%,得益於 Circle 的戰略合作伙伴關係。

- 展望未來,Circle 的下一階段可能依賴於從被動利息收入向主動收入來源的多元化,包括 Token 化資產、支付基礎設施和資本市場整合。

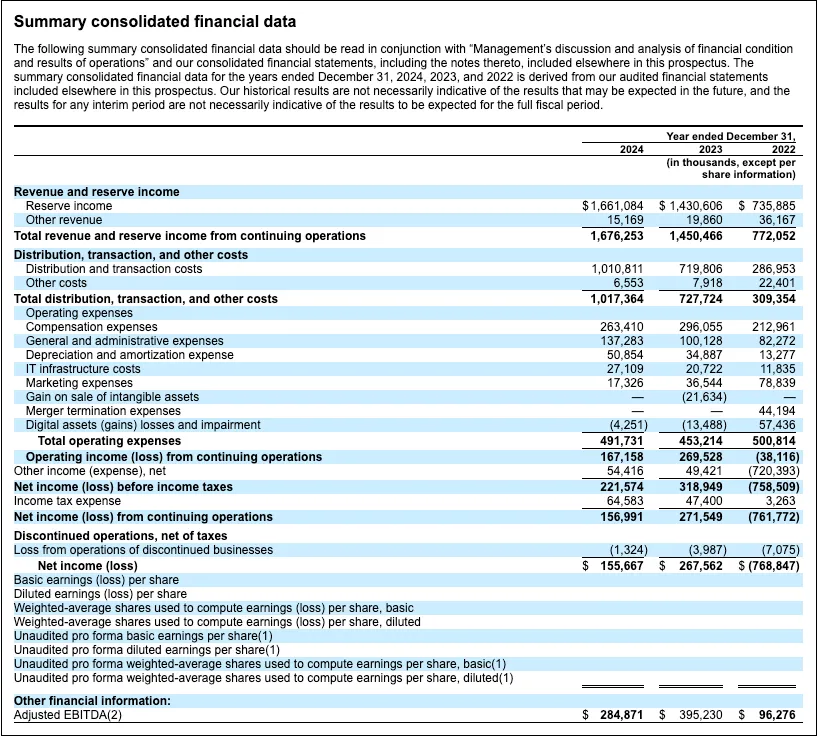

Circle 財務概覽

從最初的比特幣支付應用到成為領先的穩定幣發行商和加密基礎設施提供商,Circle 在其 12 年的歷程中應對了諸多挑戰。在 2021 年 (450%) 和 2022 年 (808%) 收入爆發式增長後,2023 年增長放緩,收入增長 88%,當時 USDC 受到矽谷銀行倒閉的影響。

2024 年底,Circle 報告收入 17 億美元,同比增長 15%,顯示出更穩定的擴張趨勢。

來源:Circle S-1 檔案

然而,盈利能力壓縮,淨利潤和調整後 EBITDA 分別下降 42% 和 28%,至 1.57 億美元和 2.85 億美元。值得注意的是,Circle 的財務資料顯示,收入高度集中於儲備利息收入,與 Coinbase 和 BN 等合作伙伴的分配成本高達約 10.1 億美元。但這些因素推動了 USDC 供應的復甦,全年增長 80% 至 440 億美元。

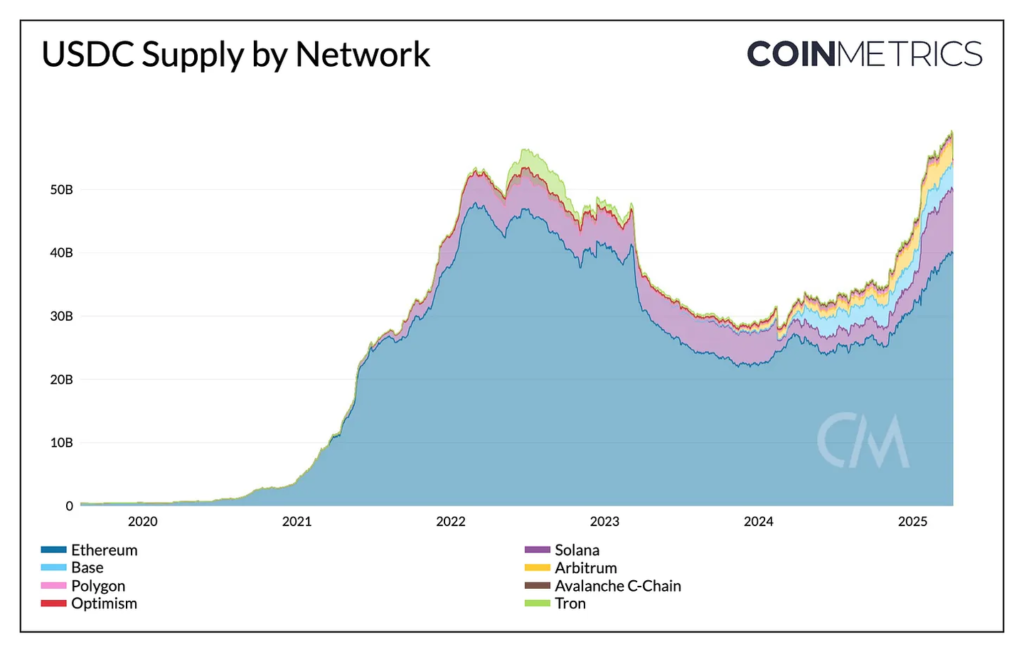

USDC 的鏈上增長

USDC 是 Circle 業務的核心,於 2018 年與 Coinbase 合作推出。USDC 是美元的 Token 化形式,允許使用者以數位形式儲存價值並在區塊鏈網路上交易,實現近乎即時的低成本結算。USDC 採用全儲備模型,1:1 由高流動性資產支援,包括短期美國國債、隔夜回購協議和受監管金融機構持有的現金。

來源:Coin Metrics Network Data Pro & Coin Metrics Labs

USDC 的總供應量已增長至約 600 億美元,穩居僅次於 Tether 的 USDT 的第二大穩定幣。儘管 2023 年市場份額承壓,但已回升至 26%,反應了市場信心的恢復。其中,約 400 億美元 (65%) 在以太坊上發行,95 億美元在 Solana 上 (15%),37.5 億美元在 Base Layer-2 上 (6%),其餘分佈在 Arbitrum、Optimism、Polygon、Avalanche 等鏈上。

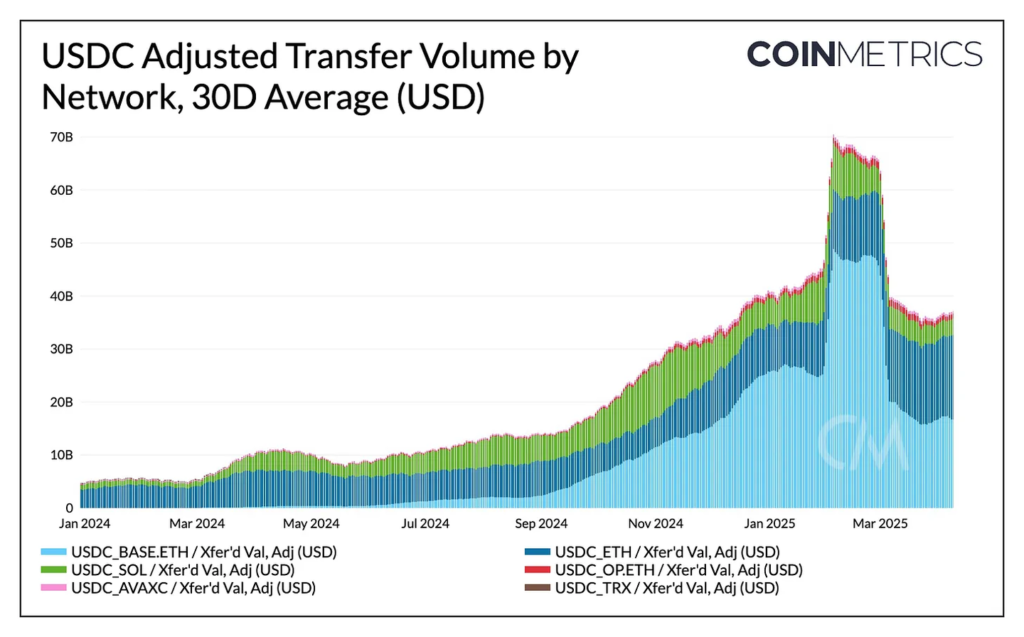

USDC 的速度和轉帳量也顯著增長,30 天平均轉帳量達到約 400 億美元。2025 年,USDC 轉帳量主要發生在 Base 和以太坊上,有時佔調整後總轉帳量的 90%。

來源:Coin Metrics Network Data Pro

這些指標表明,隨著穩定幣在新興市場作為美元替代品以及支付和金融科技基礎設施的吸引力增加,USDC 的使用量不斷增長。這也體現了 Circle 的跨鏈戰略,USDC 在主要區塊鏈上普遍可用,並通過跨鏈傳輸協議 (CCTP) 等互操作性工具得到支援。

儲備構成與利率敏感性

對於發行的每一美元 USDC,Circle 將儲備投資於高流動性、低風險資產組合,如短期美國國債和現金存款。這種結構使 Circle 能夠在確保 USDC 持有者流動性和贖回穩定性的同時,從儲備中獲得收益。Circle 在檔案中披露,2024 年儲備收入為 16 億美元,佔總收入的 99%,表明其收入結構高度依賴利率。

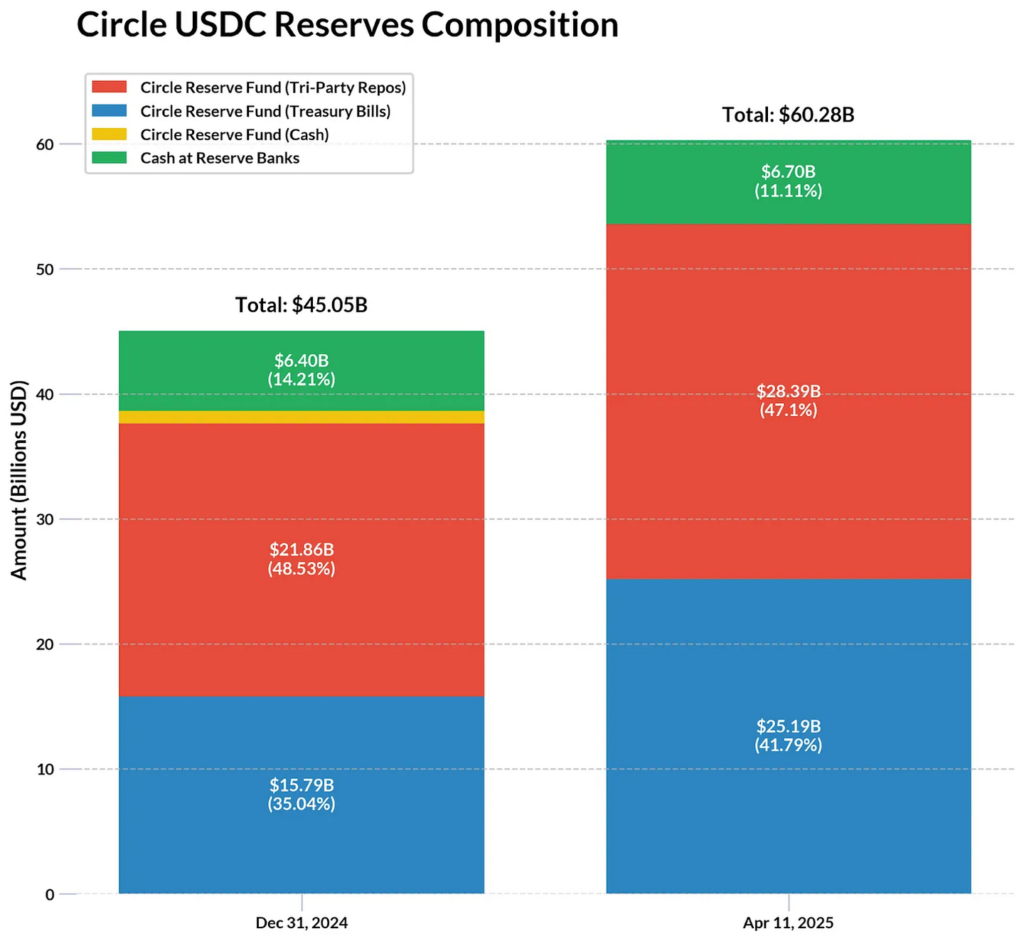

USDC 儲備主要持有在 Circle 儲備基金中,這是一個由 BlackRock 管理的 SEC 註冊政府貨幣市場基金。根據 Circle 的月度證明、財務報表和 BlackRock Circle 儲備基金,截至 4 月 11 日,535 億美元 (約 88%) 的 USDC 儲備由美國國債和與多家金融機構的隔夜回購協議組成,期限均小於 2 個月。此外,11% 的儲備為存放在受監管銀行的現金。

來源:Circle Transparency & BlackRock Circle Reserve Fund

根據 Circle 2024 年 16 億美元的儲備收入和約 440 億美元的儲備資產,推算年化收益率約為 3.6%。如果利率保持當前水平,且 USDC 供應量保持穩定或增長,Circle 的儲備收入可能保持穩定。

我們之前關於 USDC 供應在利率上升時期下降的研究顯示,Circle 的儲備收入與當前利率高度相關,表明其收入模型對利率變化的敏感性。2024 年有效聯邦基金利率在 4.58-5.33% 之間,如果利率下降,Circle 的前景如何?在 S-1 檔案中,Circle 估計利率下降 1% 可能導致穩定幣儲備收入減少 4.41 億美元,這是檔案中概述的關鍵風險。

由於 Circle 保留全部收益 (不像 Ethena 和 Maker 等發行商將利息傳遞給持有者),其商業模式對未來利率變化、競爭壓力和監管演變仍保持敏感。

分發、分發、分發

Coinbase 和 BN 的角色

Circle 的 IPO 檔案還揭示了 Coinbase 和 BN (幣安) 等合作伙伴在推動 USDC 採用方面的重要性。2024 年,其分發成本總計 10.1 億美元,較 2023 年增加 40%,較 2022 年增加 150%。

雖然 Coinbase 與 Circle 的關係廣為人知,但檔案顯示兩者在財務上的聯絡更加緊密。2024 年,Coinbase 從 USDC 相關活動中賺取 9.08 億美元,佔其總收入的約 13.8%。根據與 Circle 的收入分享協議,Coinbase 獲得其平臺上持有的 USDC 的 100% 利息,以及其他地方持有的 USDC 的 50% 利息。

隨著 Coinbase 平臺上 USDC 供應量從 2022 年的 5% 增至 20%,大部分經濟收益似乎歸於 Coinbase。檔案還披露向 BN 一次性支付 6025 萬美元,以類似方式促進分發。

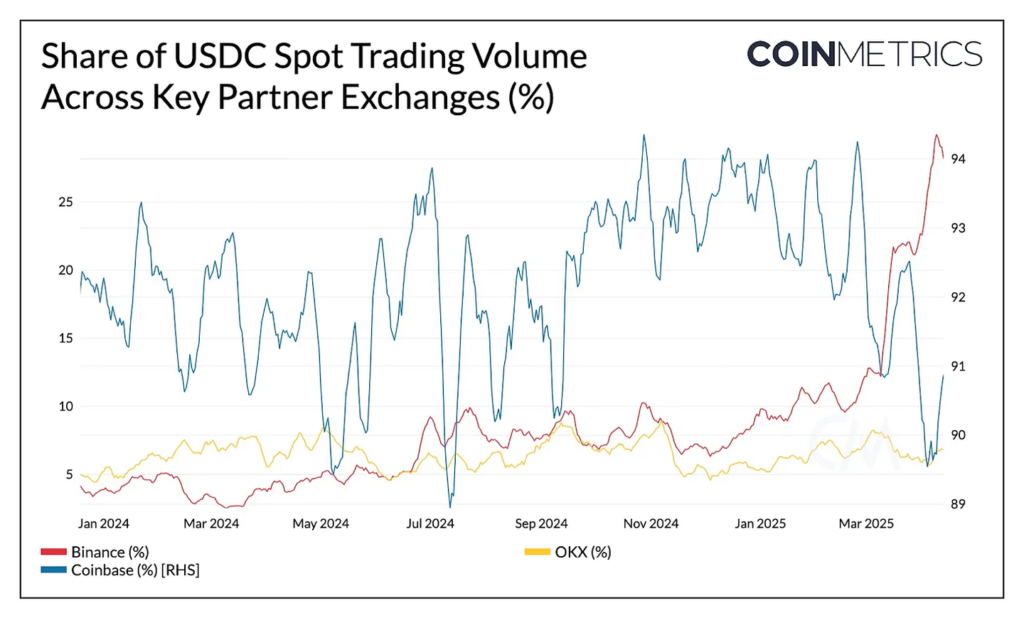

來源:Coin Metrics Market Data Feed

觀察關鍵合作伙伴交易平臺的現貨交易活動,USDC 現佔 BN 現貨交易量的 29%(約 62 億美元),在 FDUSD 近期脫鉤後超過其份額,僅次於佔比約 50% 的 USDT。在 Coinbase 上,USDC 驅動了合並 USD 和 USDC 市場約 90% 的現貨交易。

儘管成本高昂,Circle 的分發努力已轉化為交易平臺層面的顯著採用,推動了 USDC 的流動性和跨交易平臺的 100 億美元可信現貨交易量。

超越交易平臺:為 DeFi 和商業賦能

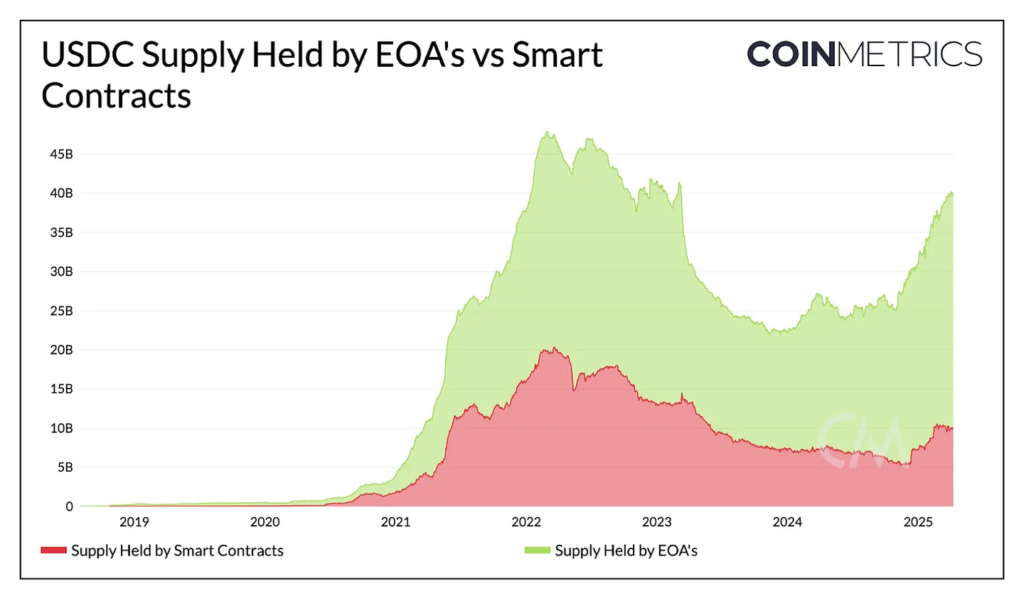

通過區分以太坊上持有在智慧合約與外部擁有帳戶 (EOA) 的 USDC 供應,可以瞭解 USDC 在使用者錢包和應用中的分佈情況。

目前,約 300 億美元由 EOA 持有,同比增長 66%,而約 100 億美元在智慧合約中,同比增長約 42%。EOA 餘額的增長可能反應了交易平臺託管和個人使用者持有的增加,而智慧合約的增長表明 USDC 在 DeFi 借代市場中作為抵押品以及去中心化交易平臺 (DEX) 流動性的重要性。

來源:Coin Metrics Network Data Pro

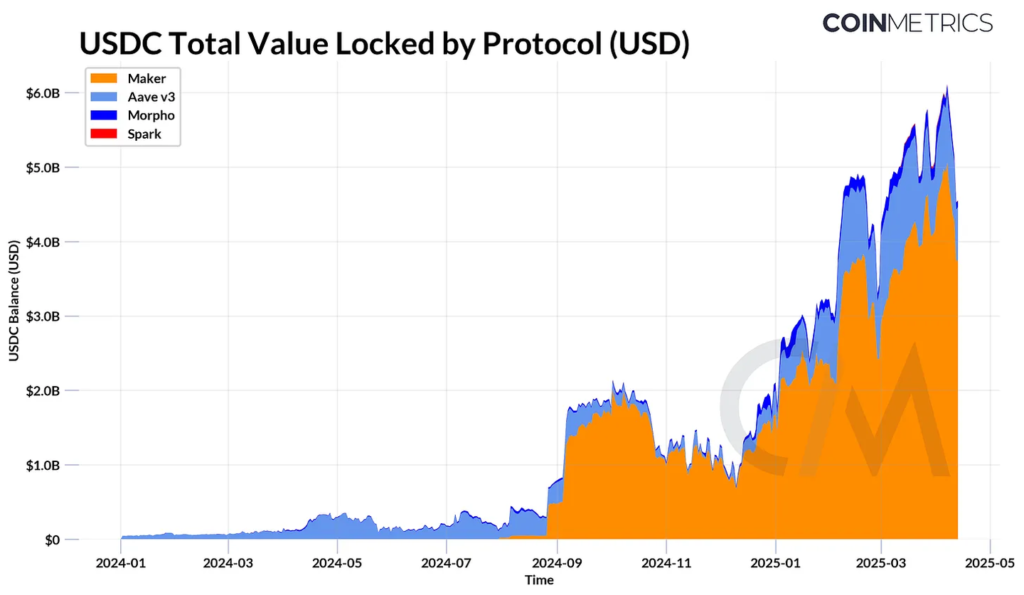

USDC 在 DeFi 借代市場中繼續發揮基礎作用,Aave、Spark 和 Morpho 等協議鎖定了超過 50 億美元 (代表未被借出的 USDC 供應部分)。對於 Maker (現為 Sky) 等抵押債務協議,約 40 億美元的 USDC 通過其 peg 穩定模組支援 Dai/USDS 的發行。

來源:Coin Metrics ATLAS & Reference Rates

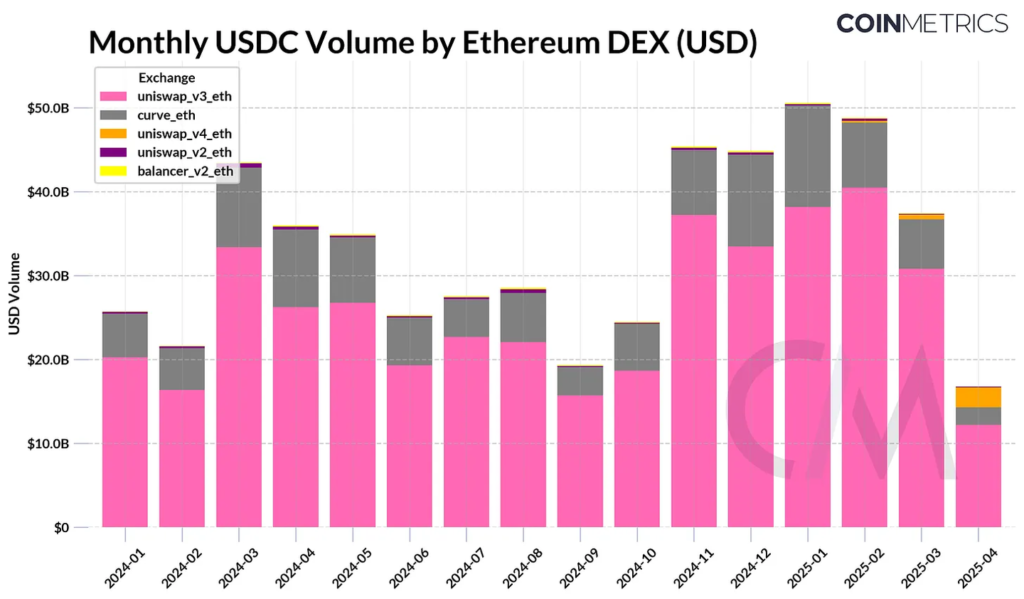

同樣,USDC 是各種 DEX 池的關鍵流動性來源,促進穩定價值的交易。它還日益支撐鏈上外匯市場,特別是隨著 Circle 的 MiCA 合規穩定幣 EURC 等其他法幣掛鉤穩定幣的興起。

來源:Coin Metrics DEX Data

結論

USDC 的鏈上增長反應了市場信心的恢復,但 Circle 的檔案也突顯了關鍵挑戰,特別是高昂的分發成本和對利息收入的嚴重依賴。為了在低利率環境中保持動能,Circle 旨在通過 Circle Mint 等主動產品線以及通過收購 Token 化貨幣市場基金的最大發行商 Hashnote 擴展套件 Token 化資產基礎設施來實現收入多元化。

隨著監管清晰度的提高,特別是 SEC 關於穩定幣不是證券的立場,Circle 處於有利地位。但它現在面臨來自 Tether 等海外發行商以及利用政策變化勢頭的新一波美國競爭者的日益激烈的競爭。儘管 Circle 的估值尚未確定,其 IPO 將標誌著公開市場首次直接投資於穩定幣基礎設施增長的機會。

?相關報導?

華爾街日報穩定幣專文:《Tether 與 Circle 的生死之戰》

Circle提交「IPO上市申請」估值上看50億美元,Coinbase為何是USDC隱藏大贏家?

用比特幣救飢餓孩童》世界糧食計劃署開通「加密貨幣捐贈」:接受BTC、ETH、USDC..等80種加密貨幣