别让USDT限制了你对稳定币的想象力

说起稳定币,大家的第一反应,可能都是USDT。

可你们知道吗?

近日,网上出现了一篇题为「The Tether Report」的匿名报告,箭头直接对准了当下最火热的虚拟货币之一 ——USDT/泰达币。而报告得出的结论十分惊人,那就是「比特币的价格波动与USDT超发高度相关」。

简单介绍下USDT——其本质上是Tether公司基于区块链技术发行的一种去中心化的数字货币。据Tether公司最初承诺——其将严格遵守 1:1 的准备金保证,即每一枚 USDT 代币背后都有 1 美元资金背书,所以 USDT 的价格是相对稳定的。

最初在国内USDT其实不算火爆,但是在国内禁止数字资产和虚拟货币交易后,不少人把目光投向了场外交易(OTC)的形式进行数字资产和法币兑换。这时,号称与美元等值(1:1)的USDT成了香饽饽,通过它再进行其他虚拟货币的买卖成了不少人的首选。

但是作为一家私人公司发行的虚拟货币,虽然其号称能1:1兑换美元,但它真的靠谱吗?

「The Tether Report」的作者就表示出了自己的不信任。

2018年1月24日,外网突然出现一份针对Tether的匿名报告,一时间引爆整个区块链社区。

作为爆料人,作者并没有透露自己的身份,只留下了一串字符「32E3690D50B3B477DF7841212D4BB938DC9CDB50307618328E7F8B53F37CC1E2」 。

目前这串字符究竟指代是一个人还是一个群体也还不甚清楚,但作者明确表示自己处于「人身安全」考量选择匿名发布这份报告。

嗯,确实很「币圈」作风。

纵观这份报告后,陀螺财经认为其主要内容有以下几点:

作者认为Tether公司的发家不是依靠有机的商业发展,而是依据市场情况自行印发。在2017年3月29日-2018年1月4日之间,Tether总计发行91次USDT,而48.7%的BTC价格大涨均发生在USDT发行之后的2小时内。Bitfinex的充值/提现数据可疑,应该进行更多审计。如果以上可疑行为坐实,那么30-80%的BTC价格暴跌可以被预测。

可以说这份报告揭示了USDT和BTC价格暴涨之间有强烈的关联,但爆料人后面也表示表明报告的目的不是为了指责Tether公司有违规行为,而是督促Tether进行审计。爆料人提议Tehter应该由一家有信誉的审计公司进行审计,并建议由“四大”会计事务所来参与此事。

但就在1月28日晚间,Tether被爆出和审计公司Friedman LLP的合作关系已正式结束,短期内不能进行审计。

所以这算是对「The Tether Report」的一个回应么?

但在没有审计的情况下,可能不少人对于USDT可靠性的疑问可能又要加深了。

其实从技术层面来说,USDT本身是具有相当的技术含量的,具体来说就是其采用的「Omni协议」。

而Omni与比特币之间的关系时,一个常见的类比是HTTP到TCP / IP:HTTP,如Omni,是应用层到TCP / IP的更基本的传输和互联网层。

而从价值来说,其可以从三个维度分析。

1.价值尺度——直观显示币值

USDT可以直观地衡量虚拟币的法币价值,也可以看做美元的定价,在币币交易中格外有用。

2.流通手段——虚拟币的兑换中介

由于USDT在虚拟币流通中充当着交换中介的角色,被用来兑换各种各样的币,所以成功成为数字货币中的结算货币,可以说“绕过”了原有数字货币不能直接和法币兑换的规则。

3.贮藏手段——避险存储

数字货币波动巨大,本质上来讲与其说是货币不如说是商品。而在USDT币值稳定的前提下,数字货币所有者只要持有泰达币,就发挥了它的存储作用。在整体行情向下时,持有者只要即时币币交易将其他数字货币换成USDT,泰达币就能起到避险作用。

而由于每个USDT的背后都以一张Tether公司预存持有的美元做背书,这些货币都可以通过Tether平台承兑赎回。泰达币可以被用于转移,存储,支付消费等等,就像比特币或其它任何数字货币一样。

在合规方面,所有涉及到法币的操作,都要求用户完成KYC认证。

虽然说在技术层面USDT一直宣称很安全,但之前也出现过被盗事件——2017 年11月19日,Tether 官网发布公告表示价值 3 千多万美元的 USDT 被盗。但他们已将其全部标记,防止进入流通市场。

除开被盗事件外,USDT其实还远不止这一点风险。

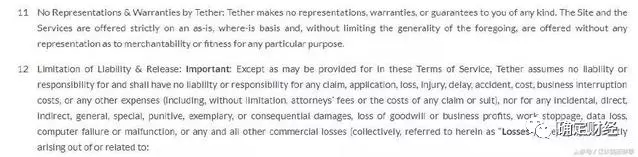

Tether 公司在网站中就提到过:

1.Tether对您不作任何陈述,担保或保证。2.责任限制和发布:除本服务条款规定的情况外,Tether不承担任何责任或义务,也不承担任何索赔,申请,损失,伤害,延误,事故,成本,业务中断费用或任何其他开支(包括但不限于律师费或任何索赔或诉讼的费用),或任何偶然的,直接的,间接的,一般的,特殊的,惩罚性的,示范性的或相应的损失,商誉或商业利润,停工,数据丢失,计算机故障或故障,或直接或间接引起或与之相关的任何和所有其他商业损失。

可以说一开始就把风险告知了,也难怪有人说「一开始就做好了跑路的打算」。

此外,Tether和香港交易所Bitfinex之间的关系也一直耐人寻味。

回顾下两者之间的时间线:

2014 年, Bitfinex 的首席战略官 Philip Potter 和财务总监 Giancarlo Devasini 在英属维尔京群岛成立了 Tether 公司,并发行了 1:1 锚定美元的稳定数字货币 USDT。2017 年 3 月:富国银行冻结了 Bitfinex 在台湾的三个银行账户,并停止了其美元汇出的业务。2017 年 9 月:服务于 Tether 的财务审计公司 Friedman LLP 发布评估报告,称并没有对 Tether 公布的银行账户进行相关评估,并表示该公司的资金除了代币与现金兑换业务外,还有可能进行了其他的投资活动。2017 年 11 月:名为 Bitfinex’ed 推特网友发文表示, Bitfinex 通过 USDT 操纵比特币价格,并称 Tether 没有任何证据证明“每一个 USDT 都有一美元作为支撑”。2017 年 11 月 30 日:Bitfinex 和 Tether 联合声明人的 Ronn Torossian 就最近“Bitfinex 通过 USDT 操作比特币价格”的传言做出回应,称匿名爆料者“Bitfinex’d”存在不良动机。2017 年 12 月:媒体报道称,在 Tether 公关团队的声明中,他们透露出 USTD 可能是由其他数字货币支持的而非美元,因此 bitfinex 或许将面临进一步严格的审查。

种种迹象表明,就算Tether和Bitfinex不是从属关系,但两者之间毫无疑问存在着千丝万缕的联系。

而「The Tether Report」也在结论中称——比特币的市场操纵现象可能已经真的发生了。

但是,在如今各种监管与政策的严控下,想要投入虚拟货币市场的投资者似乎也没有更好的选择。

而且,他们似乎也不在乎。

除了USDT以外,其实还有很多稳定币。

今天,咱们就来聊聊USDT及非USDT的其他稳定币。

USDT是目前全球总市值最大的稳定币, 由全球排名第五的数字货币交易平台Bitfinex 组建的泰达公司 (Tether Limited)发行。

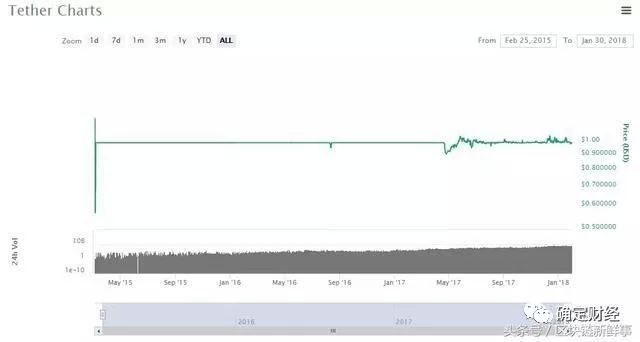

将USDT称为稳定币,是因为其价格与美元锚定,基本保持在1美元左右。

且泰达公司承诺会严格遵守1:1的准备金保证,即每发行1枚USDT代币,就会在银行存入1美元或者以上的保证金,从而保证USDT与美元1:1的锚定汇率,用户也可以在其平台上将USDT换回美元。

就这样,USDT成为了数字货币市场上最特别的存在。

这种特别甚至让链豹门人一度以为USDT就是美元。

那么,既然USDT的价格基本稳定为1美元,又为什么要发行这种数字货币,而不直接使用美元呢?

那是因为,自比特币诞生开始,数字货币作为一种去中心化的网络系统,各国政府对其接受程度、监管程度均不相同,大部分国家都无法用法定货币直接购买数字货币。

且数字货币种类繁多,各国的法定货币也无法与数字货币通兑。

因而,就需要一种既可以和各国法币稳定挂钩,又可以和各种数字货币通兑的币种。

在此需求下,USDT应运而生。

三年多的时间,USDT作为数字货币界的度量衡,上线了80余家交易所,一跃成为了主流数字货币。

于此同时,USDT也因其中心化、审计未公开、被疑通过增发操纵比特币价格等负面消息,被部分投资者视为庞氏骗局。

因此,市面上又出现了其他的稳定币。

按照稳定币是否具有资产抵押来分类的话,可以将稳定币分为两类:

第一类,是与法定货币或数字资产等锚定的有资产抵押型稳定币。

这类稳定币的特点是,币价背后有资产储备支持,USDT就是这类稳定币。

除了USDT,TrueUSD、USD Coin、DAI也是几个比较有特色的稳定币。

TrueUSD:比USDT更透明

TrueUSD(TUSD),由加州斯坦福的初创公司TrustToken于发行2018年3月,是基于ERC20代币标准的数字货币。

它与美元直接锚定,通过TrustToken进行中心化1:1抵押发行,投资者可按照1:1的比例获取TUSD或赎回美元。

TUSD引入了信托账户来管理美元资产,并承诺定期公布第三方会计事务所的审计报告及账户的美金存量,使得准备金情况更为透明。

USD Coin:由比特大陆1.1亿美元领头

USD Coin由位于波士顿的比特币初创公司Cricle,与比特大陆合作推出,基于CENTRE开发,与美元1:1兑换,试图取代USDT。

DAI:以数字货币作为抵押

DAI是由北欧公司MakerDAO于2017年12月发行的稳定币,是价格对标美元的ERC-20标准数字货币。

用户可通过MakerDAO在以太坊上创建的智能合约平台,抵押其他加密货币来换取相应数量的DAI。

不过为了保持DAI价格水平的相对稳定,系统采用超额抵押机制,即以N倍的抵押物换取DAI,从而吸收抵押数字资产本身价格波动带来的风险。

DAI的目标是成为与美元保持稳定1:1兑换关系的数字货币。

第二类,是由算法控制的无资产抵押型稳定币。

这类稳定币无须任何抵押,其通过智能合约编程,由算法来控制流通权利,决定发行和销毁货币的数量及时间,使其价值尽可能地贴近挂钩资产的价值。

这类稳定币主要有:

Basis

2017年10月Basis获得来自Stanley Drunckenmiller、BainCapital、DCG、真格基金等的投资,发行时间待定。

2018年4月参与Basis开发的区块链创业公司Intangible Labs通过期货通证简明协议(SAFT)从225位投资手中筹得1.25亿美元。

Basis的算法构思来自于RobertSams于2014年提出的Seignorage Shares,其基本设计思路是通过对代币供应量的弹性控制来保证法币价值。

简单来说,系统将设计恒定币及股份两种代币。

当恒定币价格高于锚定价格时,系统自动增发以降低价格;

反之则将股份拍卖,并将所融资金回购恒定币,从而抬高币价。

而Basis则在Seignorage Shares基础上进行改进,在回购及增发环节引入债券,将增发过程产生的代币优先分配给债券持有者,同时支付利益。

另外为了避免系统因通货紧缩而陷入死亡螺旋,Basis还设计了偿还期限,即设定时间过后,项目将不履行偿还责任。

根据项目白皮书的描述,Basis短期内将锚定美元价格,不过最终价值会与持有者使用数字货币购买商品或服务的消费价格指数(CPI)挂钩。

Carbon

Carbon,2018年4月完成200万美元的种子轮融资,发行时间待定。

在Carbon系统中,将产生Carbon stablecoin和Carbon Credits两种代币,前者的价格将始终维持在一美元,并在流通过程中根据其波动状况来调整需求。

具体来说,在算法控制下,当Carbon stablecoin价格低于1美元时,系统会举行排名,而愿意放弃恒定币的用户将能兑换Carbon Credits,而价格上涨需要增发时,新创造出的恒定币将提供给Carbon Credits持有者。