作者:Cynic,CGV Research

在特朗普政府全面拥抱加密资产的战略转向下,上市公司加密储备规模即将突破千亿美元大关。本文系统梳理全球企业加密储备版图,深度解析以MicroStrategy为核心的资本运作模式,并探讨山寨币储备公司的差异化路径与潜在风险——这场由传统企业主导的"数字资产化"实验,正在重构公司财务管理的未来范式。

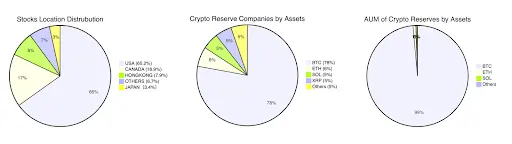

从上市公司分布上来看,美国上市公司占65.2%,加拿大占16.9%,香港占比7.9%,日本也有少量公司进行储备(3.4%),其余各国市场占6.7%。

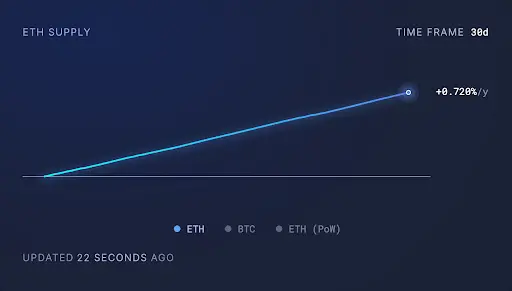

从上市公司储备的加密资产种类来看,BTC占78%,ETH、SOL、XRP等比例接近,都在5%-6%的水平,而储备其他加密资产的公司占剩余的5%。

从上市公司储备的加密资产价值来看,BTC处于绝对领先地位,占99%价值,其余资产共占剩余1%。

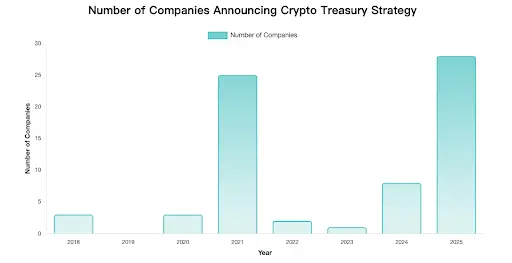

根据企业首次宣布加密战略储备的时间统计分析,结果如下图所示。

注:仅收录披露准确的部分数据

从图中我们可以观察到明显的高峰和低谷期,而这也与加密货币市场自身的牛熊周期相吻合。

两个显著高峰期 :

低谷期特征 :

近期仍不断有企业宣布进行加密储备,预计今年加密储备的上市企业的数量有望超过200,加密货币在传统行业中的采用度持续提升。

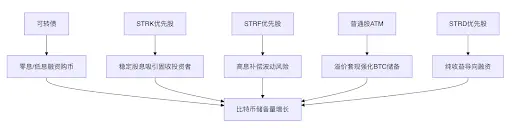

从当前各类数字资产储备公司的资本运作模式来看,可以归纳为以下几种模式:

在众多企业中,微策略灵活运用杠杆,从多年亏损的软件服务商转变为千亿市值的比特币巨鲸,其运作模式值得深入研究。

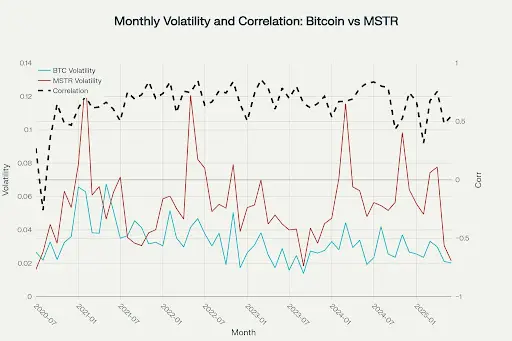

自2020年微策略宣布实行比特币战略储备以来,股价便与比特币的价格呈现高度相关性,而且波动率远高于比特币本身,由下图可以得出直观感受。从2020年8月至今,MSTR累计涨幅接近30倍,同时期比特币价格涨幅仅为10倍。

按月份对比特币与MSTR的波动率与相关性进行统计,可以看出, 大部份时间MSTR与比特币的价格相关性在0.6-0.8的区间,呈现强相关 ;同时,大部份时间MSTR的 波动率数倍高于比特币 ,从结果上看,MSTR称得上比特币的现货杠杆证券。从另一方面也可以验证MSTR的比特币杠杆属性: 2025年6月MSTR 1个月期看涨期权隐含波动率110%,较比特币现货高40个百分点,显示市场赋予其杠杆溢价 。

微策略模式的核心是用较低的融资成本获取资金用于购买比特币,只要比特币的预期回报率高于实际融资成本,模式就能持续成立。

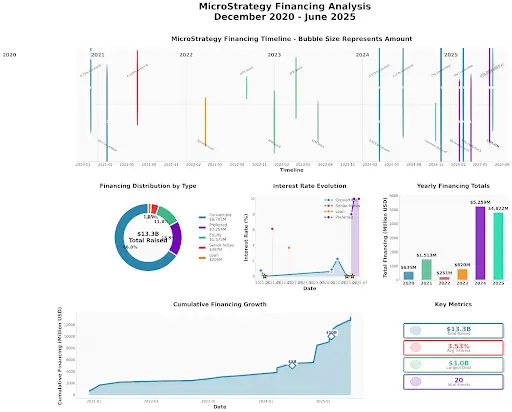

MicroStrategy创造了一套资本工具矩阵,将比特币的波动性转化为结构化融资优势,资本运作采用多种融资策略,形成自我强化的资本循环。VanEck分析师评价其为“数字货币经济学与传统公司金融结合的开拓性实验”。

微策略资本运作的核心目标有两个: 控制负债率和提高每股所含BTC数量(BTC per Share) 。假设BTC长期上涨,实现两个核心目标,微策略股票价值也会提高。

对于微策略而言,抵押借贷存在资金效率不足(要求150%超额抵押率)、清算风险不可控、融资规模受限等隐性成本与限制。

相比于抵押借贷,可转债、优先股等隐含期权的融资方式能够进一步降低成本,对资产负债结构的冲击更小,ATM普通股出售又能够快速灵活地获取现金。而优先股在会计处理上,计入权益而非债务,较可转债而言又能进一步降低负债率。

这一套复杂的资本工具矩阵深受专业投资者青睐,使其能够利用实际波动率、隐含波动率以及期权定价模型其他组成部分的差异进行套利,这也为微策略的融资工具奠定了忠实的买盘。

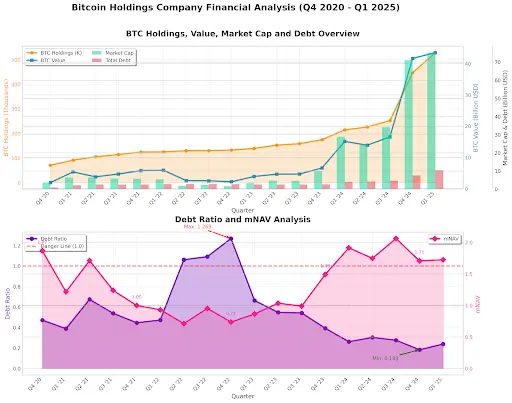

结合季度的比特币持仓与负债、重要资本运作事件可以观察出:

通过多种融资工具的结合,微策略在比特币波动率高、股票有正溢价的牛市发行可转债和优先股,扩大比特币持仓,在比特币波动率低、股票有负溢价的熊市通过ATM卖出普通股,防止负债率过高引发连环清算风险。

高溢价时期更优先选择可转债与优先股,可能的原因如下:

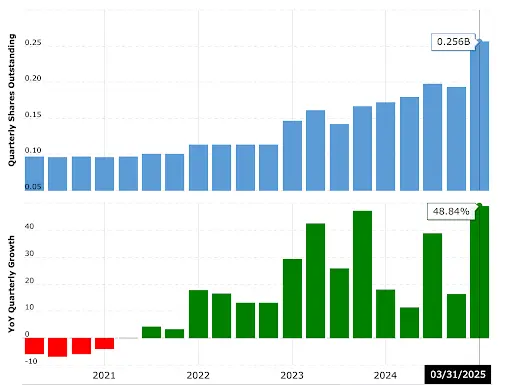

因为其独特的融资结构,当比特币上涨时,MSTR以更高的幅度上涨,大量债务将被转换为股票。事实上,自从微策略宣布购买比特币以来,微策略的总股本已经从100M上升至256M,涨幅156%。

大量的股本增发会不会稀释股东的权益?从数据上看,从2020年Q4至今,微策略的股本增发了156%,然而股价却提升了仅30倍,股东权益并非被稀释而是大量提升。为了更好地表征股东权益,微策略提出了每股BTC权益(BTC per Share)指标,将资本运作的目标就是持续提升BTC per Share。从图中可以看出,长期来看,BTC per Share始终处于上升趋势,已经从最初的0.0002 BTC per Share上涨了十倍。

从数学上来计算,在MSTR股价对比特币有高的正溢价时(mNAV>1),潜在的股权稀释进行融资来购买比特币,能够持续推高BTC pre Share。mNAV > 1意味着每股募集资金能购买的BTC大于当前的BTC per Share,原有的股份虽然被稀释,但稀释后每股内含的BTC价值仍在上升。

我认为微策略模式的成功关键因素有三点:监管套利、对比特币上涨的正确押注、优秀的资本运作能力。同时,风险也隐藏在其中。

长期来看,当进入风险资产的下行周期,多重风险叠加可能会引发连锁反应,形成技术性的风险传导机制,引发死亡螺旋:

另一可能是监管主动干预,将微策略转换为比特币ETF或类似的金融产品。微策略当前持有的2.88%总量BTC,如果真的陷入抛售清算潮,可能会直接导致加密市场的崩坏,转换为ETF等类型则要安全得多。微策略虽然持有大量比特币,但放在ETF之间进行对比也不算出众。此外,2025年7月2日,SEC通过了Grayscale Digital Large Cap Fund转换为持有BTC、ETH、XRP、SOL、ADA等资产组合的ETF,侧面说明了可能性。

暴涨暴跌的诱因:

2025 年 5 月,$SBET 宣布以 $4.25 亿 PIPE 融资收购 176,271 ETH(当时价值 $4.63 亿),成为全球最大上市公司 ETH 持有者,股价单日飙升 400%。随后 SEC 文件显示 PIPE 投资者可转售股票,引发市场对稀释的恐慌性抛售,股价暴跌 70%。以太坊联合创始人 Joseph Lubin($SBET 董事会主席)澄清“无股东抛售”,但市场情绪已受挫。

估值修复迹象:

截至 2025 年 7 月,$SBET 股价在$10附近企稳,mNAV约为1.2(计入PIPE增发后约为2.67)

企稳动力来自:

与$SBET相比,虽然$DFDV的波动率也非常高,但相对而言股价的下跌支撑更强,尽管经历过单日36%的下跌,至今$DFDV距转型前也有30倍的股价收益。这一方面是由于转型前公司市值较低,另一方面也是因为其业务的多样性,尤其是在基础设施上的投入,使得其有更多估值支撑。

SOL 储备的估值支撑:

$DFDV 持有 621,313 SOL(约 $1.07 亿),具备三类收入来源:

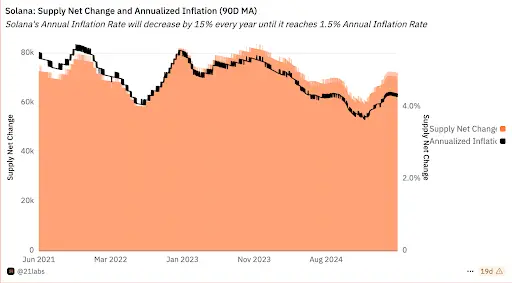

ETH、SOL等POS型加密货币进行原生质押带来的年化收益,可能无法直接影响估值模型,但流通性质押有望提升资本运作的灵活性。

近期ETF申请审批速度明显加快,有多家机构在申请不同加密货币的ETF,通过只是时间问题。在更多更复杂的针对特定加密货币相关金融工具出现之前,山寨币储备公司的股票与债券工具仍能够满足部分投资者的需求,但是监管套利空间正在逐渐缩小。

比特币作为“数字黄金”具备全球流动性共识,而ETH/SOL缺乏同等地位。BTC具备储备资产属性,但ETH/SOL大多数时候被视为效用资产。

2024-2025年期间,山寨币相对比特币表现不佳:

本轮比特币创新高时,ETH与SOL仍不到其历史高点的50%。

与比特币战略储备相比,山寨币的战略储备公司能够更深入地参与公链生态业务产生现金收入,同时可以借助DeFi提高资本利用率。

例如:

总结而言,监管套利空间收窄、代币上涨空间的不确定性将迫使山寨币储备企业对运作模式进行创新,深入参与链上生态,通过生态业务构建现金流以提高抗风险能力

当MicroStrategy用精密的资本工具将比特币转化为"波动率杠杆",山寨币储备公司正试图通过DeFi化运作破解估值困境。然而监管套利窗口的收缩、代币共识强度的差异、以及POS机制的通胀隐忧,使这场实验仍充满变数。可以预见的是,随着更多传统企业入场,加密资产战略储备将从激进押注走向理性配置——其终极意义或许不在于短期套利,而在于推动 企业资产负债表进入可编程时代 。

正如Michael Saylor所言:"我们不是在购买比特币,是在构建数字时代的财政系统"。这场实验的终极考验将是当比特币进入熊市时,资产负债表能否承受双重挤压——这也是传统企业入场前必须解答的命题。

免责声明:本文系CGV 研究报告,不构成任何投资建议,仅供参考。

CGV(Cryptogram Venture)是一家总部位于日本东京的加密投资机构。自2017年以来,其基金及前序基金已累计参与投资超过200个项目。CGV自2022年起投资孵化持牌日元稳定币JPYW,提前布局加密稳定币领域。自2024年起,CGV布局币股及RWA市场,参与纳比特(NA)、胜利证券(8540.HK)等项目定增。目前,CGV在香港、硅谷等地亦设有分支机构。