原文作者:Christopher Rosa

原文编译:Saoirse,Foresight News

Michael Saylor 在微策略公司(Strategy,原 MicroStrategy,股票代码 MSTR)推行的创新策略颇具开创性。他借助金融工具大幅增持比特币,这一举措引发了企业界的跟风热潮。此后,已有 50 多家公司效仿他这种以比特币为核心的资金储备策略,且这一数字还在持续攀升。然而,如今有一批独具慧眼的公司正另辟蹊径:它们不仅追求加密货币的持仓敞口,更着力与以太坊自身的经济引擎形成深度契合。

在本报告中,我们将聚焦首批 4 家建立以太坊储备的美国上市公司,深入分析它们的融资活动,评估其「以太坊集中度」(即每股持有的以太坊数量),并剖析投资者对这些以以太坊为支撑的公司资金储备所赋予的市场溢价。除上述指标外,我们还将探讨这一现象对以太坊网络健康度、质押生态系统及 DeFi 基础设施的广泛影响,着重阐明这些资金储备策略不仅重塑了企业的资产负债表,更将资本直接注入了以太坊去中心化经济的核心领域。

SharpLink Gaming(SBET)

公司背景

SharpLink Gaming Ltd. (纳斯达克代码:SBET)成立于 2019 年,是一家科技公司。该公司通过其专有平台,为体育爱好者匹配及时的体育博彩和互动游戏服务,从而将其转化为投注用户。此外,公司还开发免费游戏和移动应用,并为体育媒体机构、联盟、球队及博彩运营商提供营销服务,以加深粉丝的参与度。不仅如此,SharpLink 还运营真人梦幻体育和模拟类游戏,用户规模超 200 万,年消费额近 4000 万美元。同时,在所有允许梦幻体育和在线博彩合法运营的美国州份,该公司均已获得经营许可。

上月,SharpLink 开始在其资产负债表上累积以太坊(ETH),并通过私募股权投资(PIPEs)与市价发行(ATM)相结合的方式为这些收购融资。公司管理团队表示,这一战略转型源于他们对以太坊未来的坚定信心,认为其作为一种可产生收益、具备可编程性的数字资产,能让公司从质押及相关收益机会中获利。尽管采用了这种新颖的财务策略,SharpLink 仍全力专注于其核心的游戏及互动博彩业务,以太坊资金储备策略仅作为补充,而非替代核心业务。

融资与以太坊收购情况

SharpLink 2025 年通过股权融资筹集的资金,已稳步用于购买逾 215, 634 枚以太坊,这一举措表明了公司正快速转型为以以太坊为支撑的资金储备模式。

以太坊部署与质押

SharpLink 已将其持有的全部以太坊储备进行质押, 6 月 28 日至 7 月 4 日期间获得 100 枚以太坊的奖励,自 6 月 2 日该质押计划启动以来,累计质押收益已达 322 枚以太坊。

要点

SharpLink Gaming 进军以太坊的战略举措,使其成为目前持有以太坊储备量最多的上市公司。通过多轮股权融资(包括一笔 4.25 亿美元的大型私募股权投资及后续的市价发行),该公司迅速积累了业内规模最大的以太坊持仓。尽管这一资金储备策略存在风险(包括以太坊价格波动带来的影响),但也蕴含着可观的质押收益潜力,凸显出权益证明类数字资产作为资金储备的吸引力。通过将 100% 的以太坊储备进行质押,SharpLink 不仅能获取收益,还直接为以太坊网络的安全性与稳定性贡献力量。这既丰富了验证者的参与多样性,也让企业资本与协议健康发展形成了协同。

BitMine Immersion Technologies(BMNR)

公司背景

BitMine Immersion Technologies Inc.(纽约证交所美国版代码:BMNR)是一家总部位于拉斯维加斯的区块链基础设施企业,业务涵盖运营工业级比特币矿场、销售浸没式冷却硬件,以及在得克萨斯州、特立尼达等能源成本较低的地区为第三方挖矿设备提供托管服务。

6 月 30 日,该公司通过私募发行 5560 万股股票(每股定价 4.50 美元)筹集约 2.5 亿美元,用于扩充其以太坊储备。作为交易的一部分,Fundstrat 联合创始人 Tom Lee 被任命为 BitMine 董事会主席,为公司扩大以太坊配置规模增添了一位资深加密货币战略专家的指导力量。

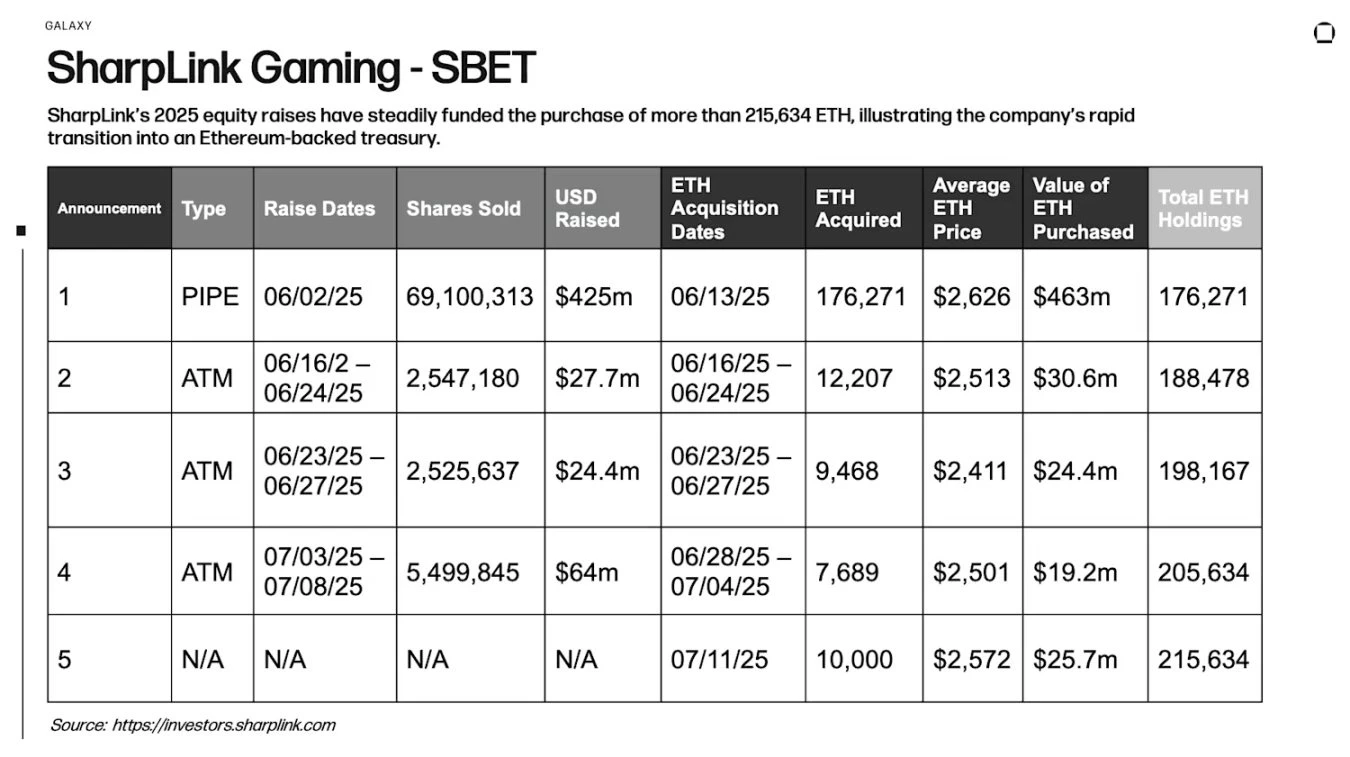

融资与以太坊收购情况

6 月下旬,BitMine Immersion Technologies 在完成 2.5 亿美元私募配售后,其股价重新估值,凸显出该公司正转向以太坊支持的资金储备模式。

以太坊部署与质押

BitMine 持有大量以太坊储备,但截至本文撰写时,尚无公开信息证实其是否已将部分储备用于积极质押或通过其他方式部署在链上。

要点

BitMine 通过 2.5 亿美元融资,在资产负债表上新增约 81, 380 枚以太坊,使其总持有量突破 163, 000 枚。为支撑这一储备积累,BitMine 将稀释后股本扩大至 5600 多万股,增幅约达 13 倍。如此规模的稀释凸显出:大规模以太坊储备策略的实施需要大量股权发行支持,同时也反映出公开市场积累以太坊所需的资本密集型特点。

Bit Digital(BTBT)

公司背景

Bit Digital Inc.(纳斯达克代码:BTBT)是一家总部位于纽约的数字资产平台,成立于 2015 年,最初在美国、加拿大和冰岛运营工业级比特币矿场。

2025 年 6 月,该公司完成了一次全额包销的公开增发,筹集约 1.72 亿美元;同时,将出售 280 枚比特币所得的资金与增发款项合并,重新投入以太坊,累计持有约 100, 603 枚以太币。在 CEO、加密货币资深人士 Sam Tabar 的引领下,公司完成了向以太坊质押及资金储备模式的转型。

融资与以太坊收购情况

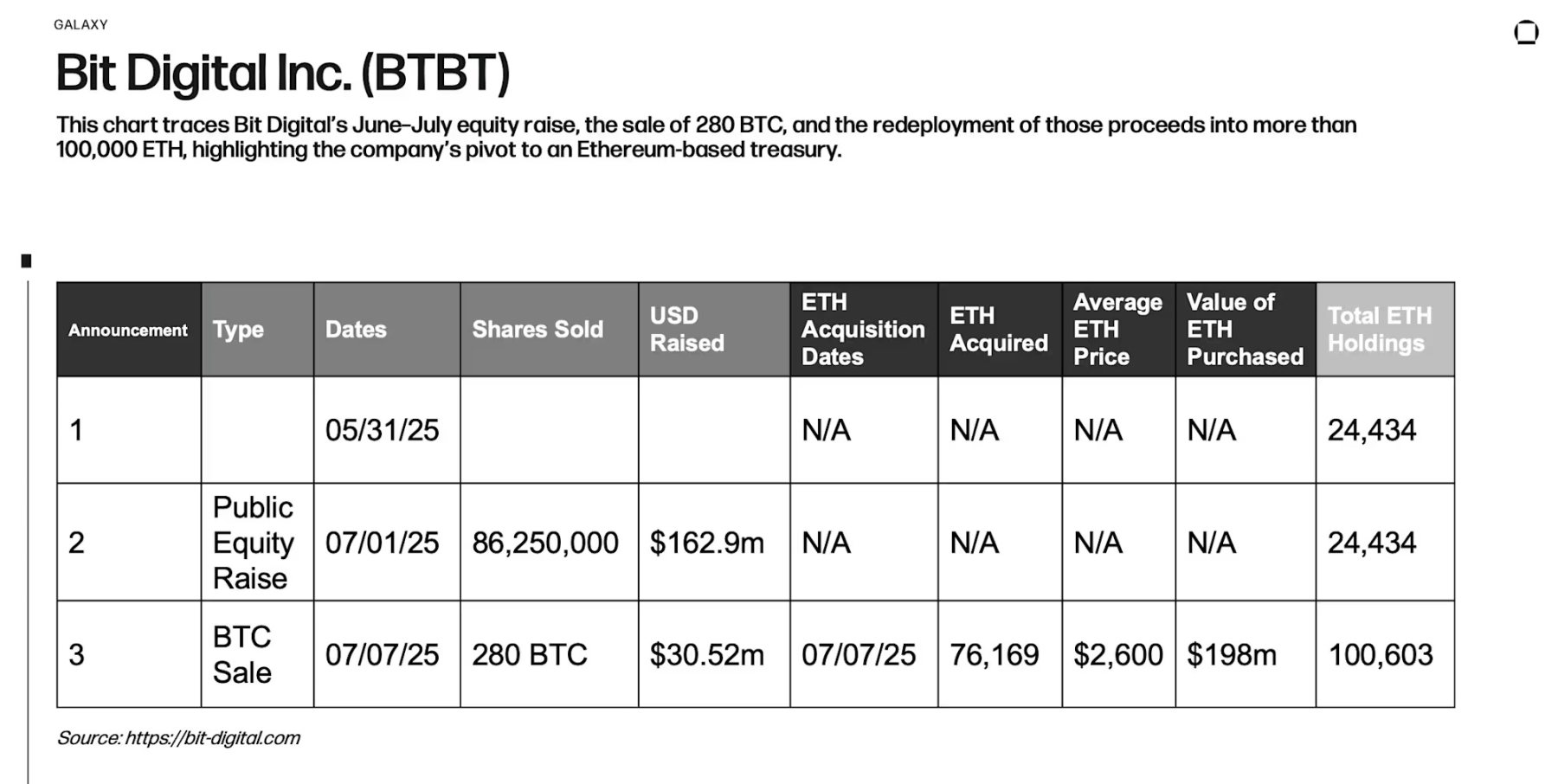

该图表追溯了 Bit Digital 在 6 月至 7 月的股权融资、 280 枚比特币的出售,以及将这些资金重新配置为超过 10 万枚以太坊的全过程,凸显了公司向以以太坊为核心的资金储备模式的转型。

以太坊部署与质押

截至 3 月 31 日,Bit Digital 持有约 24, 434 枚以太坊,其中 21, 568 枚处于主动质押状态, 2024 年以太坊质押的平均年化收益率为 3.2% 。

战略调整后,Bit Digital 通过公开增发和出售比特币大幅扩充以太坊储备,总持有量增至 100, 603 枚。尽管公司尚未披露转型后具体的质押数量及预期收益,但从过往操作来看,其仍将持续专注于通过以太坊质押获取收益。

要点

Bit Digital 的资金储备转型尤为值得关注:它将传统的公开股权融资,与清算比特币持仓以购买以太坊这一非常规举措相结合。这一策略使 Bit Digital 在上市加密货币公司中独树一帜,彰显出其对以太坊收益生成能力的坚定信心。相较于比特币在资产负债表中扮演的被动角色,以太坊的优势更为突出。

GameSquare(GAME)

公司背景

GameSquare Holdings(纳斯达克代码:GAME)是一家总部位于得克萨斯州的游戏媒体集团,旗下拥有 FaZe Clan、Stream Hatchet、GCN 等品牌,专注为面向 Z 世代玩家的全球广告商打造创作者主导的营销内容。7 月,该公司通过后续股权发行筹集约 800 万美元,并与加密货币公司 Dialectic 合作推出以太坊资金储备计划,该计划最多可配置 1 亿美元以太坊,目标收益率为 8% 至 14% 。

融资与以太坊收购情况

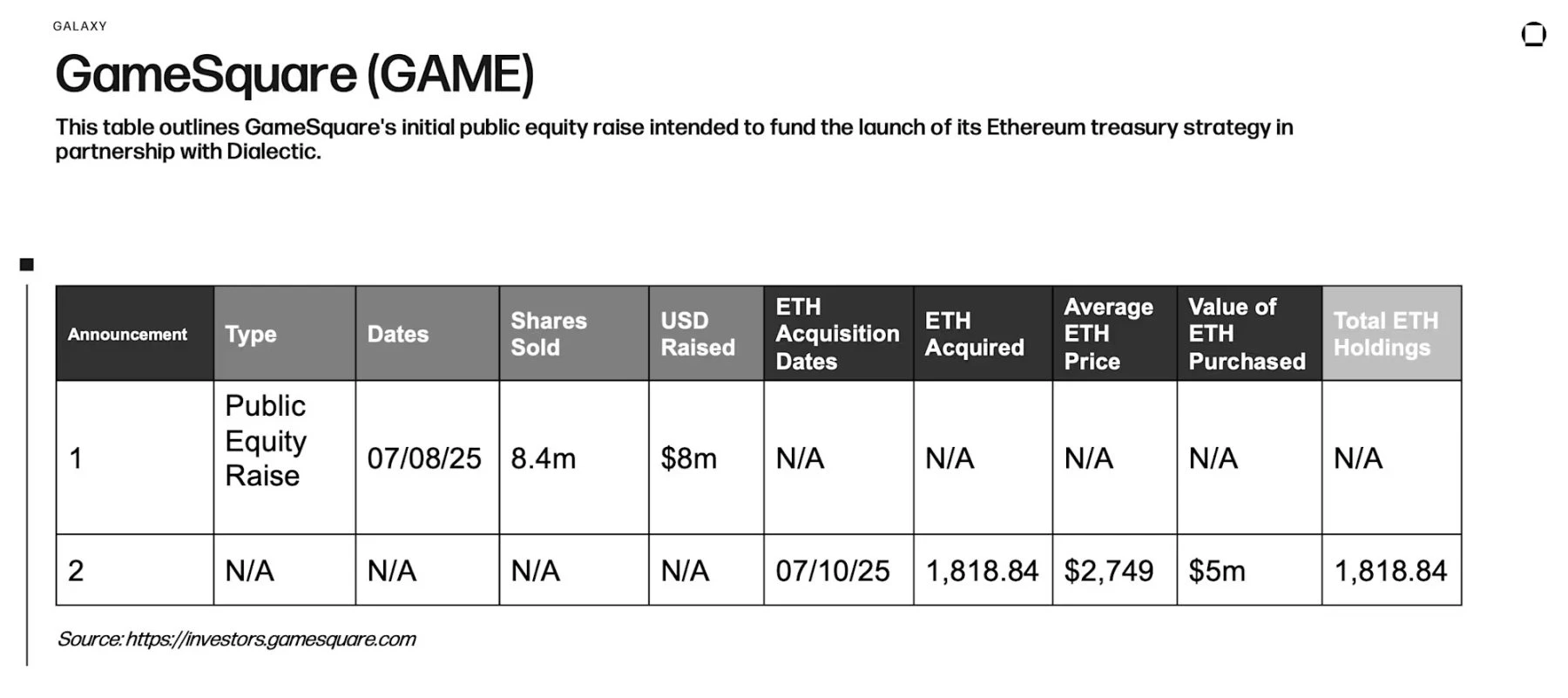

该表格概述了 GameSquare 首次公开股权融资的情况,此次融资旨在为其与 Dialectic 合作推出的以太坊资金储备策略提供资金支持。

以太坊部署与质押

作为更广泛的数字资产储备战略的一环,GameSquare 已完成首次以太坊购买,购入价值 500 万美元的以太币。此举标志着该公司正式涉足加密货币储备领域,旨在实现资产多元化并为长期创新提供支撑。

要点

GameSquare 转向以太坊资金储备策略,是其在核心游戏媒体业务之外的一次大胆拓展。通过与 Dialectic 合作并借助其 Medici 平台,GameSquare 计划将资金投入 DeFi 领域,以实现远高于标准以太坊质押收益率(通常为 3% 至 4% )的回报(8% 至 14% )。若该策略顺利实施,将通过提升关键 DeFi 协议的流动性、丰富验证者参与结构,直接助力整个以太坊生态系统的稳定与发展。企业资本的积极参与也将进一步夯实 DeFi 基础设施的根基。

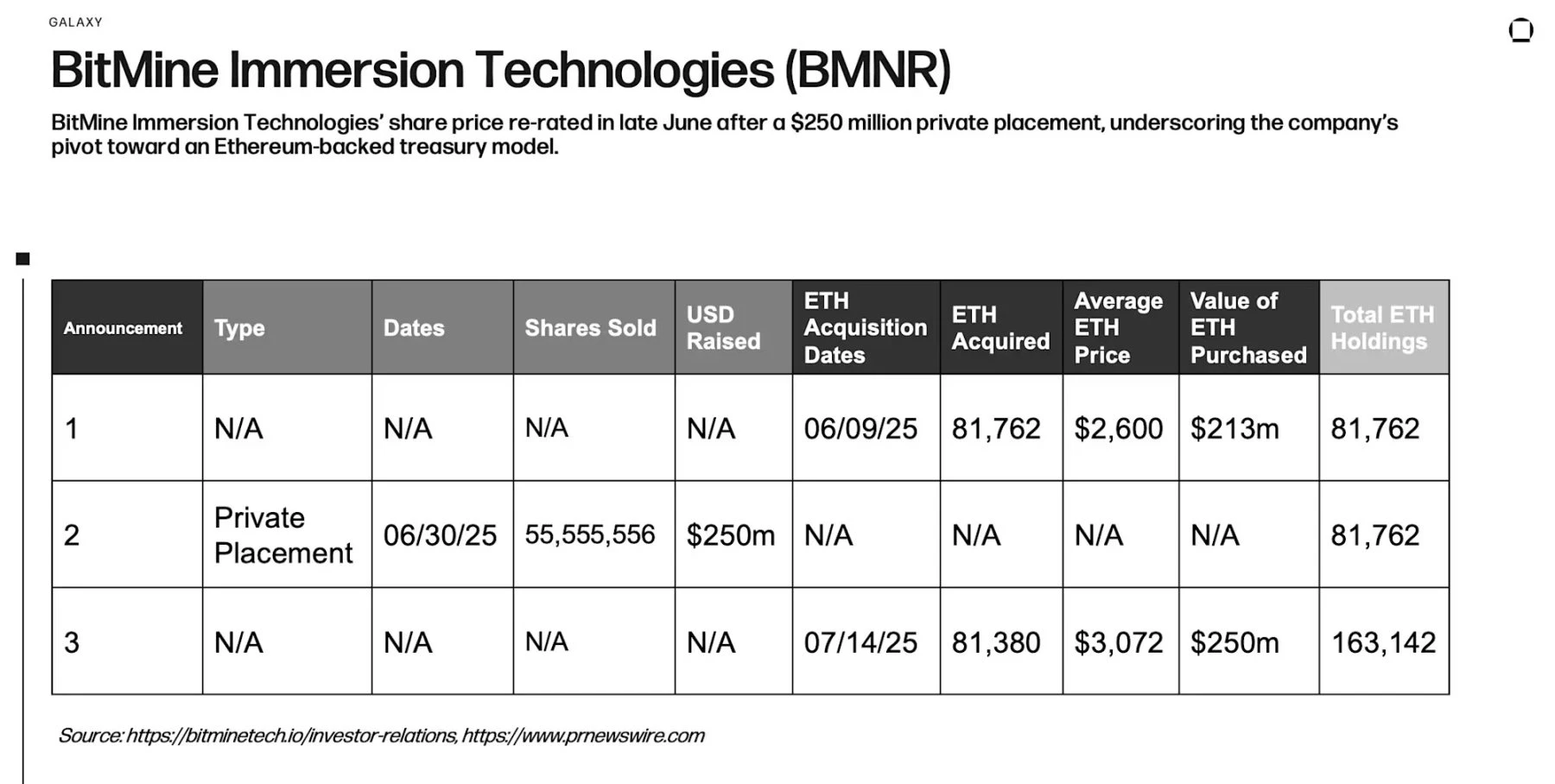

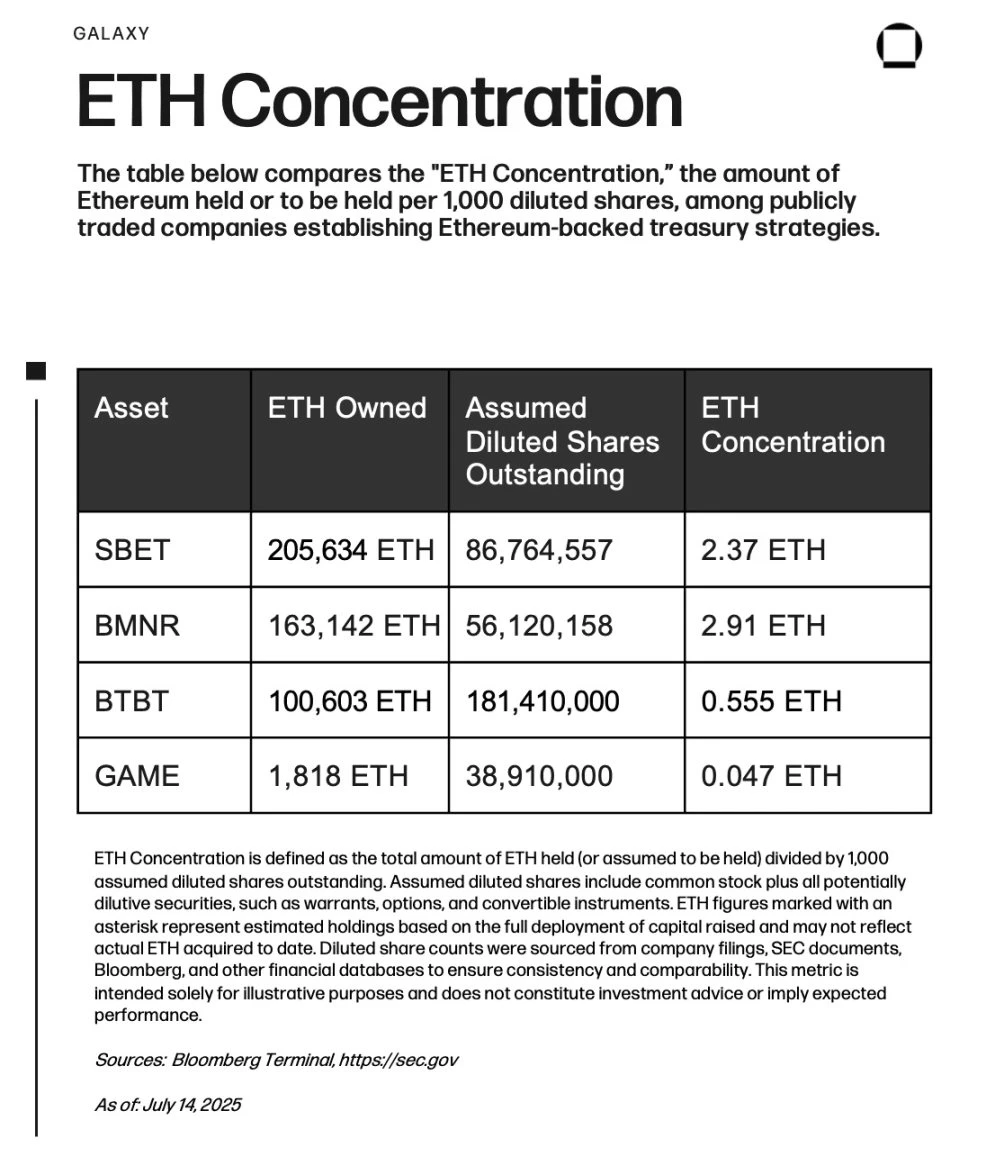

以太坊集中度(ETH Concentration)

「以太坊集中度」指标最初由 SharpLink Gaming 提出的,为投资者提供了一个清晰可比较的衡量标准,用于评估那些构建以太坊储备的上市公司对以太坊的敞口程度。该指标以「每 1000 股稀释后流通股对应的以太坊持有量」为核心,计算时已纳入认股权证、股票期权及可转换工具等所有潜在股权稀释因素。所示的以太坊持有量数据,要么来自公司直接披露,要么是根据其宣布的股权融资全额投入以太坊的情况估算得出。稀释后股本数量则源自公司申报文件、彭博社、SEC 文件及金融数据库,确保不同公司间数据的一致性与准确性。这一指标为投资者提供了直观工具,便于从每股维度评估相对的以太坊敞口水平。

该表格对比了采用以太坊储备策略的上市公司的「以太坊集中度」,即每 1000 股稀释后股份已持有或计划持有的以太坊数量。

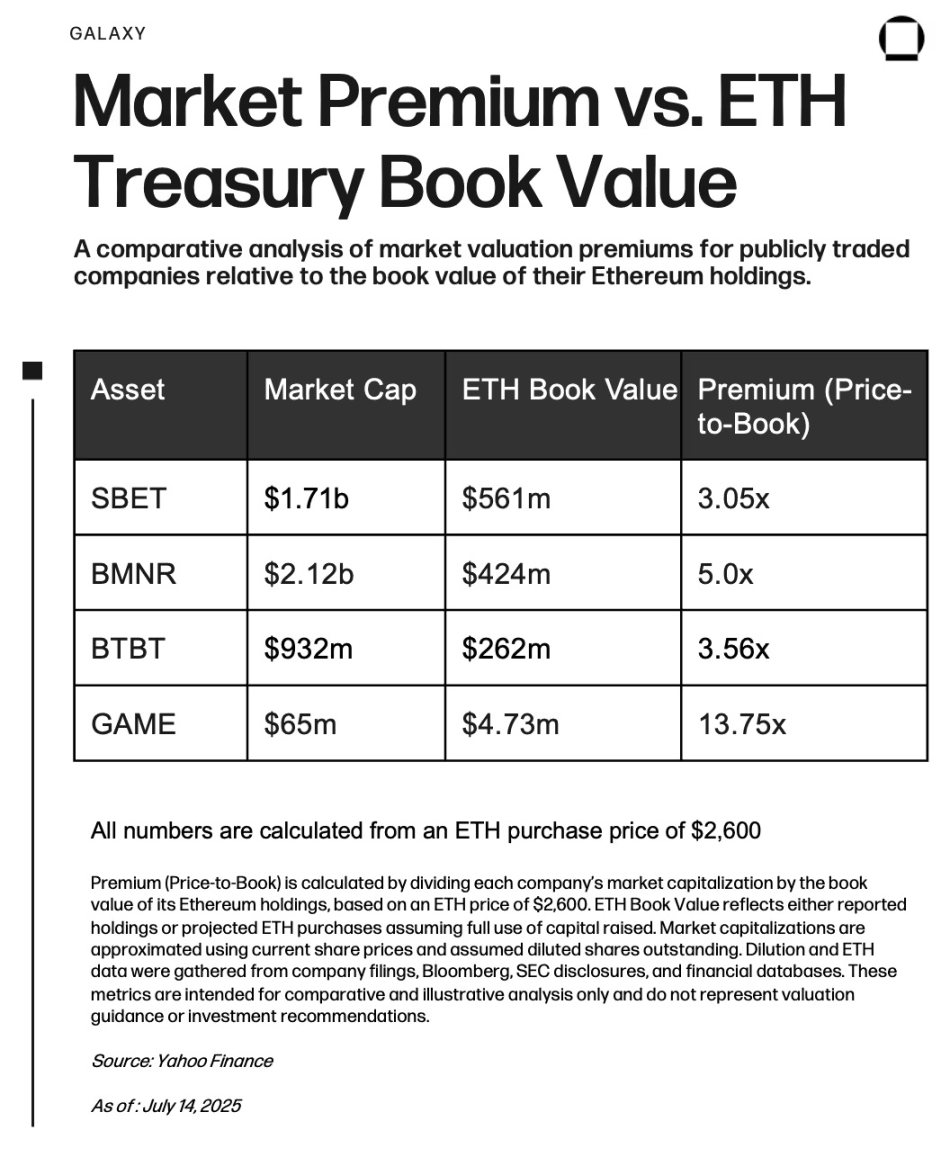

市值溢价与以太坊储备账面价值

对上市公司的市值溢价与其以太坊持有量的账面价值的比较分析

上图展示了各公司市值与其以太坊持有量账面价值的对应关系(账面价值按「持有以太坊总量 × 每枚 2600 美元成本价」计算)。溢价倍数越高,表明投资者对公司战略灵活性或未来收益的估值,已远超其基础以太坊资产的价值。GameSquare(GAME)以约 13.8 倍的溢价位居榜首,凸显市场对其早期以太坊储备建设的高度乐观;BitMine(BMNR)在完成最新一轮 2.5 亿美元融资后,溢价约为 5 倍;Bit Digital(BTBT)和 SharpLink(SBET)的溢价则相对温和,反映市场预期更为克制。不过,与所有加密货币储备策略一样,若以太坊价格大幅回调,过高的溢价可能会加剧下行风险。

以太坊与比特币储备模式对比

以太坊储备的兴起,标志着专注加密货币业务的上市公司在战略层面发生了重要演变。比特币的模式多以「数字黄金」为核心,强调储备的被动保值或增值属性;而以太坊在此基础上更进一步,凭借质押及 DeFi 策略创造主动收益,这一特性使其具备额外吸引力。

上述四家公司均明确将以太坊作为生息储备资产。SharpLink 和 BitMine 已承诺(或计划)将 100% 以太坊持仓进行质押,以最大化协议层质押奖励带来的收益;GameSquare 则通过与加密货币公司 Dialectic 合作,借助更复杂的 DeFi 策略追求 8% -14% 的风险调整后收益,将这一模式推向深化。这种对「生息以太坊」的青睐,与比特币储备「不产生收益的被动模式」形成鲜明对比,标志着企业资金管理正从单纯依赖资产价格上涨,转向通过主动操作实现资产负债表的增长。

与许多高度依赖可转换债券和杠杆的比特币储备公司不同(详见 Galaxy 最新研究报告 ),SharpLink、BitMine、Bit Digital 和 GameSquare 这四家头部以太坊储备公司,完全通过股权发行为以太坊储备融资。这意味着它们无需承担债务到期压力、利息支付义务,即便加密货币市场下行也不存在违约风险。不依赖杠杆的模式大幅降低了系统性脆弱性,避免了深度实值可转换债券带来的再融资及股权稀释风险。

关键在于,这些以太坊储备策略引入了一种结构性创新:生产性资本。通过质押以太坊,这些公司不仅能获得通常 3% -5% 的协议原生收益,还直接为以太坊网络的安全性与稳定性贡献力量。企业持有的以太坊质押量越高,网络验证者生态就越稳定可预测,从而在企业资本与协议健康发展之间形成长期协同。

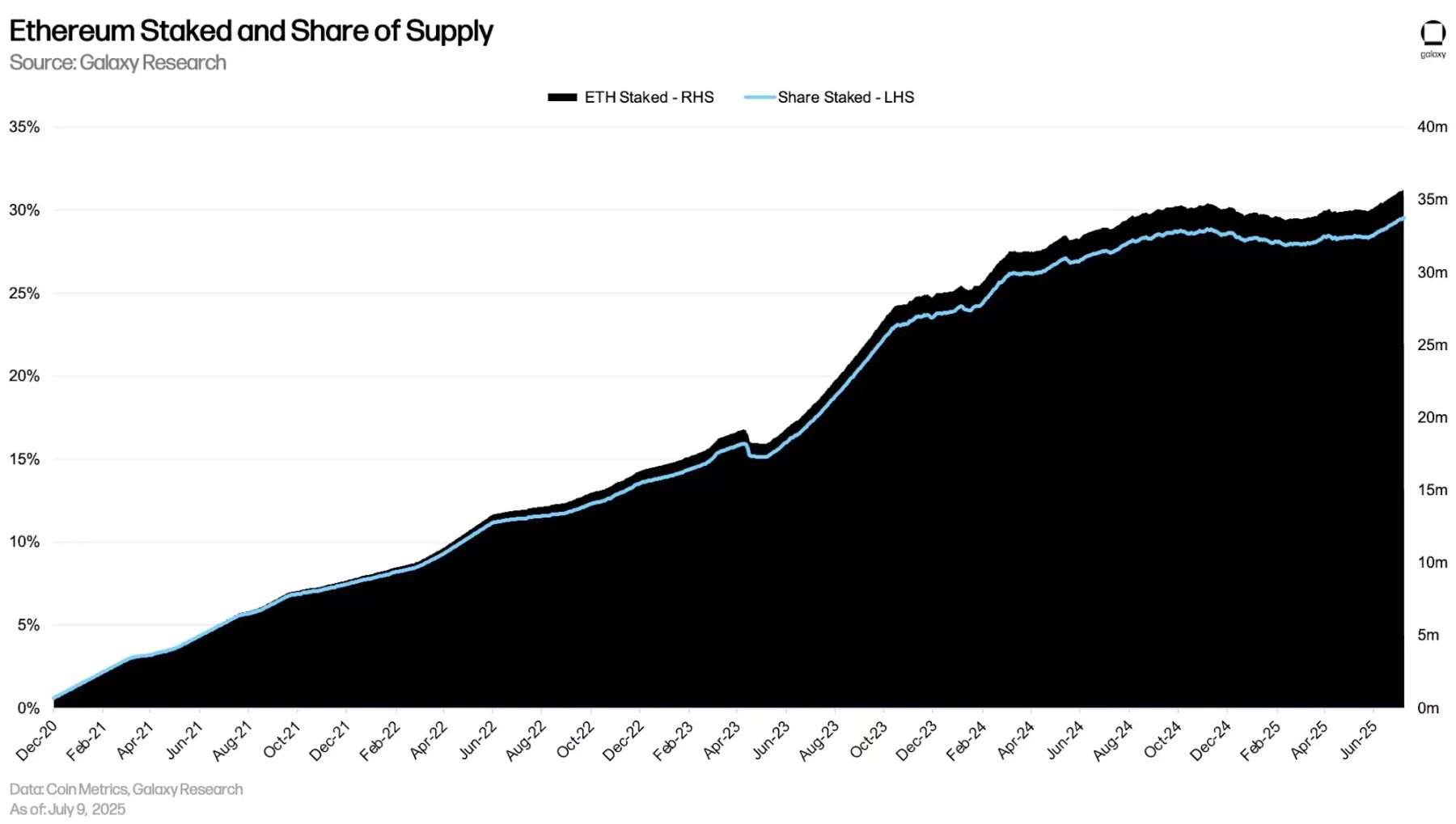

事实上,截至 7 月 9 日,以太坊质押量已达历史峰值(超 3500 万枚,占总供应量 30% 以上),以太坊储备公司的兴起或许是推动这一趋势的重要原因之一。

以 GameSquare 为例,其计划通过 Dialectic 等合作伙伴推进收益增强策略,将以太坊储备投入借贷、流动性提供(做市)、再质押等 DeFi 原生基础业务。这不仅能放大潜在回报,还能通过提升流动性、吸引机构参与去中心化市场,强化以太坊核心协议的生态根基。

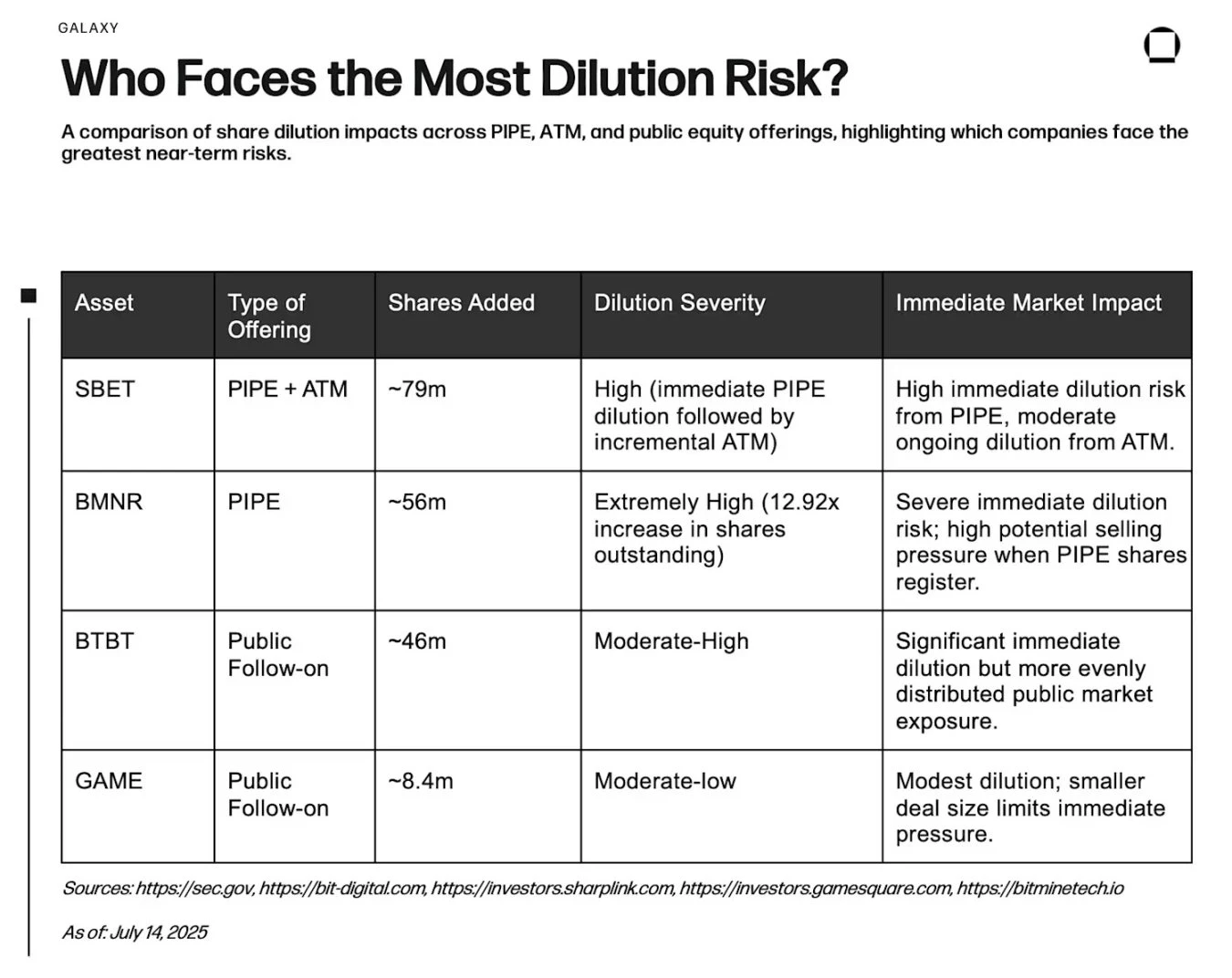

谁将面临最大股权稀释风险?

图片对比了私募股权投资(PIPE)、市价发行(ATM)和公开发行股票三种方式对股权稀释的影响,重点标注了哪些公司面临最大的短期风险。

投资者需谨慎评估股权融资向市场新增股票的行为,尤其是私募股权投资公开募股(PIPE)交易,这会稀释现有股东权益并对股价形成压力。BitMine 大规模的 PIPE 发行使其在短期内面临显著的稀释风险和股价波动;SharpLink 结合 PIPE 与 ATM 的融资方式,既会造成即时稀释,也会带来持续的增量压力。相反,Bit Digital 和 GameSquare 采用更透明的传统公开发行方式,稀释情况清晰可控,市场风险相对较低。

总体而言,与市价发行(ATM)和传统公开发行相比,选择 PIPE 结构的公司面临更高的初始市场冲击风险(尤其在市场波动期)。不过,所有这些以股权为核心的融资策略,均避开了 Michael Saylor 在微策略中依赖的「高杠杆可转换债券」特性。

结论

表面上看,以太坊储备相关股票的剧烈波动,可能与 Meme 币常见的「投机性暴涨暴跌周期」相似,但首批布局以太坊储备的公司所采用的策略存在本质差异。这些公司并非依赖炒作或被动持有资产,而是将以太坊定位为「生产性储备资产」,通过质押获取原生收益,或在部分案例中投入更复杂的 DeFi 策略。这一特点使其与比特币储备的先驱者形成鲜明对比:后者遵循「被动数字黄金」模式,且常通过高杠杆可转换债券为持仓融资。相比之下,SharpLink、BitMine、Bit Digital 和 GameSquare 这四家以太坊储备公司,均通过股权融资支持策略实施,从而避免了偿债压力与债务到期高峰带来的结构性脆弱性。

而且,这些资本并未闲置。通过质押以太坊,企业直接为网络验证者安全与协议层稳定性贡献力量;而像 GameSquare 这样计划布局 DeFi 原生收益策略的公司,其储备资本还可能为流动性供给、借贷市场等以太坊基础设施注入活力。

尽管稀释风险、智能合约敞口和价格波动等挑战依然存在,但投资者可通过稀释影响分析、溢价与账面价值比率等工具,综合评估下行风险与收益驱动的上行潜力。最终,这首批以太坊储备模式展现出一种更深度参与、资本更具生产力的运作方式。尽管它催生了一类暴露于市场波动的链上企业储备,但这一模式仍有可能为以太坊生态系统的强化注入动力。

披露:截至本报告撰写日,Galaxy Digital 的关联实体目前投资于 BitMine 和 SharpLink Gaming。