作者:White55,火星财经

SEC 关于某些加密货币流动性质押活动的工作人员声明摘录。来源:SEC

2025 年 8 月 6 日,美国证券交易委员会(SEC)悄然发布了一份颠覆性的《流动性质押活动指南》,首次明确:特定场景下的流动性质押代币(Liquid Staking Tokens, LST)不构成证券发行,相关服务方无需依据《证券法》注册。这份指南的潜台词是——以太坊、Solana 等主流公链的质押生态终于获得了「合规通行证」。

SEC 的核心逻辑在于经济实质的切割:

这一转变背后是政治与市场的双重博弈:

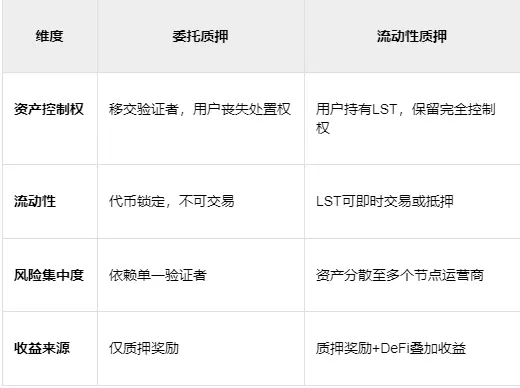

流动性质押允许质押者使用替代代币来保持其质押代币的流动性,并可以使用该替代代币通过 DeFi 协议赚取额外收益。

在深入探讨流动性质押之前,我们先来了解一下质押及其相关问题。质押是指将加密货币锁定在区块链网络中以维持其运行,并使质押者能够获得收益。然而,质押资产在质押期间通常会变得缺乏流动性,因为它们无法兑换或转移。

流动性质押 (Liquid Staking) 使加密货币持有者能够在不放弃其持有资产控制权的情况下参与质押。这彻底改变了用户进行质押的方式。Lido 等项目引入了流动性质押,以代币和衍生品的形式提供质押资产的代币化表示。

它允许用户获得质押的优势,同时保留交易的灵活性,可以在去中心化金融 (DeFi) 应用程序中交易这些代币或将其转移给其他用户。

委托证明 (DPoS) 网络中的用户通过投票选出自己喜欢的代表。然而,流动性质押 (liquid staking) 的目的是让质押者规避最低质押门槛和代币锁定的机制。

虽然 DPoS 的基本概念借鉴了权益证明(PoS),但其执行方式却有所不同。在 DPoS 中,网络用户有权选举代表,他们被称为「见证人」或「区块生产者」,负责区块验证。参与共识流程的代表数量有限,可以通过投票进行调整。DPoS 中的网络用户可以将自己的代币集中到一个权益池中,并使用他们的综合投票权来投票选出自己偏好的代表。

另一方面,流动性质押旨在降低投资门槛,并为质押者提供一种规避代币锁定机制的方法。区块链通常对质押有最低要求。例如,以太坊要求任何想要建立验证器节点的人至少质押 32 个以太币。它还需要特定的计算机硬件、软件、时间和专业知识,这同样需要大量的投资。

这一模式引爆了市场增长:流动性质押协议总锁仓额(TVL)已突破 670 亿美元,其中以太坊占比 76%(510 亿美元),Lido 独占 31% 市场份额。

流动性质押旨在消除质押门槛,使持有者能够利用流动性代币获利。

权益池允许用户使用智能合约将多个小额权益合并为一个大额权益,智能合约为每个权益持有者提供相应的流动代币(代表其在池中的份额)。

该机制消除了成为质押者的门槛。流动性质押则更进一步,使质押者能够获得双重收益。一方面,他们可以从质押的代币中获利;另一方面,他们可以通过进行交易、借贷或其他任何金融活动,利用流动性代币获利,且不影响其原有的质押仓位。

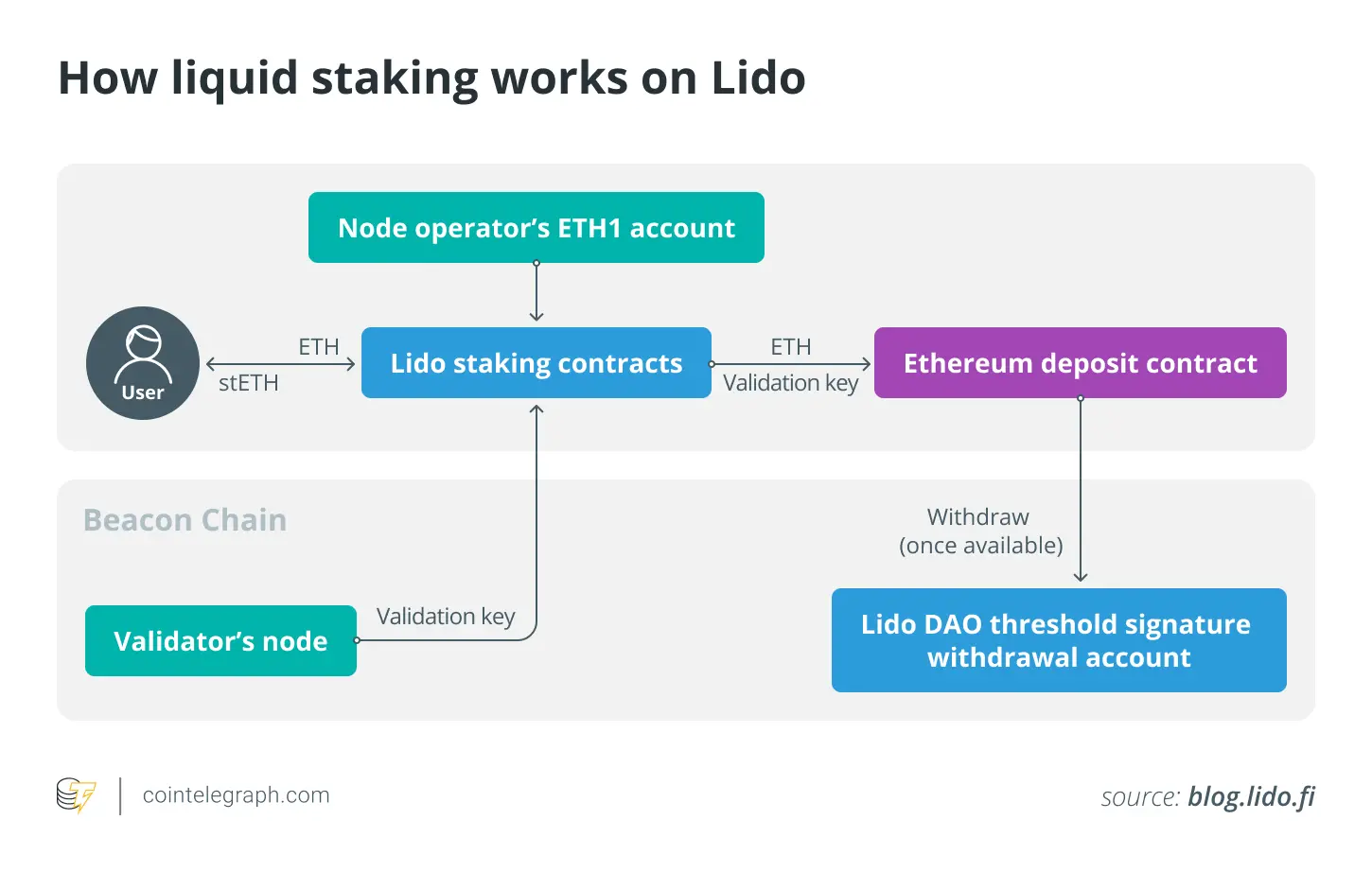

以 Lido 为例,将有助于我们更好地理解流动性质押的运作方式。Lido 是针对 PoS 货币的流动性质押解决方案,支持多个 PoS 区块链,包括以太坊、Solana、Kusama、Polkadot 和 Polygon。Lido 通过有效降低进入门槛以及将资产锁定在单一协议中的相关成本,为传统 PoS 质押带来的障碍提供了一种创新的解决方案。

Lido 是一个基于智能合约的质押池。用户将资产存入平台,即可通过协议质押到 Lido 区块链上。Lido 允许 ETH 持有者质押最低门槛(32 ETH)的一小部分,以获得区块奖励。将资金存入 Lido 的质押池智能合约后,用户将获得 Lido Staked ETH (stETH),这是一种兼容 ERC-20 的代币,存入时生成,提取时销毁。

该协议将质押的 ETH 分配给 Lido 网络中的验证者(节点运营商),随后存入以太坊信标链进行验证。这些资金随后被保存在智能合约中,验证者无法访问该合约。通过 Lido 质押协议存入的 ETH 会被分成 32 个 ETH 的集合,由网络上的活跃节点运营商保管。

这些运营商使用公共验证密钥来验证涉及用户质押资产的交易。这种机制允许用户的质押资产分布在多个验证器上,从而降低单点故障和单个验证器质押带来的风险。

质押者将 Solana 的 SOL、MATIC、DOT、KSM 等代币存入 Lido 的智能合约,即可分别获得 stSOL、stMATIC、stDOT 和 stKSM。stToken 可用于 DeFi 收益赚取、提供流动性、在去中心化交易所 (DEX) 进行交易以及许多其他用例。

ETF 发行商的质押革命:Rex Shares 率先推出美国首只Solana 质押 ETF,通过开曼子公司持有 SOL 并质押至少 50% 仓位;贝莱德、VanEck 等以太坊 ETF 申请者正紧急修订方案,加入质押条款——分析师预测获批概率超 95%。

上市公司「囤币生息」潮:

华尔街的新算盘:国债收益率仅 4%,而质押 ETH 可获 5% 收益 + 资产升值潜力——这是「固收 +」的加密版本。

LST 的「二级市场」爆发:机构可将 stETH 等代币纳入资产负债表,或作为衍生品抵押品。Alluvial CEO 预言:「质押代币的证券豁免,将催生万亿级链上国债市场」。

零售入口革命:Robinhood 已向美国用户开放 ETH、SOL 质押;Kraken 借 Babylon 协议实现比特币非托管质押(用户 BTC 仍驻留主网,通过 Tapscript 锁定赚取收益)。

SEC 的放行实为一场机构合规化的序幕:

而这一切的终极目标,是将以太坊、Solana 等 PoS 链改造成全球资本的「数字债市」——在这里,质押收益是新的国债收益率,LST 是新的 T-Bills,而 SEC 的印章,不过是华尔街打开金库的钥匙。

历史从不重复,但押韵:1688 年,伦敦咖啡馆的承销商用财富担保远洋商船;2025 年,SEC 用一纸指南担保了代码之海的航行安全。

点击了解 ChainCatcher 在招岗位