Plume 深度解读:RWA 赛道的“黑马”如何迅速崛起?

在区块链与传统金融的交汇点上,现实世界资产(RWA,Real-World Assets)的代币化正成为加密行业的新风口。全球数万亿美元的传统资产长期停留在中心化体系或冷钱包中,流动性低、可编程性弱,而代币化不仅能释放流动性,还能将智能合约与 DeFi 机制引入传统资产市场。然而,从潜力到落地,RWA 的发展一直受限于制度、法律及技术壁垒。

近期,Tiger Research 发布的两篇报告《How Plume Captured 50% of RWA Investors Secretly》和《How Plume Is Positioning for the $16 Trillion RWA Market》提供了对 Plume 的详尽分析。报告显示,Plume 在短短数月内已占据 RWA 投资者超过 50% 的份额,并通过技术创新、合规布局和生态扩展,迅速构建了市场领先地位。本文从独立研究员的角度,对 Plume 的战略逻辑、产品设计、生态建设及潜在风险进行深度解读。

RWA 的市场逻辑:为何成为“下一个蓝海”

RWA 的核心价值在于将传统资产(如美国国债、企业债、票据、房地产权益等)代币化,使其在区块链上可拆分、可流通、可组合。其潜力主要体现在三个方面:

- 流动性释放

- 传统金融资产往往存在交易场所受限、时间窗口有限等问题。以国债为例,大额债券交易通常需要银行撮合或场外交易,而代币化后,可实现全天候链上交易,使小额投资者也能参与流动性市场。

- 金融创新空间

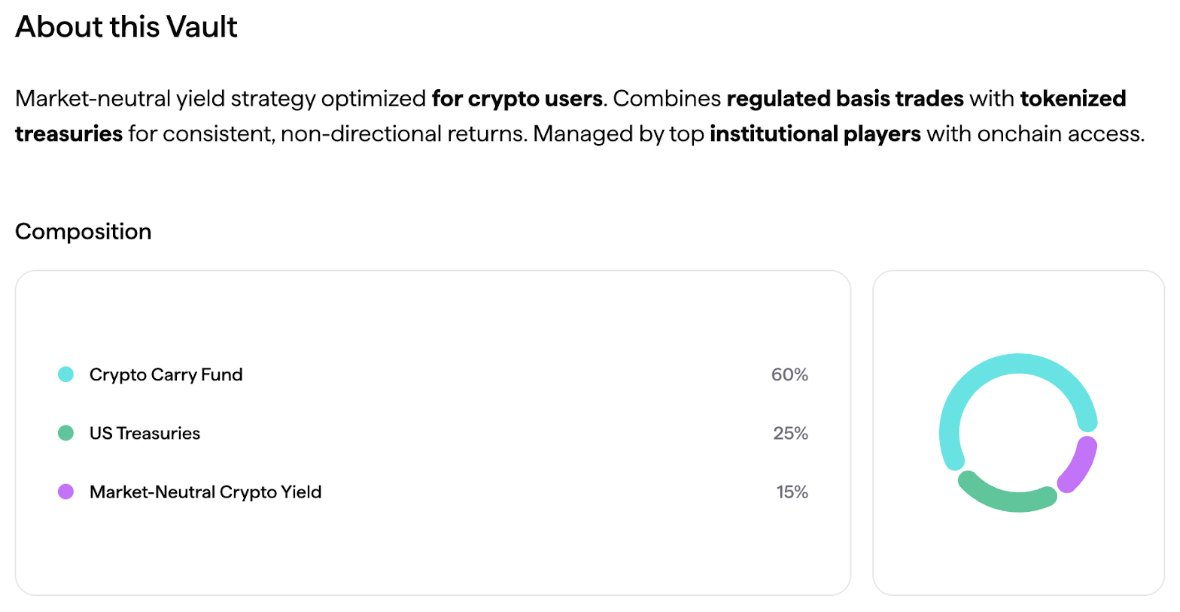

- 代币化资产可嵌入 DeFi 借贷、做市、收益聚合等多种金融结构,形成可编程资产。例如,Plume 的 $nBASIS 可在协议内进行质押、组合策略或借贷,提升资本使用效率。

- 桥接传统与加密资金

- RWA 为机构资金提供合规入场机会,同时为 DeFi 引入可预测现金流和低波动收益产品,从而吸引风险敏感型投资者进入链上生态。

尽管潜力巨大,RWA 的落地仍面临三大挑战:

- 合规风险:代币化资产是否构成证券?如何满足跨境监管?

- 托管与信用风险:资产所有权和法律效力如何保证?

- 技术边界:链上结算如何与法币及传统金融系统对接?

Plume 的战略核心:DeFi + 合规双轮驱动

Plume 的成长逻辑与多数 RWA 项目不同,其策略可概括为三方面:产品创新、监管主动对接和技术基础建设。

1. 产品创新:DeFi 优先

Plume 将 RWA 设计为可在 DeFi 中活跃的产品,而非单纯的收益工具。具体体现在:

- 复合型代币:通过将低风险国债和企业债转化为 $nBASIS、$nTBILL 等可在 DeFi 协议使用的合成资产,投资者可在借贷、做市或收益聚合策略中使用这些资产。例如,$nTBILL 持有人可参与 Nest 质押协议,获得稳定收益的同时还能参与链上流动性激励。

- 流动性激励机制:Plume 通过链上挖矿、流动性奖励等方式,增强资产活跃度,确保投资者不仅持有资产,还能参与生态运营。这种策略在短时间内迅速吸引了大量加密原生用户。

通过这些设计,Plume 将 RWA 从“死资产”转变为可组合资本,形成了与 DeFi 原生生态高度契合的产品结构。

2. 主动监管对接

Tiger Research 强调,Plume 的成功很大程度上依赖其在监管层面的前瞻性布局与直接参与。

在美国,Plume 采用 “Plumerica” 品牌凸显其美国业务重心,并自成立之初便将总部设在纽约,以便与政策制定者保持密切联系。公司高层不仅与美国证券交易委员会(SEC)的加密特别工作组进行了交流,还曾与时任总统唐纳德·特朗普讨论过代币化、加密监管以及美国 RWA 的未来发展方向。此外,Plume 与 世界自由金融倡议(WLFI) 建立合作,这一组织与特朗普家族更广泛的加密政策议程保持一致。与传统的行业游说不同,这些举措使 Plume 能够直接影响美国的监管议程,从而在竞争中形成了结构性优势。

在亚洲,Plume 则通过 “Plume Kong” 项目推进其香港战略。该项目由 Plume 与 Web 3 Labs 及香港政府旗下的数字科技中心 Cyberport 共同发起,旨在吸引高达 1 亿美元的 RWA 资本,并为参与方提供最高 100 万美元的激励支持。在新加坡和香港市场,Plume 还通过 CMBI MMF 和 DigiFT 平台将包括瑞银(UBS)在内的合格金融产品代币化。这不仅展示了 Plume 的产品适配性,也反映了新加坡与香港监管机构对其合规框架的认可。

这种多层次的主动对接,使 Plume 在全球范围内同时获得了监管可见度和政策背书,为其在 RWA 赛道建立了先发优势。

3. 技术基础与跨链能力

Plume 在基础设施上进行了关键整合:

- 原生 USDC 支持:保证法币锚定资产的稳定性与结算便利;

- CCTP V 2 跨链协议整合:实现多链间资产即时流动,降低桥接延迟和对手方风险;

- 链上透明审计:资产流动、TVL 和持仓数据可追踪,使投资者和审计方清晰了解风险分布。

这一技术布局确保 Plume 在吸引机构资金、扩展生态方面具备低摩擦优势,同时降低潜在操作风险。

为了提升支付便利性,Plume 集成了 Holyheld 的 BRRR 协议(Blockchain Reconciliation and Remittance Record),增加了 PayFi 能力。BRRR 将区块链网络与传统支付系统连接,实现全球实时结算。用户现在可以像使用信用卡一样便捷消费加密资产,同时还能获取 RWA 收益。

Plume 还与 TRON 合作部署了自主研发的 Skylink 协议。Skylink 超越了标准的跨链连接,它允许用户直接、安全地投资多条链上的机构级金融产品。其一大特色是投资收益会自动分发到用户钱包。目前计划扩展到更多区块链。

生态扩展与市场表现

Tiger Research 数据显示,Plume 已占据 RWA 投资者超过 50% 的份额,其市场渗透主要通过以下方式实现:

- 协议生态扩展

- Plume 构建了多层协议生态,包括 Nest 质押协议、流动性聚合器和 RWA 交易工具,为用户提供多样化金融操作途径。

- 代币化产品多样化

- 从 $nTBILL、$USTB 到国债衍生品,Plume 满足不同风险和收益偏好投资者需求。例如,$USTB 为短期资金提供高流动性,而 $nTBILL 更适合稳健收益策略。

- 跨链流动性与交易所接入

- 与 Bithumb、Upbit 等交易所合作,使资产在多链上可流通,提升交易深度与流动性。

- 链上数据表现

- 来自 Dune 数据,用户采用率凸显了其规模。其 RWA 持有者的数量从 6 月份的 16.7 万人增加到 9 月份的 20 多万人。比增长率更引人注目的是市场集中度:Plume 占所有加密货币风险资产投资者的 50%以上,这意味着每两个通过加密货币投资现实世界资产的个人中,就有一个是通过 Plume 进行投资的。

通过机构合作保障 RWA 资产供给

在基础设施建设的同时,Plume 还在资产端发力,通过与全球资产管理公司和代币化平台合作,确保高质量 RWA 投资标的。

在资产管理方面,Plume 与 WisdomTree、Apollo Global、CMBI 等公司合作。2025 年 9 月,Apollo 的信贷基金 ACRDX 在 Plume 上线,初始规模 5000 万美元,涵盖企业贷款和房地产抵押贷款。

与 CMBI 的合作则创造了一个里程碑 —— 推出了全球首个经香港和新加坡监管机构批准的链上货币市场基金。这是区块链与现有金融监管深度融合的标志性案例。

在代币化领域,Plume 与新加坡首个持牌 RWA 交易所 DigiFT 合作,引入了 uMINT(瑞银资产管理的代币化货币市场基金)。这表明经监管批准的机构级资产能够全面上链。

为增强机构采用,Plume 还与服务提供商展开合作。托管机构 Cobo 已为 500 多家机构客户开放了对 Plume RWA 产品的安全访问。此外,Plume 还在以太坊 Denver 大会上与安永(EY)共同探讨传统机构采用区块链的路径。

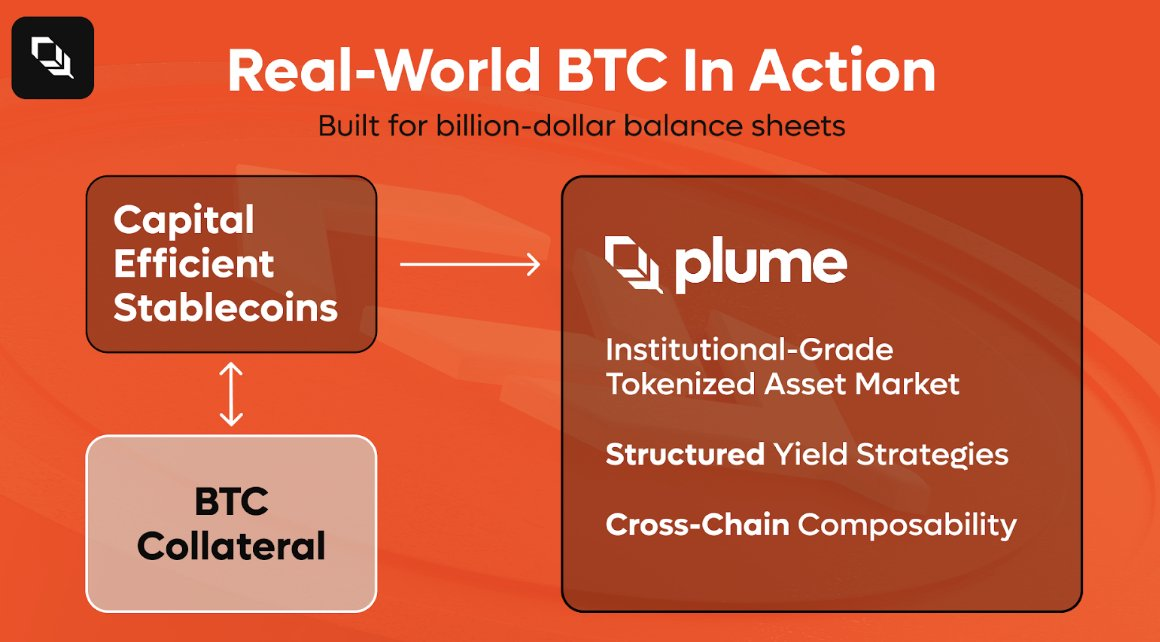

迈入下一阶段:Plume 与 Real World Bitcoin(RWB)

在建立了自身的 RWAfi 生态系统之后,Plume 的下一个增长引擎是 Real World Bitcoin(RWB)。RWB 的目标是将比特币从被动的价值存储转变为能够产生收益的“可编程资本”。

理由十分清晰:全球约有 2.18 万亿美元的比特币处于闲置状态,没有产生任何回报。Plume 旨在通过将比特币与 RWA 和 DeFi 结合,释放这一沉睡资本,从而创造收益机会,同时强化区块链的安全性。

潜在风险与挑战

尽管 Plume 展现出强劲增长,独立分析仍需关注潜在风险:

- 监管政策变化:全球 RWA 法规尚未统一,有一定的合规待解决风险。

- 技术与法律边界:跨链结算虽便利,但代币化资产的法律可执行性仍存在一定风险。

- 宏观与市场波动:利率、信用风险和市场情绪将直接影响 RWA 收益,长期仍需观察。

独立视角下的启示与建议

对于投资者,需在配置 Plume 或其生态产品前审查托管合同、底层资产法律意见、审计报告及清算流程,确保风险可控。

对于监管机构,可通过沙箱机制与 Plume 等创新项目合作,探索代币化证券的法律可执行性,形成行业标准。

对于 Plume 团队,建议持续公开方法论、扩展资产类型、引入多样化托管伙伴,以降低集中度风险并增强长期稳健性。

结语

Plume 的增长前景依然强劲。在政府和机构的支持下,RWA 市场本身正在加速发展,而 Plume 的链接传统与加密、BTC 与 Defi、机构与零售、合规与技术的定位,让它开辟了新的资产类别和投资渠道。这使得它站在全球金融范式转变的前沿,为其持续增长的潜力奠定了基础。

Plume 的快速崛起不仅依赖技术创新和产品设计,更在于对市场需求的敏锐洞察与对监管环境的主动应对。通过 DeFi-native 产品、基础设施整合和合规布局,Plume 在 RWA 赛道形成短期难以被复制的优势。

然而,短期增长并不等同于长期稳健。投资者和行业观察者应关注 Plume 的合规实践、资产扩展和法律执行能力,以评估其在 RWA 赛道的长期潜力。Plume 的经验也提示整个 RWA 领域:技术、市场与监管必须协同推进,才能实现传统资产与区块链生态的深度融合。