预测市场,正在成为华尔街的新宠儿。

本月,纽约证券交易所母公司洲际交易所(ICE)向去中心化预测市场Polymarket投资20亿美元,这不仅是加密史上最大的私募融资之一,也让Polymarket的估值飙升至90亿美元。日前,市场再度传出消息,Polymarket正在与投资者进行早期对话,并寻求以120亿至150亿美元的估值进行融资。

有趣的是,在四个月前,Polymarket的估值仅仅不到如今的十分之一,若是时间折返到2022年,Polymarket甚至一度被监管追着打。

Polymarket的估值飙升让人惊叹,而预测市场,也再度站在了市场聚光灯下。

提及Polymarket,浮现在脑海中的第一联想,就是预测市场。何为预测市场?尽管名词花里胡哨,但预测市场的本质,不过就是概率投注,或者更为直白一点,即赌博的变种。当然,该种方式与纯粹的投机并不一致,押注的本身在于信息的掌握与概率预判,更多可称之为“信息战”,而用价格买定概率,显然是体现信息走向最为客观的载体。

从起源来看,最早的预测市场可追溯至16世纪,当时意大利罗马就围绕教皇的大选开设了各类赌场,来到18世纪,赌局涵盖的范围日益扩大,逐步从单一问题演变为“万物皆可投注”,19世纪后,美国大选这一全球性的政治热点点燃了预测市场的激情,预测市场逐步走向繁荣。但随着以“统计学”为主题的预测方法论得以完善,预测市场所具备的“非理性”特征让其退居二线。尽管如此,预测市场的星星之火也并未熄灭,由爱荷华大学运营的非营利实验项目爱荷华电子市场在1988年的总统选举中成功证明了预测市场的潜力,成为了最早和最著名的预测市场之一,后续好莱坞证券交易所、政策分析市场、Intrade、PredictIt不断涌现,预测市场也从中心化向着去中心化不断演进,最终塑造了如今预测市场的发展格局。

Polymarket,就是去中心化预测市场的代表。值得一提的是,Polymarket并非是最早的去中心化预测市场应用,早在2018年,以太坊上就出现了去中心化预测产品Augur,但其发展落入了传统币圈的窠臼,不仅采用平台币进行押注,更是将聚焦点在于智能合约的完成度,而非用户的使用体验,最终走向了失败。

Polymarket,吸取了前人的教训,不论是从机制还是界面上,都格外看重用户体验。Polymarket最初基于以太坊智能合约构建,后迁移至扩展性更强的侧链Polygon,用户只需通过钱包就能进行参与,无需身份验证,并且下注币种仅支持USDC,保证筹码稳定。

而从架构而言,Polymarket采用了Gnosis开发的条件代币框架(Conditional Token Framework,CTF),用户通过代币下注购买代表特定结果的条件代币,并引入组合概念方便用户打包购买。市场方向则依托传统金融市场更为常用的中央限价订单簿进行做市,构建了链下撮合+链上结算的混合架构,保障用户体验的流畅性。

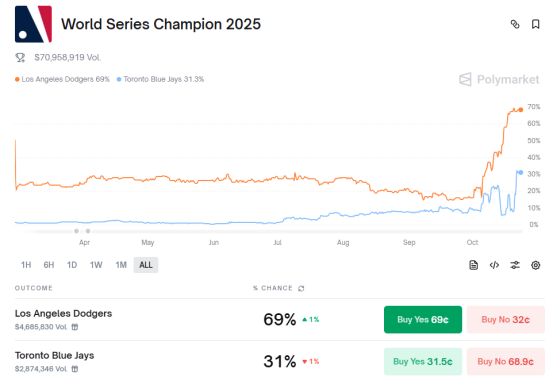

听起来颇为复杂,但从用户的方向,使用非常简单,用稳定币予以下注,问题与市场相对应,只有“是”与“否”二元的选项,预测正确则获1美元,错误则无,而在CTF框架下,价格就代表了事件发生的概率。例如若该投注是0.69美元,则代表投注事件发生的概率为69%。

从基础设施搭建到智能合约运行,足以看出Polymarket是一个纯粹的去中心化应用,在这一预测市场,平台不是对手方,也不用担心赌场抽水,更没有大规模的舆论引导与信息轰炸,甚至无人知道你是谁,只需凭借个人意志予以下注。

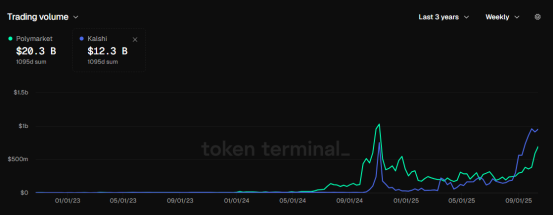

凭借上述优势,2020年诞生的Polymarket很快迎来了爆发式增长,2023年交易量超过10亿美元,2024年更是凭借着成功预测美国大选出圈,当年总交易量飙升至86亿美元,跻身成为了预测市场的头部应用。仅仅今年上半年,Polymarket的交易量达到60亿美元,截止到目前的累计总交易量更是超过200亿美元。

看似一帆风顺的发展之路,其中也不乏坎坷曲折。Polymarket的机制,从监管领域而言颇难界定,既可以视为博彩,但也可将其认为是二元期权掉期,原因是区别于传统的博彩,Polymarket上的合约可以在事件未结束前进行交易。举一个例子,若用户以0.1美元购买了“特朗普赢得大选”这一事件,后续该合约涨至0.4美元,用户就可将该合约出售以获利了结,即便事件尚未结束。该种机制优缺点非常明显,优点是真正将预测市场从追究结果转变为交易过程,投注可以完全根据现实背景实时动态变化,存在波动性套利,投注也更具灵活性,但是难以避免的,将投注合约变成了一种可投资的金融衍生品。

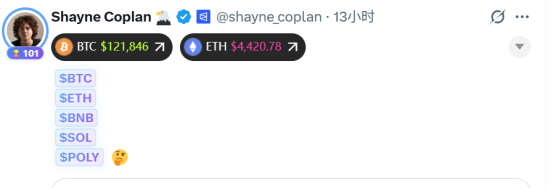

在此背景下,2022年Polymarket被美国CFTC指控为提供非法交易的未注册交易所,最终Polymarket以140万美元罚款并且退出美国市场为约定与监管达成和解。2024年,在大选预测特朗普在博彩市场彻底崭露头角后,Polymarket甚至遭到了美国方面的严重打击,11月,FBI突击搜查CEO Shayne Coplan的住所,没收了其本人的电子设备,而美国司法部与CFTC的调查如约而至,隐约让市场嗅到了政治清缴的气息。

当然,特朗普上台后,大环境迅速变了天,拜登期间的几乎所有敌人都被特朗普以礼相待。今年7月,美国司法部与CFTC停止了Polymarket 的调查。之后不久,Polymarket宣布斥资1.12亿美元收购了QCX LLC 及其附属清算所 QC Clearing LLC,这是一家持有CFTC牌照的小型衍生品交易所。Polymarket的战略呼之欲出,打算通过收购再度重回美国市场,今年9月,QCX获得CFTC的无异议函,正式为Polymarket重返美国市场扫清了主要障碍。

搞定合规拼图后,投资方也蜂拥而至。1月,Polymarket完成了Founders Fund、Dragonfly领投的1.5亿美元融资,估值12亿美元。10月,Polymarket获得纽交所旗下ICE的20亿美元融资,估值90亿美元。就在最近,市场更是传出Polymarket将要以120亿美元估值进行下一轮融资。有趣的是,小唐纳德·特朗普旗下风险投资基金1789 capital也在其股东名单中,间接证明了Polymarket的正统性。

来到如今,Polymarket已跃升为加密市场的一大巨头,近一周的交易量就可达到骇人的10亿美元,聊起预测市场,Polymarket已然是绕不开的话题。对于用户而言,平台如何不重要,个人盈利才是核心。值得注意的是,Polymarket的CEO曾经暗示过发币,也让市场对此期待万分,但从目前引入的投资而言,或许上市更符合其市场定位。

另一方面,虽然前路一片光明,Polymarket也有其隐含的问题。一是技术机制存在漏洞。Polymarket采用UMA协议作为去中心化预言机解决方案,负责将现实世界事件的结果可靠地写入区块链,依托UMA预言机判定结果,但去中心化预言机却并非每次都能认准正确答案。预言机判定的普遍流程是事件发生后,若无异议,则直接发布结果,若有异议,则进入争议投票期,此时持有UMA代币的用户即可对争议进行投票,以最终结果为准。看似公平的方案却有着致命的缺陷,在此种情境下,持有UMA代币的大户们掌握着相当高的话语权,甚至可以“捏造真相”。今年三月,关于“乌克兰是否会在四月之前与特朗普达成稀土交易协议”这一事件,现实结果为否,但最终预言机判定的却为“是”,原因就是大户通过挟持预言机更改了结果。此外,即便排除预言机问题,去中心化投票的主观性也会影响到实际评判,在面对模棱两可的答案时,缺乏公允判断,进而会引发争议。

二是监管尚存不确定性。虽然本届美国政府大幅放开了加密市场的监管,但博彩监管并未完全解禁,Polymarket本身存在的市场操纵与内幕交易问题也悬而未决,存在监管层面的模糊。

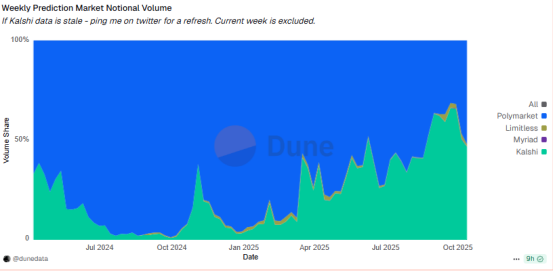

在问题之后,市场挑战也接踵而至。在预测市场,Polymarket与Kalshi呈现分庭抗礼之势,从差异化而言,前者玩法更加密原生,强调去中心化,预测领域涵盖更广泛,政治、经济、体育、娱乐等均有囊括,而后者则以合规为竞争力,是获得美国CFTC批准的合规交易所,对机构用户与圈外人士更具吸引力。尽管现下在交易量与品牌声量方向,Polymarket以绝对优势领先,但后者弯道超车之势明显,Kalshi通过Dune平台以每周名义交易量计算的市场份额从2025年1月的8%上升到2025年9月的66%,现虽回落至46.6%,但增长势头仍然迅猛。就连最近融资,Kalshi也不落其后,同样传出消息Kalshi正收到来自风险投资机构的融资要约,估值区间为100亿至120亿美元。

竞争日益激烈,但从资本的重金投注也可看出,预测市场正以一种横扫之势快速崛起,无论Polymarket还是Kalshi,都仅仅是在这一大背景下的投注标的之一。至于为何预测市场如此重要,关键是其背后的信息定价。概率既是信息的体现,而信息又依托价格进行显化,该种定价决策的方式将决策从“及时反应”真正推向了“信息预判”。

此处可用传统媒体进行类比,媒体之所以被金融领域高度重视,是由于其所具备的信息传导性质以及可能带来的市场反作用,但随着媒体向金融与政治集团的靠拢,媒体也与原有的公正独立渐行渐远,开始传递出某种倾向性,甚至被少数精英所控制。此时预测市场的出现,成为了良好的补充。 用价格下注,反映出的内部情绪与信号更为准确且鲜明,价格波动的反馈也更具实时性,换而言之,预测市场正在成为一种新型的信息媒介。该媒介将原本收归于精英主义的信息定价权向公众释放,在波动中实现事件驱动数据的及时反馈,这不仅仅代表着简单的投注预测,更在于深层次价格发现体系的范式转变,蕴含其中的价值,不言而喻。

例如,部分传媒不认为重要的、未曾注意的事件,很可能在预测市场得以高度重视,而这种注意力,正是价格的根源所在,对于上市公司而言,要比年复一年的财报与营销广告更有价值。这或许也是纽交所投资Polymarket的原因之一,将预期与注意力的定价补充至传统资产定价体系中,恰恰是顺应客观趋势的体现。据悉,ICE通过此次投资获得Polymarket事件驱动数据的全球分销权,并计划将其应用于下一代代币化项目。

前景虽好,其中也不乏伦理问题。万物可下注,也意味着万物的金融化,甚至某种意义上,万物皆可娱乐化。但总有事件是不能娱乐化的,在两种碰撞发生之时,预测市场又会面临怎样的未来?

当然,现在讨论还为时过早,在此之前,预测市场还有很长的一段路要走。