整理:ChainCatcher

重要资讯:

何一:按照百分比计算现在显然不是底,但行业底层逻辑正在改变

ChainCatcher 消息, Binance 联创何一回应社群用户提问“是否笃定现在不是熊市”:“当然不笃定,但不影响我对行业的长期信心。如果按照历史百分比计算,现在显然不是底;但行业底层逻辑变了,行业波动范式也会变,历史不会重复,但会押韵。”

昨日何一发文表示,比特币从 1000 美元下跌到 200 美元的时候,有人称币圈结束了。比特币从 20000 美元下跌到 3000 美元的时候,有人称币圈结束了。比特币从 60000 美元下跌到 17000 美元的时候,仍有人称币圈结束了。比特币今天刚从 12 万美元跌至 10 万美元区间,又再度出现币圈要结束的声音。每一个周期都有人心灰意冷退出市场,每一个周期都有人从从容容、游刃有余。历史不会重复,但会押韵。DYOR。

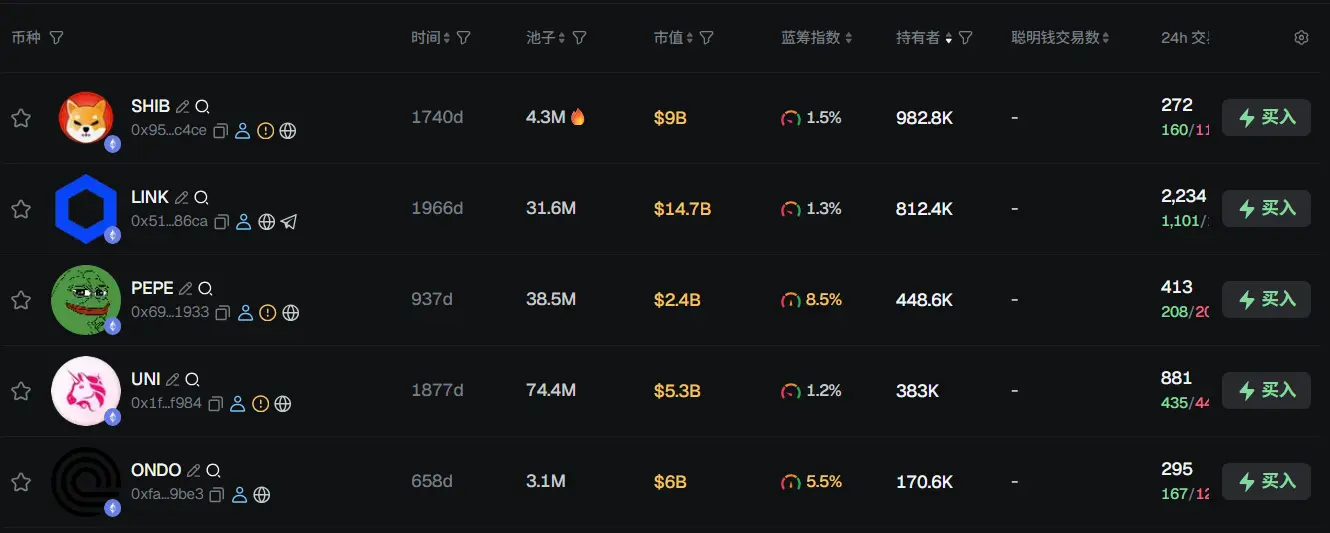

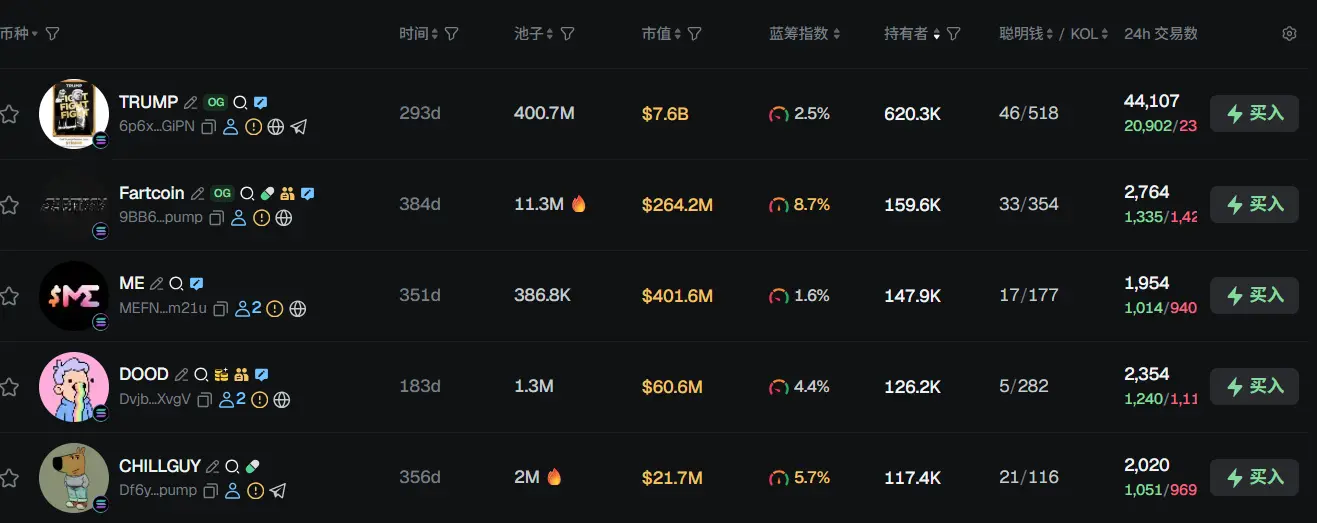

根据 Meme 代币追踪和分析平台 GMGN 行情数据显示,截止 11 月 3 日 09:00,

过去 24h ETH 热门代币前五依次为:SHIB、LINK、PEPE、UNI、ONDO

过去 24h Solana 热门代币前五依次为:TRUMP、Fartcoin、ME、DOOD、CHILLGUY

过去 24h Base 热门代币前五依次为:ZORA、VITYUAL、DEGEN、TOSHI、BRETT

为什么美国政府开门比特币才能涨?

美国政府停摆正式进入创纪录的第 36 天。过去两天,全球金融市场跳水。纳斯达克、比特币、科技股、日经指数、甚至连避险资产美债和黄金也未能幸免。市场的恐慌情绪在蔓延,而华盛顿的政客们却还在为预算争吵不休。美国政府停摆和全球金融市场下跌之间有联系吗?答案正在浮出水面。

这不是一次普通的市场回调,而是一场由政府停摆触发的流动性危机。当财政支出冻结,数千亿美元被锁在财政部账户中无法流入市场,金融体系的血液循环正在被切断。

MegaETH 公布代币发售的分配策略

处理一个超额认购 28 倍、超过 53,000 名参与者的代币发售活动并不像听起来那么有趣。在我之前的文章中,我强调过,我们这次主要关注两类人群:

在发售结束前几天, Artemis (我们的数据负责人)和我在伊斯坦布尔会面,开始进行大量的模拟。我们尝试了许多不同的方法来“完美”衡量每个人的贡献,并很快意识到,在如此短的时间内这是不可能的,因为“贡献”是多方面的。

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿

基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。

然而,当市场下跌时,投资者们才意识到,所谓的「专业」并不能对抗系统性风险,更糟糕的是,他们拿着管理费和业绩提成,赚了是自己的本事,亏了却是投资者的钱。如今,当「基金经理」这个角色以「Curator」(主理人)的新名字来到链上时,情况变得更加危险。他们不需要通过任何资格考试,不需要接受任何监管机构的审查,甚至不需要披露自己的真实身份。

他们只需要在 DeFi 协议上创建一个「金库」,用高得离谱的年化收益率作为诱饵,就能吸引数亿美元的资金涌入。而这些钱去了哪里,被用来做什么,投资者一无所知。

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?

点击了解ChainCatcher在招岗位