本文来自: Wintermute

编译|Odaily 星球日报( @OdailyChina );译者|Azuma( @azuma_eth )

精华结论

一、流动性主导着加密市场的周期,而来自稳定币、ETF 和 DAT(数字资产金库)的资金流入正在放缓。

二、全球流动性依然充裕,但较高的 SOFR 利率让资金停留在短期国债(T-bills)中,而非流入加密市场。

三、加密市场正处于“自我造血”的阶段 —— 资金在内部循环运作,直到新的外部资金重新入场。

流动性的主导作用

流动性往往会主导每一次加密货币市场的周期轮动。长期而言,采用(Adoption)或许会决定加密货币行业的故事走向,但真正推动着价格变化的却是资金流的方向。

过去几个月,这种资金流入的动能明显放缓。通过三条主要渠道 —— 稳定币、ETF 与数字资产金库(DAT)—— 进入生态系统的资本流速同步减弱,这使得加密货币市场从扩张阶段转为了存量资金支撑阶段。

技术采用固然重要,但流动性才是真正推动市场周期性轮动的关键。这不仅仅是市场深度的问题,更是资金可用性的问题。 当全球货币供应扩张或实际利率下降时,过剩的流动性必然会寻找风险资产,而加密资产在历史上(尤其是 2021 年周期期间)一直是其中最大的受益者之一。

在之前的周期中,流动性主要通过稳定币的发行进入数字资产,这是最核心的法币入口。而随着市场的成熟, 三大主要流动性漏斗逐渐形成,决定了新资本进入加密市场的路径:

- 数字资产金库(DATs) :代币化基金与收益结构,用于连接传统资产与链上流动性。

- 稳定币 :法币流动性的链上形式,作为杠杆与交易活动的基础抵押物。

- ETF :为传统金融机构与被动资金提供 BTC 与 ETH 敞口的入场渠道。

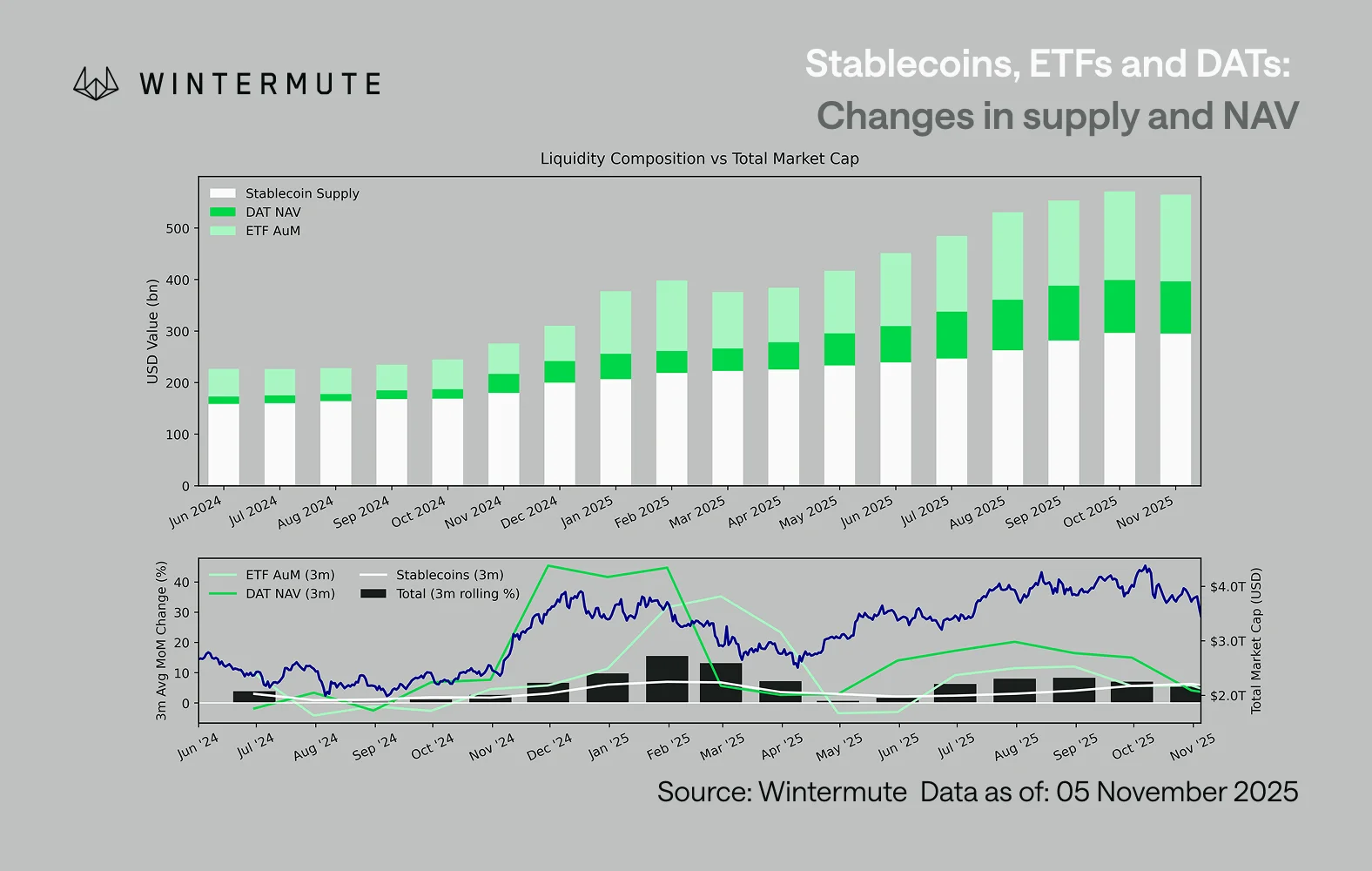

将 ETF 的资产管理规模(AUM)、DAT 的净资产值(NAV)与已发行稳定币数量合并计算,可作为衡量流入数字资产总资本的合理指标。

下图展示了过去 18 个月这些组成部分的变化。底部图表显示,这一总量的变化与整个数字资产市值高度相关 —— 当资金流入加速时,价格也会随之上涨。

哪条路径的流入放缓了?

图表中反映的一项关键信息是,DAT 与 ETF 的流入动能显著减弱。 这两个路径曾在 2024 年第四季度与 2025 年第一季度表现强劲,并在初夏短暂回升,但此后动能逐渐消散。流动性(M2)不再像年初那样自然流入加密生态系统。自 2024 年初以来,DAT 与 ETF 总规模从约 400 亿美元增长至 2700 亿美元,而稳定币供应则从约 1400 亿美元翻倍至 2900 亿美元。这显示出了结构性的增长,但也出现了明显的“平台期”。

观察不同路径的放缓节奏很重要,因为每一条路径都反映着不同的流动性来源: 稳定币反映着加密市场原生的风险偏好;DAT 体现了机构对收益资产的需求;ETF 则映射了传统金融资金的配置趋势;三者同时趋缓,表明新资本部署在普遍减速,而不仅仅是在产品之间的轮动。

存量博弈市场

流动性并未消失,只是在系统内部循环,而非持续扩张。

从更广的宏观视角来看,加密市场之外的整体经济流动性(M2)也并未停滞。 虽然较高的 SOFR 利率在短期内会对流动性造成约束 —— 让现金收益更具吸引力,使资金停留在国债市场 —— 但全球仍处于宽松周期中,美国的量化紧缩(QT)已正式结束。 结构性背景仍具支撑,只是目前流动性更多流向其他风险表达形式,例如股票市场。

由于外部资金流入的减少,市场动态变得封闭。 资金更多时候在大盘币和山寨币板块之间轮动,这就造成了内部博弈(PVP)的局面。 这解释了为何反弹行情总是很短暂,以及为什么即使在总资产管理规模保持稳定的情况下,市场广度仍在缩窄。 当前,市场波动性的飙升主要源自清算的连锁反应,而非由持续性的趋势推动。

展望未来,若任一流动性路径出现实质性复苏 —— 无论是稳定币重新增发、ETF 再次受到热捧,还是 DAT 规模回升 —— 都将意味着宏观流动性正重新回流至数字资产领域。

在那之前,加密市场仍将处于“自我造血”阶段,资金会在内部循环,而非复利增长。