作者: Patrick Scott | Dynamo DeFi

编译:深潮 TechFlow

过去,加密资产的分析大多围绕图表、炒作周期和叙事展开。然而,随着行业逐渐成熟,实际表现比空头承诺更为重要。你需要一个过滤器,帮助你从繁杂的信息中提炼出真正有价值的信号。

幸运的是,这个过滤器已经存在,它被称为链上基本面(Onchain Fundamentals)。

链上基本面为 DeFi(去中心化金融)相较于传统金融(TradFi)提供了结构性优势。这不仅是“DeFi 将胜出”的诸多原因之一,也是每个想要投资这个行业的人必须理解的核心。

在过去的四年里,我一直沉浸在 DeFi 数据指标的研究中,最初是作为一名研究员,后来加入了 DefiLlama 团队工作。这篇文章总结了我在这段时间里学到的一些最有用的分析框架,希望能帮助你开始使用这些工具。

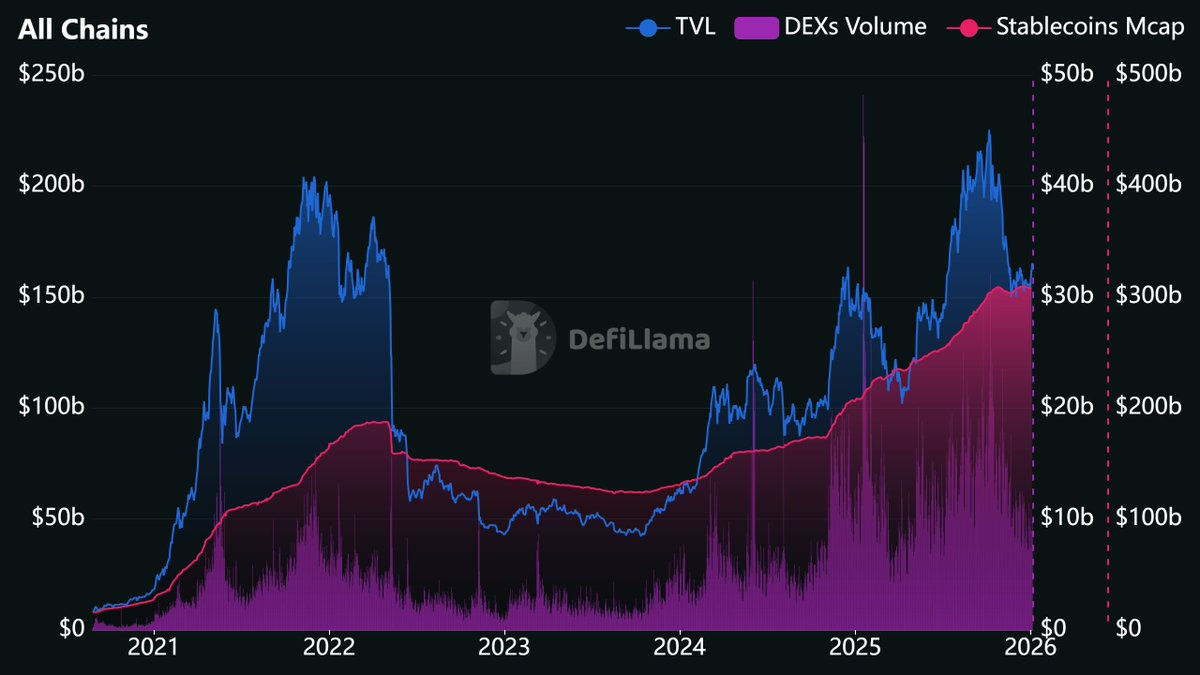

Source: https://defillama.com/?stablecoinsMcap=true&dexsVolume=true

链上数据不仅仅是评估加密资产的一次突破,更是整个金融数据领域的一次革命。

试想一下,传统投资者是如何评估公司的:他们需要等待季度财报的发布。而现在,甚至有人提出将财报发布频率从每季度改为每半年一次。

相比之下,DeFi 协议的财务数据是实时可用的。像 DefiLlama 这样的网站每天甚至每小时都会更新相关数据。如果你想按分钟追踪收入,你甚至可以直接查询区块链数据来实现(虽然过于细化的数据可能意义不大,但你确实有这个选择)。

这无疑是一次透明度的革命性突破。当你购买一家上市公司的股票时,你依赖的是管理层通过会计师审核后发布的财务数据,这些数据通常会有数周甚至数月的延迟。而当你评估一个 DeFi 协议时,你直接读取的是实时发生在不可篡改的账本上的交易记录。

当然,并非每个加密项目都有值得追踪的基本面数据。例如,很多“梗币”(Memecoins)、只有一份白皮书和一个 Telegram 群的“空气项目”,在这些情况下,基本面分析并无太大帮助(尽管像持币人数这样的其他指标可能提供一些参考)。

但对于那些能产生费用、积累存款并将价值分配给代币持有者的协议来说,它们的运行会留下数据痕迹,这些数据可以被追踪和分析,往往早于市场叙事的形成。

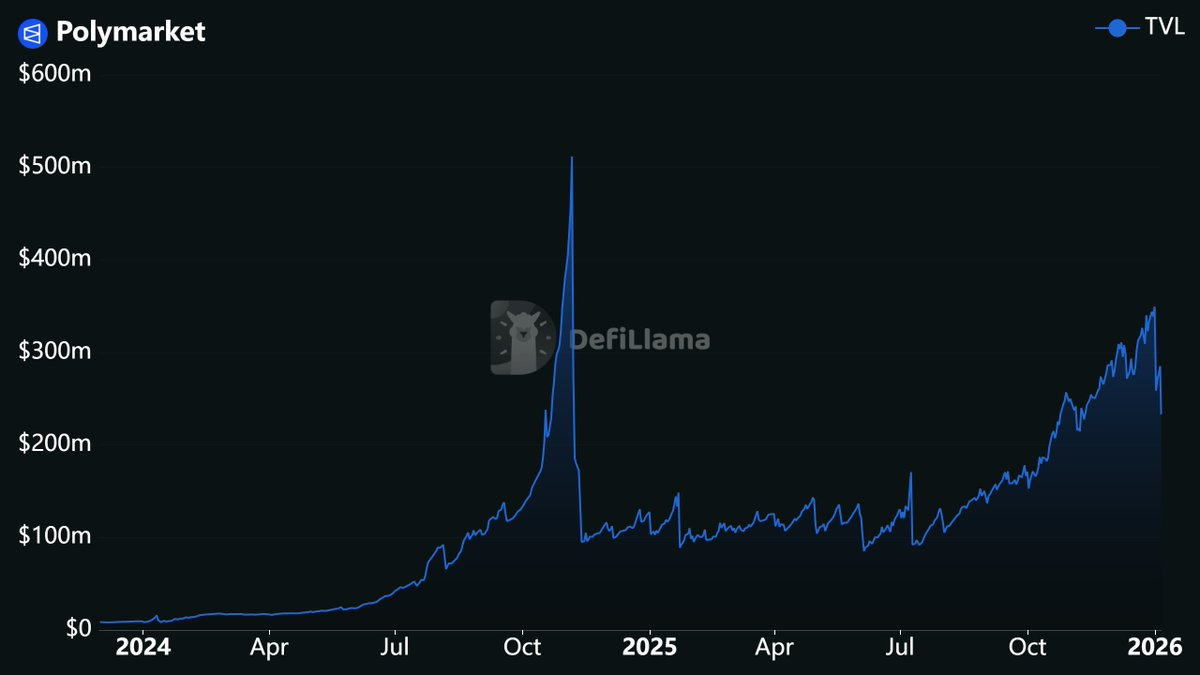

例如,Polymarket 的流动性已经增长了数年,这一趋势早在预测市场成为热点之前就已经开始显现。

Source: https://defillama.com/protocol/polymarket

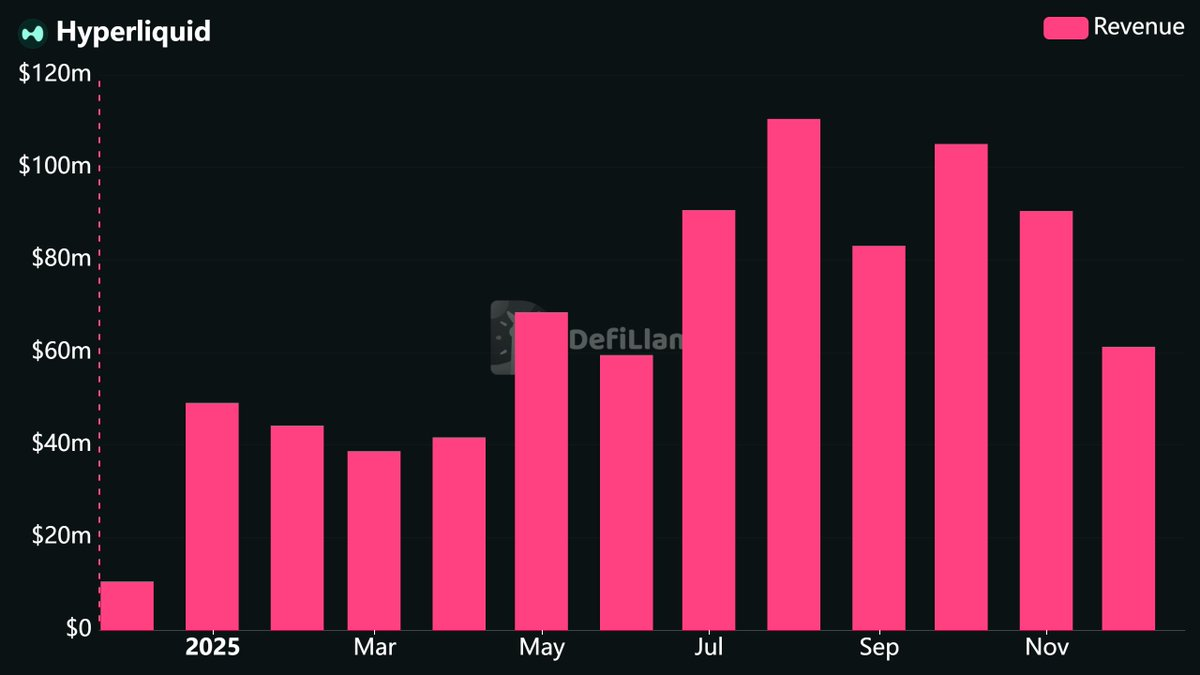

HYPE 代币去年夏天的价格爆发性增长,源于其持续的高收入表现。

Source: https://defillama.com/protocol/hyperliquid?tvl=false&revenue=true&fees=false&groupBy=monthly

这些指标早已暗示了未来的走向,你只需要知道在哪里寻找。

让我们从 DeFi 投资中需要了解的核心指标开始。

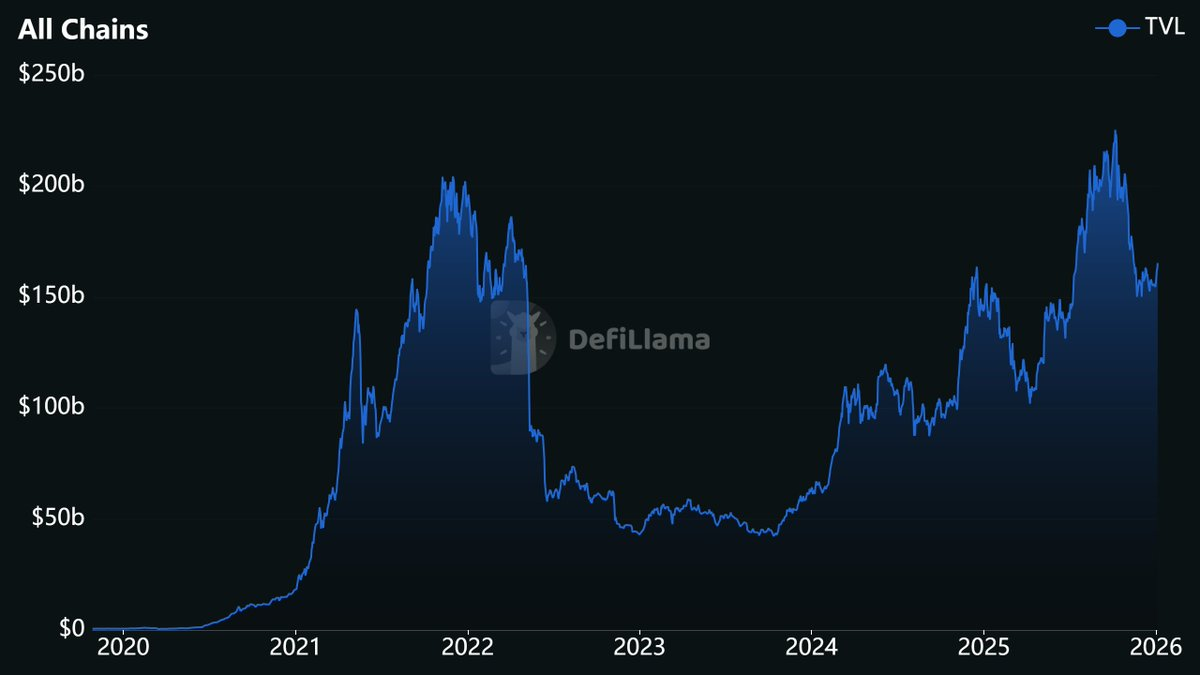

TVL 衡量的是存入某个协议智能合约中的资产总价值。

Source: https://defillama.com/

在传统金融(TradFi)中,TVL 类似于资产管理规模(AUM, Assets Under Management)。对冲基金通过报告 AUM 来展示客户托付给他们的资金总额。而 TVL 的作用类似,它反映了用户存入协议的资金总量,表明了用户对该协议智能合约的信任程度。

不过,多年来 TVL 这一指标也受到了不少批评,其中一些批评是有道理的。

由于大多数 DeFi 存款是波动性代币,TVL 很容易受到价格波动的影响。因此,精明的观察者会结合 美元净流入(USD Inflows) 和 TVL 来区分价格变化与实际存款活动。美元净流入通过计算每种资产在连续两天之间的余额变化(乘以价格)并将其汇总得出。例如,一个 100% 锁仓在 ETH 中的协议,如果 ETH 价格下跌 20%,其 TVL 会下降 20%,但美元净流入为 $0。

尽管如此,当 TVL 同时以美元和代币形式呈现,并与活动或生产力指标结合使用时,仍然具有价值。TVL 依然是衡量协议信任度和整个 DeFi 规模的重要工具。只是不要将其误认为是完整的评估标准。

在 DeFi 中,这些术语的定义与传统会计中有所不同,可能会让人感到困惑。

这些区别在估值中至关重要。某些协议可能产生了大量费用,但由于几乎所有费用都分配给了流动性提供者,最终收入却少得可怜。

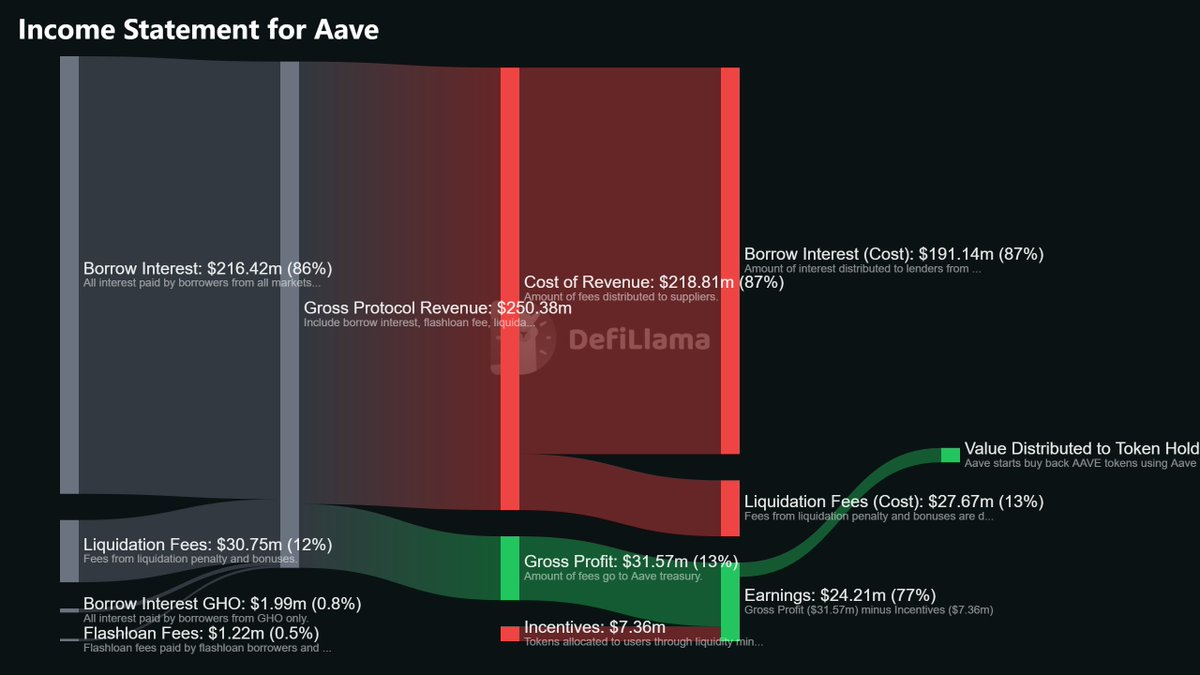

DefiLlama 目前已经为许多协议发布了完整的收入报表。这些报表基于链上数据自动更新,将收入分解为不同项目,并以标准会计语言重新定义这些指标。

Source: https://defillama.com/protocol/aave

这些收入报表还配有资金流向可视化图表,展示了资金从用户流入协议,再分配到各利益相关方的全过程。如果你想深入了解特定项目的经济模式,这些信息非常值得探索。

Source: https://defillama.com/protocol/aave

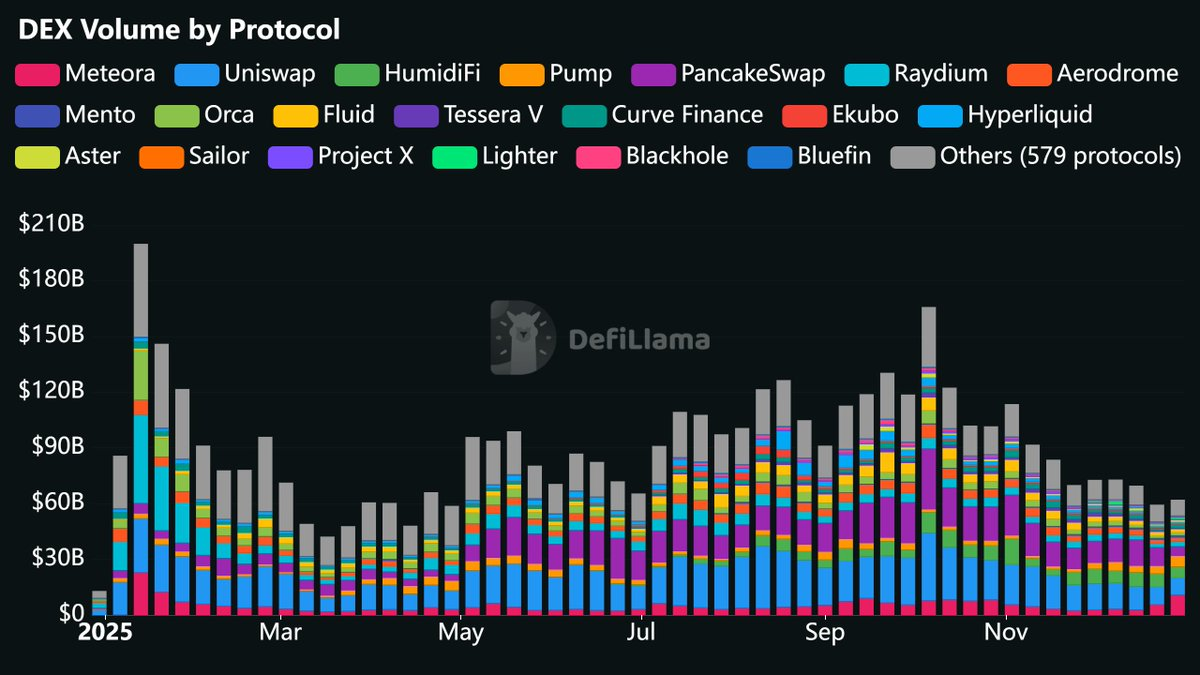

交易量用于追踪交易活动的规模。

Source: https://defillama.com/pro/97i44ip1zko4f8h

交易量是衡量整体加密市场参与度的一个关键指标。当人们积极使用数字资产时,他们会进行交易。交易量的激增通常与市场的兴趣变化相关联,无论是市场狂热的上涨还是恐慌性的抛售。

相比于之前的周期,永续合约的交易量显著增长。在 2021 年,永续合约交易所的存在感还十分有限。而如今,像 Hyperliquid、Aster 和 Lighter 这样的平台每天的交易量已达数十亿美元。由于该领域的快速增长,与过去的历史数据进行对比意义有限。比如,将当前的永续合约交易量与 2021 年的数据相比,只能说明这个领域得到了扩张,而无法提供更多有价值的信息。

在某一类别中,相较于绝对交易量, 市场份额的变化趋势 更为重要。例如,一个永续合约 DEX 的市场份额从 5% 增长到 15%,即使其绝对交易量有所下降,也表明其市场地位在实际提升。DefiLlama 的自定义仪表盘库中提供了许多市场份额图表,值得一看。

未平仓合约是指未平仓或未被强制平仓的衍生品合约的总价值。对于永续合约 DEX 而言,未平仓合约代表了所有尚未关闭或清算的头寸。

Source: https://defillama.com/open-interest

未平仓合约(Open Interest)是衡量衍生品平台流动性的重要指标。它反映了当前活跃的永续合约头寸中部署的总资本量。

在市场波动期间,该指标可能会迅速崩溃。一场大规模的强制平仓潮可能会在数小时内将未平仓合约抹去。通过追踪此类事件后的恢复情况,可以观察一个平台是否能够重新吸引流动性,还是资金已经永久迁移至其他平台。

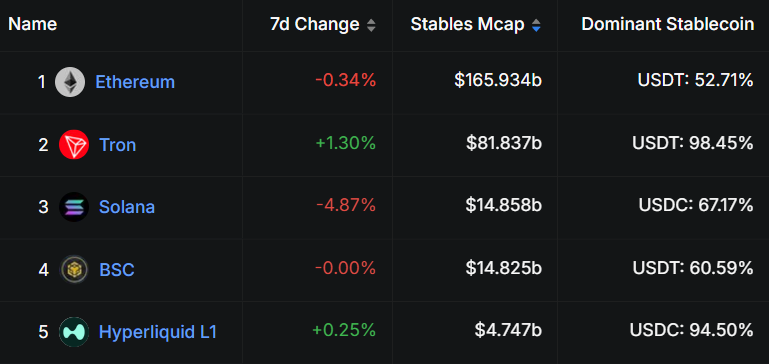

对于区块链网络而言,稳定币市值是指部署在该网络上的所有稳定币的总价值。

Source: https://defillama.com/stablecoins/chains

稳定币市值是衡量资本流入的重要指标。与受代币价格波动影响的 TVL 不同,稳定币代表的是用户通过跨链桥真正注入到链上的美元(或等值美元)。例如,当某条链上的稳定币市值从 30 亿美元增长到 80 亿美元,这意味着有 50 亿美元的真实资本流入了该生态系统。

自 2023 年 10 月以来,大约 1800 亿美元以稳定币的形式流入了加密市场。其中的一部分不可避免地进入了 DeFi,推动了 TVL 增长、交易量增加以及费用生成。稳定币流动类似于一个国家经济中的资本流入,稳定币供应的增加意味着新资金的进入,而供应的减少则表明资本的流出。

应用收入和应用费用是链级别的指标,统计的是部署在该链上的所有应用所产生的收入和费用,但不包括稳定币、流动性质押协议以及 Gas 费用。

我将其视为区块链的“GDP”,它展示了该生态系统中实际发生的经济活动规模。

收入指标是最难伪造的数据之一,因为它需要用户真正花费资金。这使得它成为判断 DeFi 生态系统活动水平的高信号指标。

需要注意的是,你不能基于应用收入进行估值,因为基于与资产无直接关联的收入来估值是没有意义的。应用收入和应用费用更适合用来诊断一条链是否在增长,而不是用来评估它的价值。

理解单个指标是第一步,但要有效利用它们,需要一个分析框架。我倾向于使用以下三步分析方法:

那些收入图表中出现短暂飙升后又迅速崩溃的协议,无法体现可持续的价值创造。我见过无数协议在某一周创下收入记录,但一个月后便销声匿迹。

真正重要的是在较长时间范围内的稳定增长。例如,一个协议的月收入从 50 万美元逐步增长到 200 万美元,历时六个月,这表明其增长是可持续的。而一个协议如果某周收入突然飙升至 500 万美元,但随后迅速跌至 30 万美元,则可能只是昙花一现的异常现象。

在加密行业,时间的流逝比传统市场快得多。在这里,一个月的持续增长大致相当于传统市场中的一个季度。如果一个协议的收入在六个月内持续增长,可以将其视为一家连续六个季度收益增长的公司。这种表现是值得关注的。

两者同样重要。

活动量更容易被伪造。例如,一个协议可以通过激励措施或刷交易(Wash Trading)来人为提高交易量,而这种临时的激增现象并不罕见。而流动性却很难制造出来。要让用户真正存入资金并长期留存,需要协议具备实际的效用或提供有吸引力的收益。

在评估任何协议时,至少选择一个存量指标和一个流量指标进行分析。例如:

如果这两类指标都显示出增长,说明协议确实在扩展。如果只有活动量指标在增长,而流动性停滞不前,则需要深入分析,可能存在人为操控。如果只有流动性增长,而活动量停滞不前,可能说明存款主要来自少数“巨鲸”。

代币解锁会产生抛售压力。协议每周释放的归属代币中,总会有一部分被出售。如果没有其他来源的需求来抵消这种抛售,代币价格就会下跌。

在投资之前,请检查代币的解锁计划。一个流通量已经达到 90% 的协议,未来的稀释压力很小。而流通量只有 20%,且三个月后将迎来大规模解锁的协议,其投资风险则完全不同。

同样,高收入的协议如果发放的代币激励超过从用户那里获得的收入,其高收入数据看起来就不那么令人印象深刻了。DefiLlama 通过“收益(Earnings)”指标对此进行追踪,该指标从收入中扣除了激励成本。例如,一个协议可能每年产生 1000 万美元的收入,但却发放了 1500 万美元的代币奖励。

虽然激励措施是早期推动协议增长的有效策略,并且在协议生命周期的初期通常是必要的,但它们确实会产生抛售压力,而这种压力需要被其他需求所抵消。