加密货币基本面分析的5个指标和4个比率

本文使用5个指标和4个比率来帮助大家了解加密货币市场的基本原理。目前,我在比特币网络上使用这些指标,并对投资计划进行了方向性的论述。

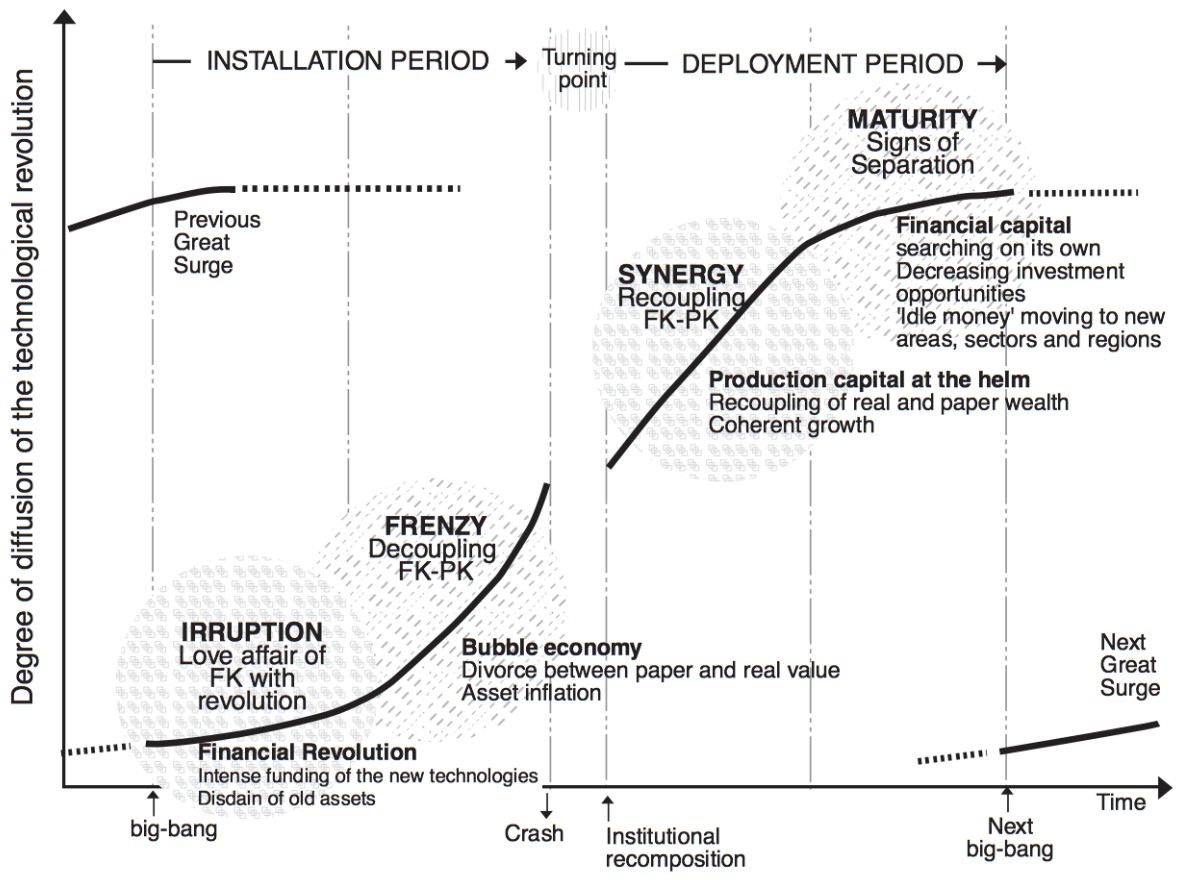

很多公司使用某种贴现现金流(DCF)模型对项目进行估值。我读过一些顶级加密货币基金的报告,根据模型和一些假设,对特定加密资产可能产生的收入进行了自下而上的分析。例如,这里有一个很棒的EOS分析和评估模型。我认为这是一个很好的方法,特别是当市场已经成熟,并根据Carlota Perez的技术革命模型,从疯狂阶段过渡到协同阶段(见下文)。但就目前而言,我认为,鉴于我们目前所处的经济周期,这种方法不会有多大用处,我更喜欢用实际数据来计算相对价值。

图1 技术发展趋势的周期(来源:Perez的《技术革命与金融资本》)

我相信我们刚刚结束了分裂阶段,开始了一个全新的长波经济周期的疯狂阶段,我称之为自治时代。在疯狂阶段,价格和价值是完全脱离的,这就是为什么人们称这个时代为“镀金时代”,与“黄金时代”截然不同。很多人都经历过90年代的互联网繁荣时期,人们曾试图为新经济企业提出一个新的估值模型,当时考虑的是页面浏览量。如果你当时想尝试评估一家网络公司的价值,贴现现金流模型对你没有帮助。在这一点上,你可以投资于技术革命,也可以针对如何为这些资产建模提出一个新的框架。

由于我们处于狂热阶段的早期阶段,从DCF模型中尝试并评估这些加密资产没有任何意义。大多数公司甚至还没有收入或利润(或者不是很多)。10-20年后,当我们处于协同或成熟阶段时,使用DCF模型是有意义的。即使这些加密资产还没有现金流,但它们目前仍具有潜在价值。

在这个阶段,我认为最重要的是使用相对价值建立我们的框架,并着眼于基于以下主要储备加密资产作出方向性的决定,即比特币。投资者通常必须先购买比特币,然后才能投资于任何其他加密资产。因此,跟踪储备资产的使用情况可以提供大量有关加密市场的整体信息。我们需要将这些加密资产视为网络,并为我们如何评估网络提出一个模型。我们在这方面也有一些经验。

1. 网络效应&梅特卡夫定律

大多数加密资产都具有网络效应,网络效应是一种资产或集合的属性,随着用户的增加,它对现有用户的价值也会增加。梅特卡夫定律指出,网络的价值与连接用户数量的平方成正比。这个基本的版本已经被证明是错误的,网络值更可能是一个s曲线,而不仅仅是一个n2二次曲线。大多数加密资产都是网络,并且具有网络效应,在考虑如何对资产进行估值时,用户和实用性是重要的考虑因素。本文基本分析框架中的大多数指标都聚焦于指标的用户、使用情况和效用,然后是价格与效用的比率。

2. 5个指标和4个比率

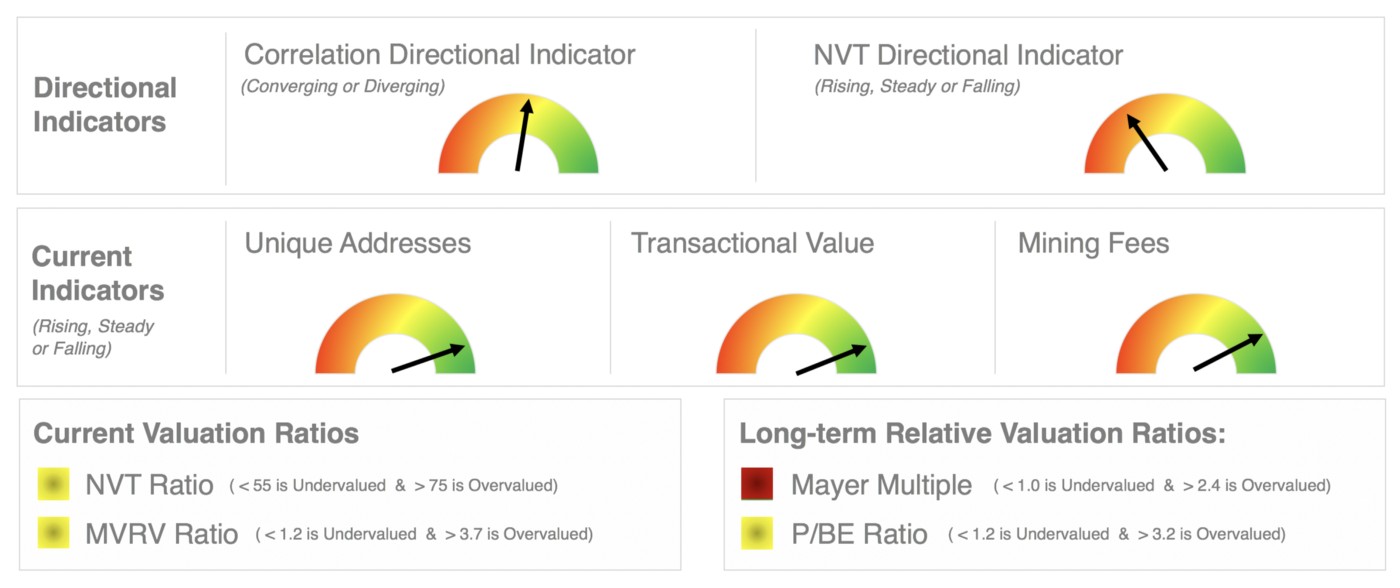

以下是5个指标的2大类,即方向指标、当前使用指标,然后我们也有两类的4个比率,即当前的估值比率和长期估值比率。

2.1. 方向指标

这些指标显示了两个主要短期指标的持续方向,是5个指标中对时间最敏感和最短暂的。

NVT 方向指标 ——这显示了估值比率的走向,在NVT比率中要么朝着增加相对价值的方向前进,要么朝着失去相对价值的方向前进。

相关方向指标 ——显示加密资产的相关性是增加了还是减少了,如果加密资产相关性越来越强,通常意味着熊市,而资产相关性越低,加密市场就越看涨。

2.2. 当前使用情况指标

这些指标衡量直接网络使用和效用情况。这些指标表明,当前网络效用的表现形式为:1)日独立用户数;2)日成交金额(美元);3)挖矿费,即网络产生的收入。如果加密网络每天被更多的人使用,并且被用来移动更多的价值,那么它的内在价值就会增加。

唯一地址数(每日) ——这显示了每天交易中使用的唯一地址,是相对指标,如果唯一地址数量的趋势正在增加,这对加密市场来说是牛市。

交易价值(每日) ——显示了每笔交易的每日美元估值总和,是相对指标,如果交易量在增加,这对加密市场来说是看涨。

挖矿成本(每日)—— 矿工为交易产生的费用。如果费用适中,这对加密市场来说是看涨。如果费用非常低,比如低于20美分,或者非常高,比如高于20美元,这对加密市场来说是一个危险信号,表明存在问题,需要进一步调查。

2.3. 当前的估值比率

这些比率跟踪当前相对网络值,NVT比率类似于股票市场的市盈率,是加密货币分析的核心估值指标之一。MVRV比率是一个类似但更复杂的比率,因为它跟踪最后一笔交易执行时的交易价格,这可以让你了解交易速度。

NVT 比率 :牛市时小于等于55,熊市时大于等于75;

MVRV 比率 :被低估时小于等于1.2,被高估时大于等于3.2。

2.4. 长期估值比率

这些比率跟踪的是长期相对网络价值。Mayer倍数是根据200日移动平均线计算价格。这给出了一个相对于时间和过去交易价格的比率。市盈率显示了价格与矿商盈亏平衡成本的价值比,这给出了一个相对于生产成本的比率。

Mayer 倍数: 小于等于1.0时看涨,大于等于2.4时看跌;

挖矿市盈率 :小于等于1.2时看涨,大于等于3.2时看跌。

3. 解释

学习如何使用这些指标和比率来指导你的决策和投资计划非常重要。下面概述几个不同的模式,让你了解如何使用这个度量数据以及如何解释它。

3.1. 处于下行趋势的网络,其早期指标显示可能出现趋势逆转

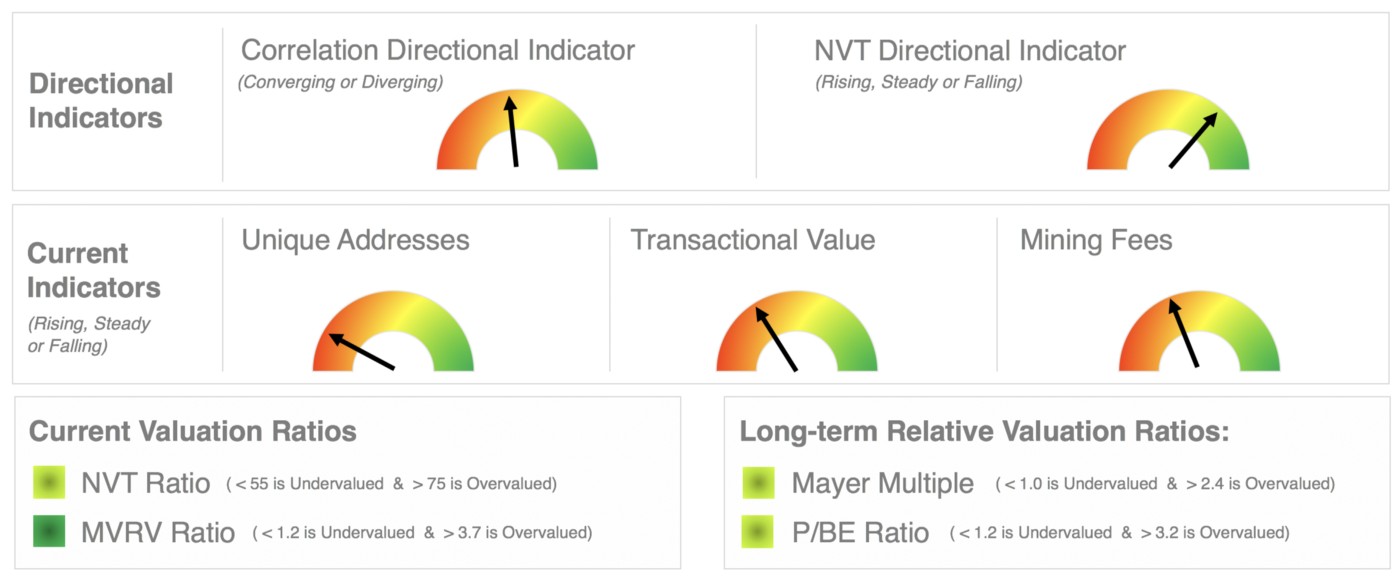

图2 2019年7月28日基本面分析

上面的仪表板显示,网络的使用率和效用正在下降,你可以在当前的指标中看到这一点。然而,它的使用率可能接近趋势逆转。你看到的NVT方向指示器是绿色的,这意味着要么使用量在上升,要么价格已经下降到足以使NVT比率开始显示出更多的相对价值。在比率中,所有比率都是绿色或深绿色,表示存在相对价值。在长期相对估值比率中,你不会得到深绿色,除非你处于熊市周期的末尾,而且市场惨不忍睹。今年早些时候我们看到了深绿色,但在一段时间内我们不太可能再看到这种情况了。

3.2. 一个被高估的网络

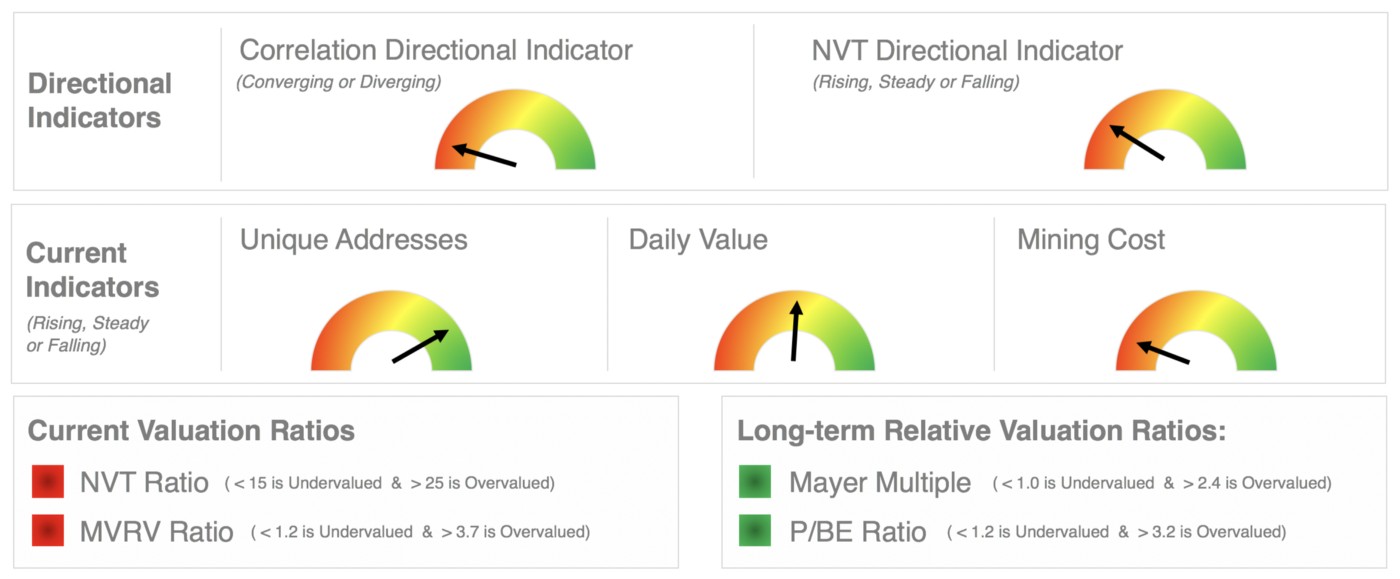

图3 注:仪表板显示截至2019年2月10日的指标

上图所示的市场已经崩溃,并采取了大量的下跌定价,但估值过高,仍然处于熊市,可能会因为使用量的增加而转向上涨。在加密货币的冬天结束时,你将最终开始看到长期比率的深层价值。这可能会持续一段时间,直到真正有迹象重返市场。当当前的估值比率赶上长期估值比率时,你就会知道何时进入市场。

3.3. 在网络效用和深度价值上呈现上升趋势的网络

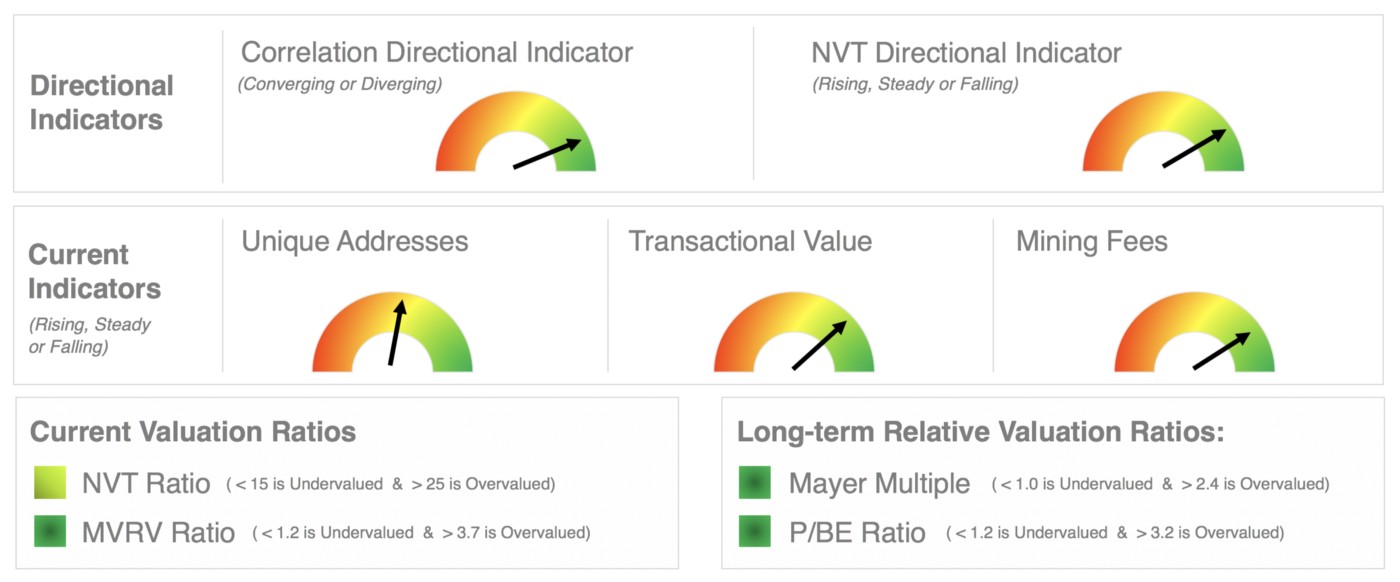

图4 注:仪表板显示截至2019年3月11日的指标

上图显示了一个市场现在已经触底,表明它的价值被低估了,而网络效用正在显示效用和使用在网络中增长。这就是加密货币市场开始触底,并为上行趋势逆转做好准备时仪表板的样子。价格下降如此之多,以至于所有的比率都显示出相对价值,目前的指标也显示出使用和效用的改善。此外,方向指标显示出积极的活动。这就是加密货币冬天之后的趋势逆转。现在,随着使用的增加,投资者可以考虑开始做多或只做多的投资。

3.4. 价格上涨速度快于使用量的网络趋势

图5 注:显示2019年6月26日指标的仪表板

上图显示的市场是通过额外的使用来增长效用的,但是可能跑得太远、太快,需要整合。目前的指标显示使用量正在上升,并呈积极上升趋势。然而,目前的估值比率显示,价格上涨速度快于使用量。你还会注意到NVT方向也显示了这一点。有了这些黄色的比率和红色的长期估值比率,你可能会平仓获利。

图6 BTC历史价格

如果你回顾一下比特币交易的历史,基本面会对你的交易有所帮助。对比特币网络的基本面分析显示,何时比特币价值被低估(通常来自长期熊市期间的大幅回调),何时比特币使用量出现上升趋势,或者价格上涨过快。查看比特币价格图表上网络指标的日期就说明了这一点。

4. 结论

本文在基本面分析的核心框架中使用了这5个指标和4个比率。我们采用分层的方法来进行基本分析,这是第一层。这些指标仅从比特币网络中提取,用于做出第一波方向决策。现在,加密资产的相关性已经降低,使用增加了,加密资产也表现出了价值,这意味着加密冬天的结束,一个新的牛市周期已经开始。比特币的价格走势通过几个关键的阻力水平强劲上涨,证明了这一点。在我们继续这个周期的过程中,重要的是使用方向指标作为对时间最敏感的指标,当前的使用指标在使用和效用放缓时发出警告,估值比率在价格可能被高估时发出警告。有了这些,基本面分析应该给投资者提供更多的数据,从而做出明智的投资决策。

来源:Hackernoon

作者:Jake Ryan

翻译:Bitker研究院

网址:https://hackernoon.com/crypto-fundamental-analysis-part-ii-ix7fe31e3

声明:本文由Bitker研究院编译完成,Bitker研究院专注于区块链行业理论探索、技术发展、二级市场分析等领域研究。