作者:Scof,ChainCatcher

编辑:TB,ChainCatcher

3 月 10 日,Sonic Labs、Yearn Finance、Keep3rV1 的创始人 Andre Cronje 修改其个人社交平台简介,加入 “flyingtulip 创始人”头衔。

作为 Hyperliquid 的竞品,FlyingTulip 一亮相便备受瞩目。它采用自适应曲线 AMM,提供更低的资金费率、更优的借贷比率和更高的 LP 收益,并依托 SonicLabs,实现更高 TPS。

Andre Cronje:DeFi 领域的“狂人”与颠覆者

要介绍 FlyingTulip,不得不介绍其具有传奇色彩的创始人 Andre Cronje。

Andre Cronje,DeFi 圈内无人不知的传奇人物,他的名字一旦出现总能让市场情绪迅速升温。但与传统意义上的程序员不同,Cronje 本来是个学法律的,毕业于南非斯泰伦博斯大学法学专业。

然而命运开了个玩笑,让他偶然接触到计算机科学,结果他自学成才,甚至还当上了讲师。这种跳跃式的成长轨迹,也奠定了他日后在 DeFi 领域的风格——不按常理出牌,极具创造力,又带着几分疯狂。

进入加密世界后,Cronje 很快展现出他的技术天赋和极端执行力。他的代表作 Yearn Finance(YFI) 在 2020 年横空出世,凭借公平启动(无预挖、无团队分配) 理念,迅速成为 DeFi 史上最具影响力的项目之一。此后,他又主导或参与了 Keep3r Network、Solidly、Fantom 等多个知名项目,一次次点燃市场情绪。

如今,FlyingTulip 成为了他在衍生品交易协议领域又一次大胆尝试。面对这个“天才”与“狂人”并存的开发者,市场仍在等待答案:他能否再次掀起一场 DeFi 变革?

什么是 FlyingTulip?

FlyingTulip 是一个基于自动做市商(AMM)的 DeFi 集成平台,集交易、流动性提供、借贷等功能于一体。其核心特点是消除流动性割裂,用户无需在多个协议间转换资金,就能在同一AMM体系内进行现货交易、杠杆交易、永续合约等操作。这种一站式流动性解决方案 提高了资本利用率,使交易体验更顺畅,同时降低交易成本。

在借贷功能上,FlyingTulip 采用基于 AMM 的动态 LTV(贷款价值比)模型,相较于传统 DeFi 借贷协议,它不仅考虑抵押品价格,还结合市场深度和波动性进行实时调整,确保贷款安全性和资本效率的平衡。

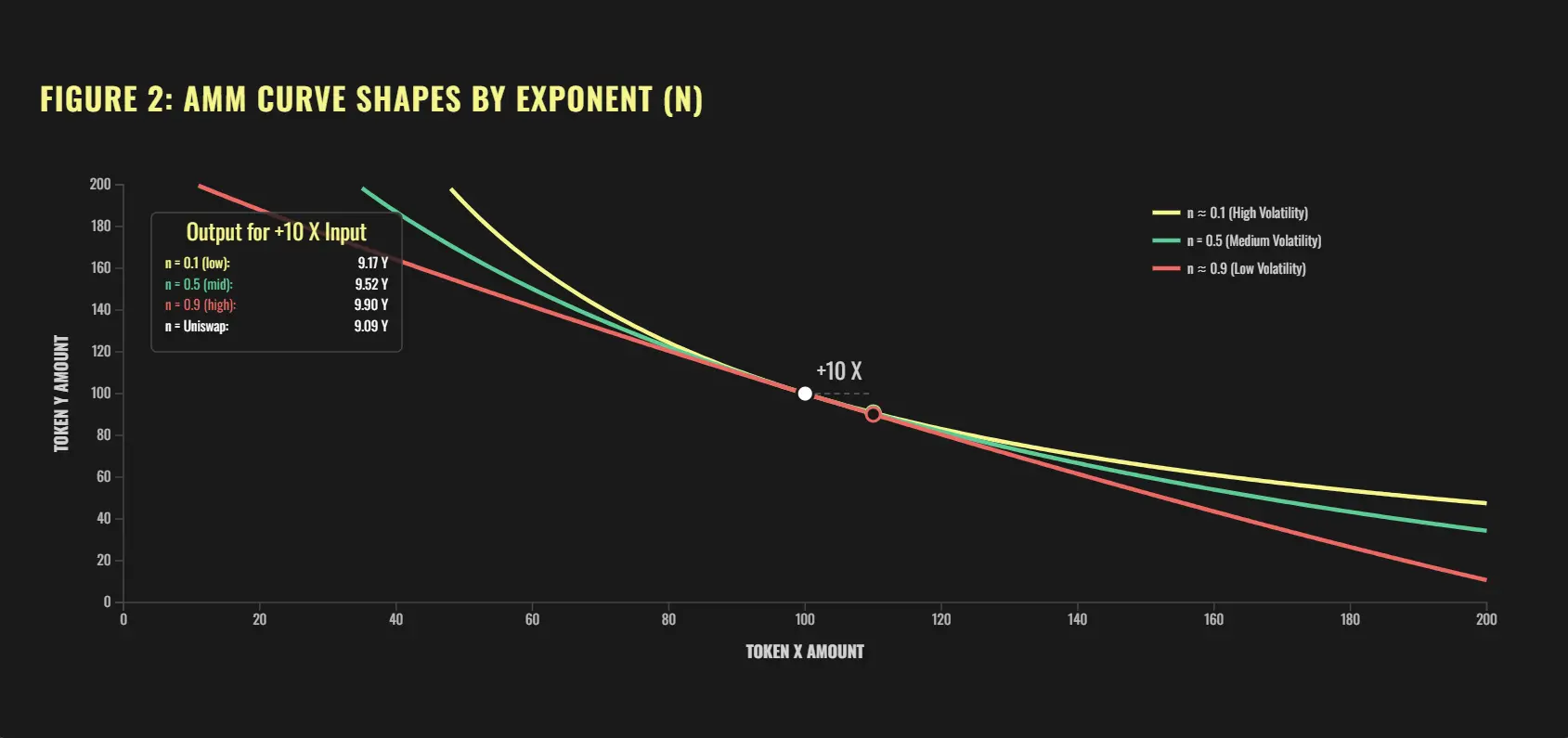

自适应曲线 AMM:让流动性管理更简单

传统的 AMM 模型,比如 Uniswap V2,采用 X * Y = k 的恒定乘积公式。这种机制虽然简单,但会导致流动性平均分布在所有价格区间,而实际上大部分交易集中在某些特定价格范围内。因此,流动性往往无法被高效利用。Uniswap V3 引入了集中流动性,允许 LP(流动性提供者)选择特定价格区间来提供资金,但这种方法需要较高的金融知识,对普通用户来说较为复杂,且当价格大幅波动时,LP 可能面临严重的无常损失。

FlyingTulip 通过动态AMM机制解决了这个问题。它能够根据市场波动率自动调整曲线形状,让流动性智能匹配市场需求:

- 市场稳定时(低波动率),流动性会自动集中在当前价格附近,类似于 X + Y = K 形式的 “恒定和曲线”,这样做可以提高资金利用率,使交易成本更低。

- 市场剧烈波动时(高波动率),流动性会自动分散,接近 X * Y = K 的 “恒定乘积曲线”,以适应可能的大幅价格变化,减少因单边市场波动导致的损失。

FlyingTulip 依靠预言机持续监测市场的实时波动率(rVOL)和隐含波动率(IV),并基于这些数据动态调整流动性分布。LP 无需手动设置复杂的价格区间,只需存入流动性,系统会自动优化分配,使他们在市场不同状态下都能获得最佳回报率,同时大幅降低无常损失。

这一机制让 FlyingTulip 成为对普通用户更友好的 DeFi 平台——哪怕你对 LP 机制不熟悉,也能轻松提供流动性,而不必担心复杂的操作或潜在损失。

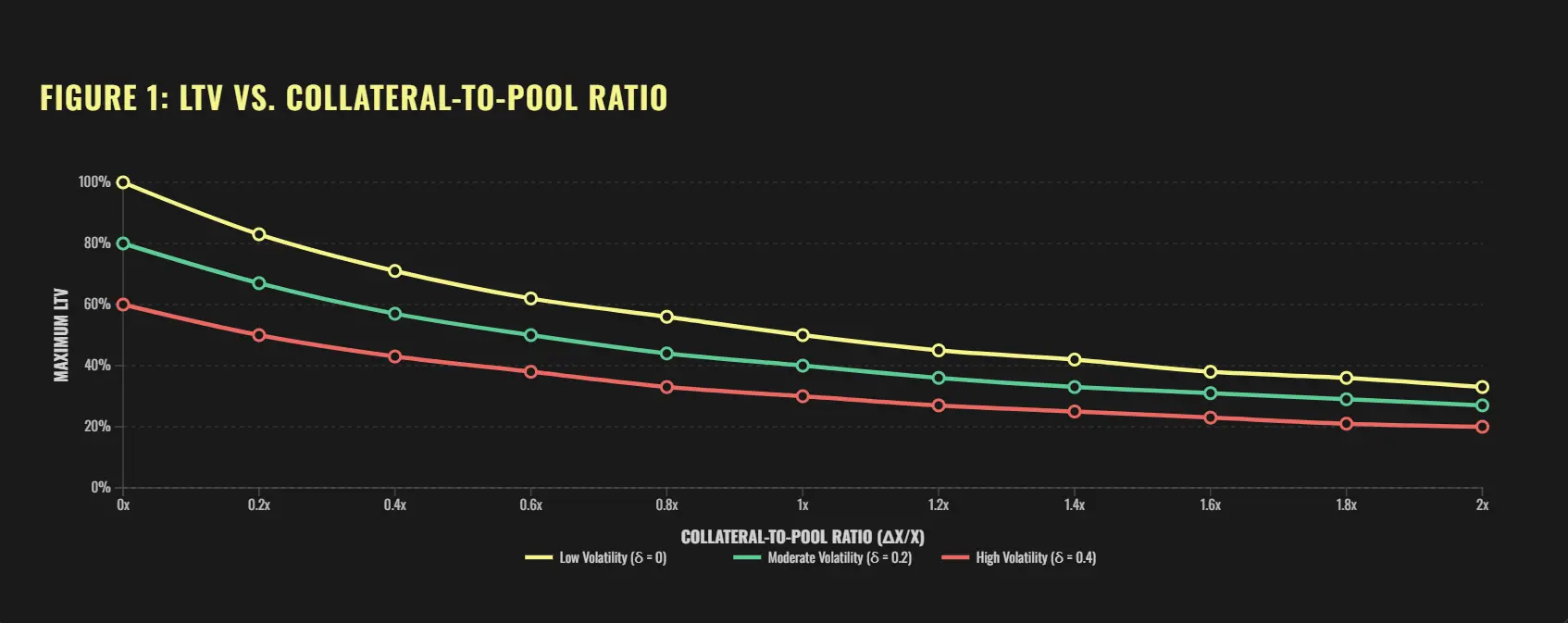

基于 AMM 的动态 LTV 模型:更灵活的借贷方式

在传统 DeFi 借贷协议中,LTV(贷款价值比) 是一个固定的数值,通常根据代币的风险等级设定。例如,如果某个代币被认为风险中等,用户最多只能借到抵押价值的 70%。然而,这种固定 LTV 忽略了两个关键因素:

- 市场深度 —— 如果借款金额过大,可能会显著影响代币价格,导致市场流动性骤减。

- 实时波动性 —— 当市场剧烈波动时,固定 LTV 可能导致资产迅速跌破清算门槛,增加清算风险。

FlyingTulip 通过自适应 AMM 机制 解决了这一问题,创造了一种动态 LTV 模型,能够根据市场情况实时调整借贷额度。例如:

- 市场稳定时(波动性低,流动性充足):用户可以获得更高的 LTV,例如 80%,即抵押 2000 美元的 ETH,可借出 1600 美元。

- 市场动荡时(波动率上升):LTV 会自动下降至 50%,即相同的 2000 美元 ETH 只能借 1000 美元,以降低清算风险。

- 抵押品过大时(占市场流动性比例过高):LTV 可能进一步降低,例如 45%,确保大额借贷不会对市场价格产生过大冲击。

这种动态 LTV 调整让借贷更加灵活,用户无需时刻关注市场变化或频繁调整仓位,系统会根据市场情况自动优化借贷额度。这不仅减少了大户爆仓导致市场崩溃的风险,也让整个 DeFi 生态更加稳定,为借款人和流动性提供者创造更安全的环境。

机会与风险并存,市场的狂欢还是深坑?

当市场开始热议 FlyingTulip 是否会发币时,X 上的讨论已经愈演愈烈。回顾 AC 过去的项目,几乎都依赖代币激励和社区推动迅速崛起,因此 FlyingTulip 未来推出“郁金香币”似乎只是时间问题。目前,围绕 TGE 的各种猜测层出不穷,公募价格、私募折扣等信息在社区内不断发酵。

不过,AC 的项目一直都是高收益与高风险并存。当年的 YFI 在公平启动后暴涨至千倍神话,但 EMN(Eminence Finance)也曾因漏洞而惨遭归零。市场狂热之下,如何平衡投机冲动与风险管理,才是理性玩家需要思考的问题。

此外,AC 这次依旧延续了他的“神秘营销”风格,不做明确宣传,而是通过微妙的动作让市场自行躁动。例如,他最近在 X 上点赞了 Magpie Protocol(另一个相关 DEX 项目)的推文,立刻引发各种猜测。而华语社区的 KOL 也已开始关注并讨论 FlyingTulip,推动市场情绪升温。

DeFi 的魅力在于高风险与高回报并存,在过往印象中, AC 也总能为这个领域带来新的想象空间。但 FlyingTulip 能否复制 YFI 的辉煌,也许只有市场会给出答案。