信用、货币与数字货币的未来

作者:凯氏物语

人类的历史就是不断的重复。

上一篇文章《全球大萧条下的比特币未来》引起了比较多的热议,大家激烈讨论的点主要集中在两个:一个是时间,另一个就是具体的形式。

无独有偶,巴菲特现在持有的现金已经达到1220亿美元,超过了其股票市值的1/2了。历史上出现这个数据的时候,一般都是大崩盘前夕。当然了,市场本身是失真的,也就是说,市场永远会比人们想象的要迟钝。意味着往往真正到市场要反应的时候会滞后,这也是为什么当市场越过最高点的时候,人们往往都无法察觉。

另一个广为人知的就是巴菲特指数,在2000年互联网泡沫爆破的时候,该指标达到了145%,而在08年次贷危机之前,该指标为135%。今天,我们突然发现,该指标已经达到了140%。大家还记得那句巴菲特名言吗?

别人贪婪我恐惧,别人恐惧我贪婪。

近日又爆出了一个比较有意思的新闻,就是CNBC、《华尔街日报》等援引知情人士透露,软银接管共享办公创业公司 WeWork(现已更名为 The We Company)的谈判,已经临近尾声,软银计划在 WeWork 身上再投资 40 到 50 亿美元,最终控股80%。

这就变成了软银前后花了150亿,买了一个估值不到80亿美元的公司的80%的股份。这不是一个笑话吗?最真实的是有钱人也被剪了羊毛。愿景基金的背后是谁?是沙特主权基金。地球上最富有的家族之一被割了韭菜,这才是一个笑话。

我们永远都要记住,这个世界是递进式的,也是割裂的。中产阶级在拼命的保住自己在社会中间层的价值与席位,底层人民在苦苦煎熬,而富有的人群只是在怒斥为什么今天的服务比不上昨天的态度好。

当最富有的群体也被剪羊毛的时候,意味着这一轮社会财富游戏击鼓传花已经快要嘎然而止了。

这一轮社会财富游戏击鼓传花已经快要嘎然而止了。

今天我们看香港,这是一个孤例吗?在世界范围内我们几乎每天以肉眼可见的速度看到各地的暴乱事件甚至火并正在增加。从亚洲到欧洲,从中东到南美,无处不在发生。

西班牙加泰罗尼亚地区的暴力示威已经进入第4天。示威者不仅发起了堵塞道路、占领机场的行动,还在街头大肆纵火,涂污西班牙国旗。英国BBC直接使用了“暴徒”的表述。

刚刚过去的这个周末,印巴在克什米尔开火,导致至少10人死亡,这也是今年印巴交火中,伤亡最惨重的其中一起事件。周日美军从叙利亚撤军到伊拉克,迎接他们的是愤怒的平民百姓扔的烂土豆。就在特朗普总统本月早些时候宣布从叙利亚北部地区突然撤军的几天后,土耳其军队和土耳其支持的叙利亚武装人员对库尔德武装发动了进攻。

诚如我上一篇文章所述,丧钟将在2020年敲响。不久的将来,暴乱将出现于美国内部。

今天我想讲的话题其实是货币。

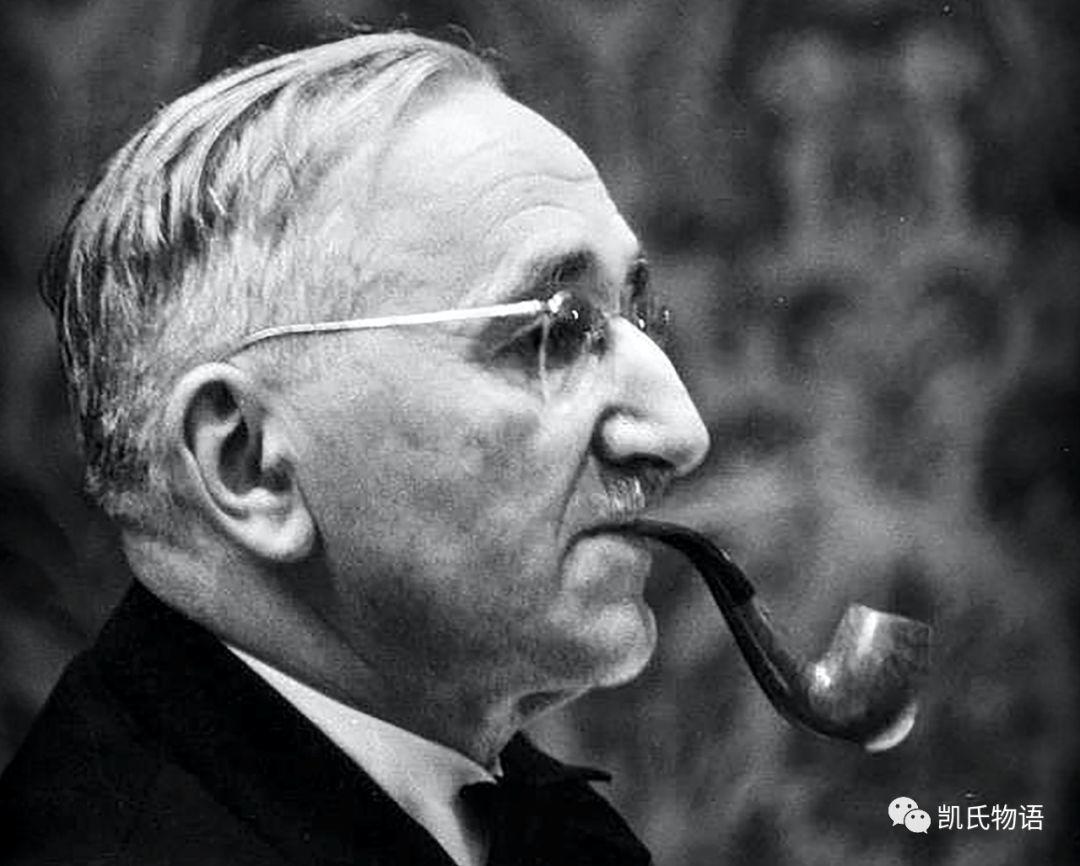

亚当斯密在《国富论》里,提出了一个问题,到底是什么使得货币具有了交换价值?最后他得出了一个结论,是人类辛勤的劳动。因为凝结了时间、人力成本所以具备了价值尺度。但是哈耶克并不这样认为。

哈耶克早年研究货币和经济周期理论。他认为货币仅仅是流通手段和计算单位,对于经济体系的运行没有影响,但要保持货币的这种性质,必须使货币流通总量不变。他以此来反对调节通货以稳定经济的政策主张。他还认为,资本主义经济本身有一种自行趋于稳定的机能。

造成经济萧条的原因是投资过度,货币供给不足,但只要听其自然,经济萧条所引起的物价下跌就会改变储蓄率下降的趋势,从而货币供给不足的状况就会扭转,经济也就自然而然地走向复苏。由此断言,国家对经济生活的干预是多余的,甚至是有弊无利的。

也就是说,哈耶克的核心观点是货币中性论。货币的增加与减少不影响经济的发展。

这个时候,我们发现另一位经济著名人士,叫坎蒂隆。坎蒂隆是第一个认识到货币量增加会导致不同商品和要素价格涨幅程度不一致的经济学家。他进而认为货币量的变化对实体经济的不同影响取决于货币介入经济的方式, 以及谁是新增货币的持有者。这被后人称为坎蒂隆效应。

坎蒂隆站在了哈耶克完全的对立面,坚持货币非中性理论。

货币的发行将伴随一个再分配的过程。先得到货币的人将推动社会产品价格上涨,而后得到货币甚至无法得到货币的人将承担通胀的恶果。也就是说:货币增发,将导致贫富差距加大或市场失衡。

在过去的十年里,我们清楚的看到,货币通胀在中国与美国引发了不同的效应。中国是从08年开始大规模的进入了房地产与基础设施建设,这就好像将增发的货币都放进了一个巨大的蓄水池里。有效的控制了货币的流动。

当然了,任何财富再分配都会有先来后到的问题,有人先富裕是正常的。房地产与基础设施建设是流动性相对较差的投资品,很好的帮助人民币做好了对冲即将到来的大萧条的风险。

而美国则不同,股市与债市承担了美元货币通胀蓄水池的工作。对应的结果就是穷人无法享受货币增长的福利,中产阶级承担了08年次贷危机的恶果,富人阶级享受了货币增长的实际好处与社会进步的幻觉。

在过去百年里,资本主义国家深受影响的经济学家莫过于凯恩斯。凯恩斯主张货币非中性。认为政府应运用财政政策与货币政策,以抵销短期经济循环对于人民就业及所得所造成的负面影响。

凯恩斯的理论是在1930年代提出,当时为大萧条时期,不仅有长期与大量失业问题,也有通货紧缩的问题,因此货币政策已无法刺激经济复苏,凯恩斯因此认为要以扩大政府支出的财政政策来解决经济大萧条。但是凯恩斯的政策同时也会造成政府预算赤字,因此也成了质疑与争议的焦点。

凯恩斯认为,为了降低严重的失业问题,财政赤字是可以容忍的,等到经济复苏了,生产、就业及所得自然会增加,也将增加政府的税收,届时财政赤字问题就会迎刃而解。凯恩斯认为人民会因为经济萧条及失业而受苦,这是必然的,所以才有了凯恩斯的名言:长期来看,大家都死了。

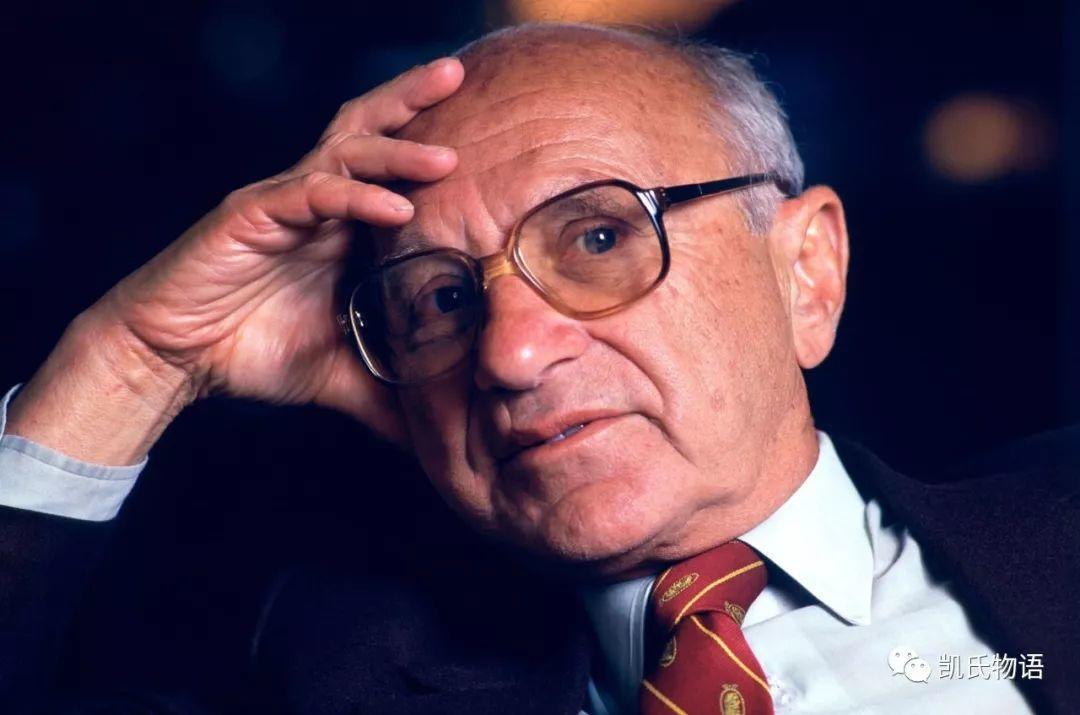

一直到上世纪70年代,也就是上一轮康波周期的大萧条周期美国因为凯恩斯主义爆发了严重的滞涨危机。大家开始重新审视货币政策。这个时候,现代货币理论之父弗里德曼站上了历史舞台。

弗里德曼认为货币中性,但长期非中性。因为根据费雪提出当货币量增加时,人们会产生实际收入增加、需求扩张的”货币幻觉“,之后影响市场的扩张与收缩,最后产生经济周期的波动。

货币幻觉的核心是人性。也就是说货币本身并无好坏对错之分,但是控制货币的人”起心动念“产生了蝴蝶效应,最后变成一场又一场巨大的社会循环。弗里德曼证明,在很短一个时期,过量的货币供应会蒙蔽人们的双眼,制造出一个经济繁荣的幻觉,但市场很快就会苏醒过来进行调整,经济产出并未增加,只会带来更高的物价。

20世纪60年代,弗里德曼说了那句名言:“天下没有免费的午餐”。如果政府花掉一美元,这一美元肯定来自于私有经济中的产出者和劳动者,不存在所谓的把高产能彼得的一美元交给低产能保罗所带来的神奇“乘数效应”。

他表达了一种前所未有的观点: 货币是一种资产,更重要的是,货币具有交易功能。

原来大家都觉得货币只是特殊商品,是一般等价物。但是如果货币是一种具有交易功能的资产,那么无论是黄金、白银还是青铜、贝壳,纸钞还是比特币还是以太坊都可以成为货币。这短短的一句话已经把货币的灵魂给表达了出来。

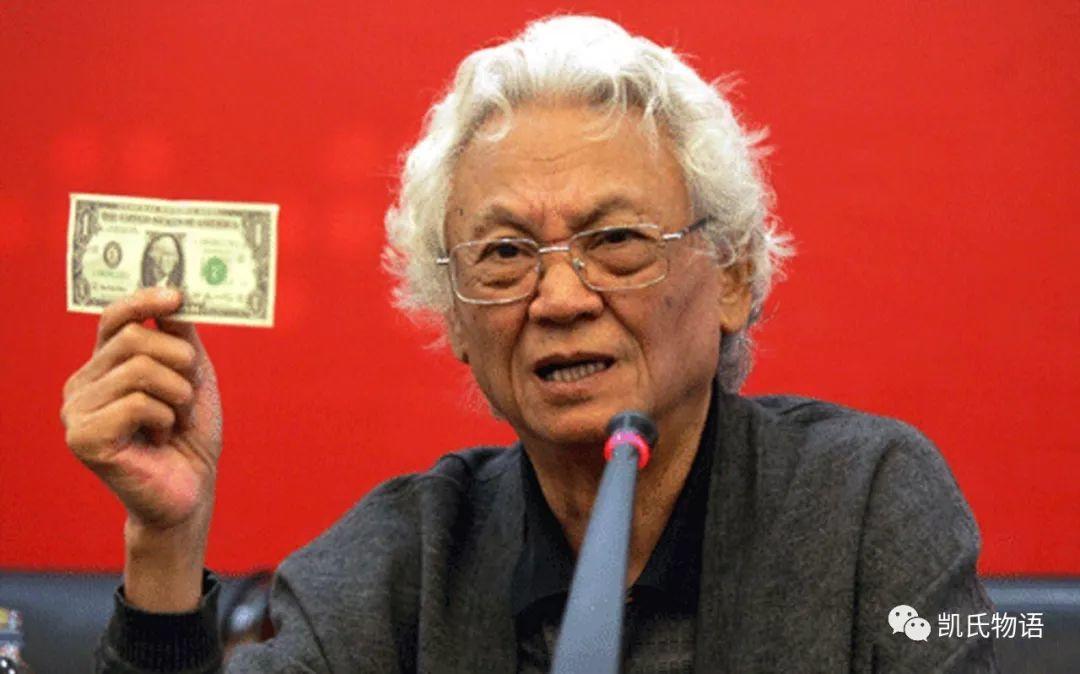

弗里德曼几乎已经无限的接近于货币的本质了,而最终捅穿这薄纱布的人是张五常教授。 张五常教授认为货币首先要有交易功能,是因为商品交换中存在交易费用。货币可以大幅降低交易成本。

但同样的,也就意味着发行或操控货币的人会有很大的权力,权力可以被滥用。因为货币作为交易介质,节省交易费用可以带来巨大的利益,所以才会出现欺骗的行为。进一步讲,在70年代布雷顿森林体系瓦解以后,以美元为首的货币都是无锚定物的信用货币。

在信用货币的制度下,操控货币的权力往往被误用,而央行或联储的政策将会带来巨大的信息利差,也就是预先知道货币政策将可能获得更多货币。

但是这并没有影响信用货币或者债券的发行,在整个社会中,信用货币即使有诸多的不便以及缺陷但依然被人为的大范围使用。这进一步引申出了货币的本质。

从价格理论看货币的出发点是这样的:如果一个社会没有任何的交易费用,物品换物品的市场也就没有任何的套利空间,货币就不会出现。在这样的社会中,每个成员都会按着物品换物品的相对价格及比较优势定理的指引来专业产出,然后贸易交换。那么小到个体对个体,中到组织机构对组织机构,大到国家对国家都不需要货币作为交易媒介。

实际情况是货币的存在是因为社会有交易成本 。因为交易成本的存在而出现的货币就是一个计算单位,协助交易的计算与财富累积的计算。但是货币除了交易介质的计算单位之外,有一个非常重要的本质:

货币即合约。

是的,无论是纸钞还是支票还是债券,本质上都是合约。美钞印有This note is legal tender for all debts,港钞上印上Promises to pay the bearer on demand,都是用于合约的表述。人民币则不太一样,上面印有中国人民银行,这就是合约式的保证。因为纸币早在中国古代就已经存在了,就是钱庄与票号的关系。所以这个传统被保留了下来。

所以货币到底是金银,还是纸币,还是比特币其实并不重要,重要的是货币作为一种交易的契约凭证,能否解决流动性问题,能否起到媒介作用,能否降低交易成本。

交易成本最低的合约便是最好的货币。

那么如何可以做到交易成本最低呢?就是要货币价值稳定,只有当货币的价值相对稳定的时候,交易双方才愿意让货币成为价值交换的中间介质。

在1970年以前,货币中性与否其实并不重要。因为货币因产品或者金属属性无法任意扩张。也就是说货币可以保持相对稳定而不爆发债务危机。而自布雷顿森林体系崩溃以后,无锚定的信用货币系统中,货币是否中性就变得极为重要。

有意思的是弗里德曼早在1999年就发表过一段穿越时代的言论:目前还缺一样东西,但不久就会被研发出来,那就是可靠的电子现金。在这种模式中,可以通过A到B的资金转移在互联网上进行交易,但AB两者之前相互并不知道彼此的身份。有了这种方法,我可以拿着20美元的账单并交到你手上,但却查不到这份账单的记录来源。你也可能并不知道我的身份。这类事物即将出现在互联网中。

到这一步,让我们重新思考一万年以来人类文明的发展,从一万年前古巴比伦帝国、古埃及文明开始对黄金的崇拜,从而将黄金铸造成各类饰品以及装饰物来储存价值。 黄金是人类世界既有价值存储属性又是金融属性最强的商品,是对抗信用货币滥发的描定工具。

到数千年以前就开始的白银作为古代各个帝国文明发展经济的操作核心。 白银既有价值存储属性也有金融属性同时具备工业属性,金融属性让其价格基本跟随黄金。 同时,作为工业品种,银价与库存的高低也息息相关——库存高,银价低;库存低,银价高。

再到人类历史上出现了最早的合金——青铜,从而开启了人类的铜币时代。青铜铸造性好,耐磨且化学性质稳定。从而在古代就一直具备稳定的金融属性以及目前为止人类世界最广泛的应用场景。

最后到两百年前中国出现了现代货币的雏形——票号,以及现代社会从70年代布雷顿森林体系崩塌以后出现的无锚定货币,也就是信用货币。

人类历史真正意义上只出现了四种货币型态:价值存储型货币、操作系统型货币、应用系统型货币、稳定价值型货币。

在过去整个互联网崛起的三十年中,实际上我们也看到了这四种非货币型态的渐进。从万维网开始的全球网络数据库,到微软、苹果以及Linux等的操作系统,再到安卓、IOS的应用系统,直到微信支付与支付宝支付出现的锚定人民币的稳定数字支付型态。

回到区块链中,数字货币比货币更有价值的地方恰恰在于其交易成本极低,而且非常稳定,可通过机器网络形成信任关系。而智能合约之所以重要,是因为智能合约击中了数字经济的灵魂。数字货币即智能合约。在这里让我们重新整理一下数字货币的思路,到底什么才是数字货币?在这里我给出一个完整的定义:

数字货币是一种具备交易功能的可执行智能合约的交易成本极低的数据资产。

从这个角度看,我们重新审视去年10月16日的一条新闻:价值1.9亿美元的比特币大额转账矿工费用仅为0.1美元。会得到非常肯定的答案:比特币作为数字黄金实际上并不是用于常规支付,而是用于大额价值存储、转账的数据资产。

同理,当我们重新观察以太坊的时候,我们也会看到以太坊作为操作系统最大的价值也不是用于常规支付,而是作为不同的协议标准价值存储、转账,开发、实行协议标准相关的智能合约而存在的数据资产。

当我们看到稳定币的时候,我们恰恰看到了诸如美元超发,QE量化宽松的场景,也就是USDT不断的在各个公链上超发货币的形式。

但我并不认为USDT超发会影响数字货币价格下跌,因为人类世界的信用货币是一个存量市场,超发的货币带来的是存量竞争,最终的结果必然就是财富再分配,而往往离货币越近的人受益越大。也就形成了全球越来越大的贫富差距。而数字货币是一个人口红利增量市场,刚刚开始,还远没有走到存量竞争的地步。

超发的稳定币只会加速人类世界存量的信用货币向机器网络数字货币转换。

很多人在寻找区块链3.0,其实只要看懂人类的货币历史,就能轻易的想明白未来会发生的事情。

2013年的大牛市核心要确立的是比特币作为数字黄金,也就是价值储值型货币的地位。但是直到2017年出现了大量的分叉币不断的产生及消亡,数字黄金的地位才被逐步确立。

2017年的大牛市要确立的是以太坊作为数字白银,也就是操作系统型货币的地位。由于以太坊整体升级到2021年才结束,所以也就变现的延长了确认的时间,从而出现了许多的竞争者。

2017年到2018年正在确立的是稳定币的地位,诚如我一年前文章所述,未来只有两种稳定币存在,一种是完全去中心化的稳定币,可能是USDT;另一种是由大型国家中央政府做背书的数字货币,只有中国具备条件,也就是将出现的CBDC。

即将到来的牛市必然是伴随着比特币作为数字黄金走向人类货币存量市场,以太坊作为操作系统被正式确认,两种稳定币同时并存确立而出现。

而即将到来的牛市核心必然是应用系统型货币的崛起与确定,也就是真正意义上的区块链3.0。

在过往很多的文章中,我都鲜明的提到了一个观点:现在是区块链的1995年,我们离泡沫大爆破还有接近5年的时间。过去的两轮数字货币大牛市实际上放到更长的时间周期中去观察,都远不及本轮即将到来的大牛市涨幅剧烈,无论是量能还是速率还是深度。

当本轮即将到来的由应用系统型货币开启的数字货币大牛市带来巨大泡沫的时候,区块链世界的四种基础设施货币将被完全的确定下来。

这也正是海伯利安HYN重要的原因:一切基于定位的区块链服务与数据应用都将需要应用系统支持。

而2024年开启的,将是复合型应用生态的元年。无论是公链还是Dapp,借助区块链的四种基础设施货币,逐步开启区块链大范围应用落地。到2029年,本轮康波周期大萧条结束的时候,下一轮康波周期的核心,区块链将联合AI人工智能与IOT物联网,开启智能数字资产的大时代。

千万不要倒在人类向数字资产转变的巨大浪潮前夜。