Uniswap 评级报告

Overview 概述

项目优势一:在过去一周整个去中心化交易所市场的整体交易额为 15.85 亿美金,其中 Uniswap 过去一周交易额排名第一,交易总金额为 7.3 亿美金。Uniswap 作为去中心化交易所赛道的最大交易平台,占据了 46.08% 的市场份额,是该赛道绝对领先者,有望享受【强者恒强】的网络效应,继续领跑该赛道。

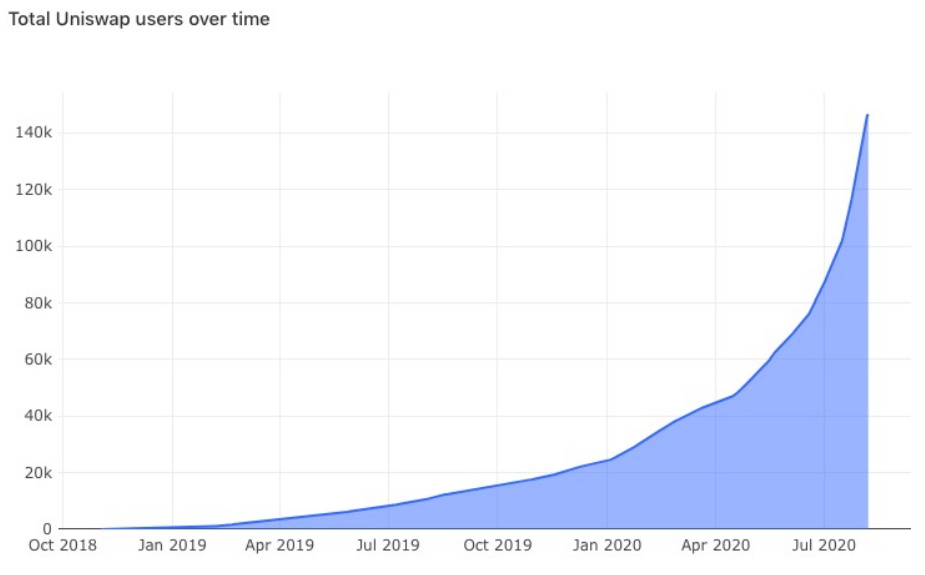

项目优势二:Uniswap 采用的【恒定乘积】模型,使用户可以直接在兑换池进行代币兑换,不仅改变了以往的订单簿交易模式,而且降低了做市的门槛,让每一个用户都可以成为某一个交易对的做市商,并分享手续费收益。该机制是 DeFi 领域的巨大创新,有望进一步抢占传统中心化交易所的用户和流量。自 2018 年 10 月上线以来,Uniswap 的用户数量呈现指数级增长,截止目前合计约 14 万用户,每月用户数量的复合增长率约 34%。

项目风险一:当前Uniswap的流动性池总金额为 227,049,095 美元,其中前五大交易对占整体金额的 40.39%。金额最大的交易对为 ETH-AMPL,仅此一个项目就占整体交易金额的 14.69%。Uniswap 上的交易量严重依赖少数头部项目,如果头部项目的交易额以及流动性做市出现下跌,会对整个平台的交易金额产生极大负面影响。

项目风险二:

当前 Uniswap 并不需要对平台上的用户进行 KYC/AML 审核,也没有建立对平台上交易的项目代币的审核机制,所以平台上出现了大量的诈骗项目,让用户产生巨大损失。此类大量诈骗项目的发生,会使得 Uniswap 团队承受较大的潜在法律风险。

市场前景

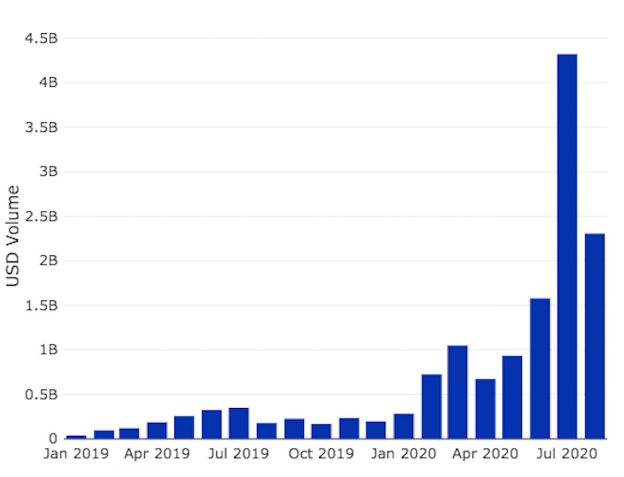

去中心化交易所经过 3 年左右时间的发展,已经开始展现出了迅猛发展的态势,特别是自动做市商制度的推出,更是将去中心化交易所的交易金额由之前的百万美金级别增长到现在的十亿美金级别。根据统计网站 Dune Analytics 公布的数据,现在去中心化交易所每天的交易额已经达到 3亿美金,每月的交易额也将近 45 亿美金。图一:去中心化交易所每月交易金额统计

来源:Dune Analytics

来源:Dune Analytics

市场份额

根据统计网站 Dune Analytics 公布的数据,在过去一周整个去中心化交易所市场的整体交易额为 15.85 亿美金,其中 Uniswap 一周交易额排名第一,交易金额为 7.3 亿美金,整体占比为46.08%。交易金额排名第二的为去中心化交易所 Curve,过去一周交易额为 2.76 亿美金,交易额占比为17.39%。 综上所述,目前 Uniswap 的市场份额处于绝对领先地位,占据了整个去中心化市场份额的一半左右。

表一:去中心化交易所近一周交易额排名

| 排名 | 去中心化交易所 | 近一周交易额 | 交易额占比 |

|---|---|---|---|

| 1 | Uniswap | 730,485,917 | 46.08% |

| 2 | Curve | 275,746,150 | 17.39% |

| 3 | dYdX | 129,795,004 | 8.19% |

| 4 | 0x | 112,707,727 | 7.11% |

| 5 | Balancer | 112,175,550 | 7.08% |

| 6 | Kyber | 72,542,621 | 4.58% |

| 7 | Bancor | 49,131,359 | 3.10% |

| 8 | Synthetix | 38,255,532 | 2.41% |

| 9 | Oasis | 21,233,961 | 1.34% |

| 10 | IDEX | 20,107,307 | 1.27% |

| 11 | Goosis | 15,581,093 | 0.98% |

| 12 | Loopring | 4,185,720 | 0.26% |

| 13 | DDEX | 3,260,665 | 0.21% |

| 合计 | 1,585,208,606 | 100% |

来源:标准共识、Dune Analytics

市场定位

Uniswap 目前是建立在以太坊网络上的去中心化加密货币交易所,允许用户直接使用其协议交易加密资产。Uniswap 区别于火币、OKEx 等中心化交易所,其将做市商自动化,用既定算法替代人工报价,不仅去掉了中心化的撮合与清结算,还消除了交易中的做市商。

做市商不同于普通的交易人员,他们是风险中性的,一手持有代币,一手持有现金。在订单薄模式下,会同时发布买单和卖单,中间为差价。

做市商是流动性的来源,高流动性市场需要做市商也反过来会吸引规模化的做市商参与。

每个人都可以加入流动性池子,只需要将指定的两种资产存入即可,系统通过【恒定乘积】的模型得出资产价格。

产品介绍

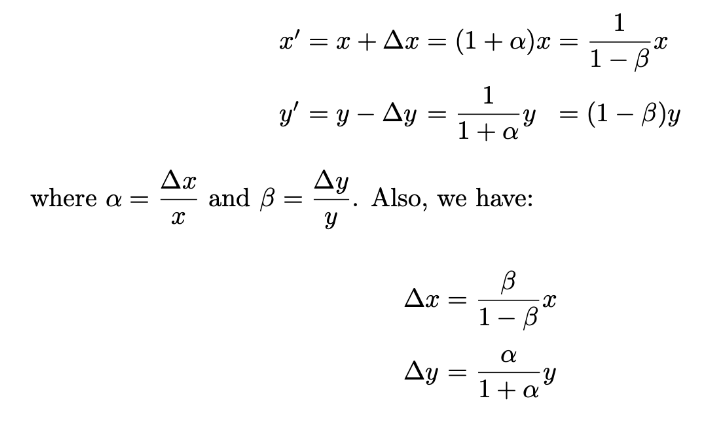

Uniswap 作为当前交易额最大的去中心化交易所,其最大的特色是使用了恒定乘积做市商模型(Constant Product Market Maker Model)。该模型算法,最早来自ETH创始人 Vitalik 的论文:《Improving front running resistance of x*y=k market makers》。恒定乘积做市商模型公式非常的简单:x * y = k。令交易的两虚拟货币为 X 和 Y,各自数量为 x 和 y,两货币数量的乘积 x * y 恒等于 k,k 值是由第一笔注入的流动性所决定。

因此,用 ∆x 数量的X 币来购买 Y 币所能得到的数量 ∆y、或是为了购买 ∆y 需要付出的 ∆x 数量,依照此公式进行计算:(x+∆x)(y-∆y ) = k,而交易的价格就是两币量 ∆x 和 ∆y 的比。

以下公式用 α = ∆x / x 和 β = ∆y / y 来表示 ∆x 和 ∆y 及 X Y 两币在交易发生后的新均衡数量:

融资/估值情况

2019年4月,Uniswap 完成种子轮融资,融资金额约 100万 美元,投资方为投资机构Paradigm,如果按照 20% 的稀释额度测算,预期估值约 500 万美元。2020年8月7日,Uniswap 创始人 Hayden Adams 在官网发文宣布正式获得由 a16z 牵头的 1100 万美元 A 轮融资,其他投资者还包括 USV、Paradigm、Version One、Variant、Parafi Capital、SV Angel 和 A.Capital。如果按照 8%-15% 的稀释额度测算,预期估值约 1.5 亿美元。

表二:Uniswap 历史融资情况

代币情况

Uniswap 至今还未发行平台代币。竞争对手分析

目前在去中心化交易所赛道,主要的项目约为 13 个,如果按照交易类型分类,则可以主要分为两大类:兑换池和订单簿。兑换池类型的去中心化交易所主要是采用自动做市商制度,交易用户直接按照当前价格进行币种兑换,以 Uniswap 为代表。

而订单簿类去中心化交易所采取的交易机制类似于 OKEx 等传统中心化交易所,买卖双方通过挂单撮合成交,以 0x、IDEX 等项目为代表。

表三:去中心化交易所项目基本情况统计

| 去中心化交易所 | 交易类型 | 近一周交易用户 | 近一周交易额 | 交易额占比 |

|---|---|---|---|---|

| Uniswap | 兑换池 | 3,924 | 730,485,917 | 46.08% |

| Curve | 兑换池 | 851 | 275,746,150 | 17.39% |

| dYdX | 订单簿 | 379 | 129,795,004 | 8.19% |

| 0x | 订单簿 | 1,069 | 112,707,727 | 7.11% |

| Balancer | 兑换池 | 63 | 112,175,550 | 7.08% |

| Kyber | 兑换池 | 5,384 | 72,542,621 | 4.58% |

| Bancor | 兑换池 | 1,106 | 49,131,359 | 3.10% |

| Synthetix | 订单簿 | 580 | 38,255,532 | 2.41% |

| Oasis | 订单簿 | 81 | 21,233,961 | 1.34% |

| IDEX | 订单簿 | 5,040 | 20,107,307 | 1.27% |

| Goosis | 订单簿 | 1,655 | 15,581,093 | 0.98% |

| Loopring | 订单簿 | 224 | 4,185,720 | 0.26% |

| DDEX | 订单簿 | 41 | 3,260,665 | 0.21% |

通过上述对比,Uniswap 目前在成交金额方面暂时遥遥领先,占据了整个市场约 50% 的市场份额,其他去中心化交易所数据暂时无法与 Uniswap 相抗衡。

而在交易用户数量方面,过去一周 Uniswap 的用户数量为 3,924 个,少于Kyber的 5,384、IDEX 的 5,040,在所有的去中心化交易所中排名第三,这说明 Uniswap 的人均交易金额要高于 Kyber 和 IDEX。

社群治理

社交平台热度

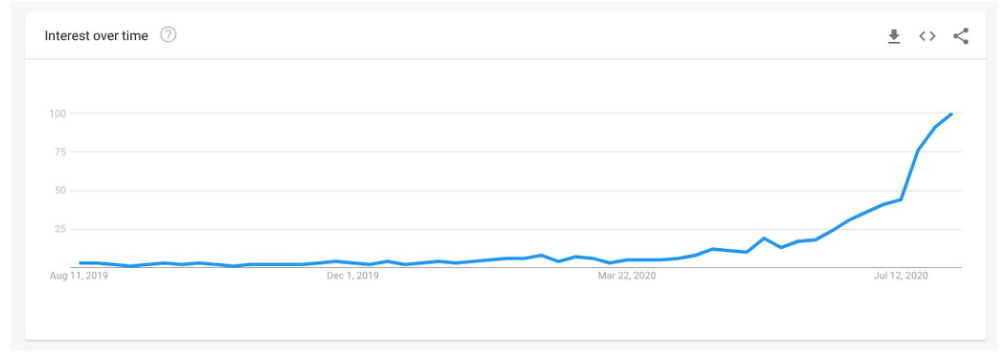

从谷歌指数来看,Uniswap 的搜索热度自 2020 年 3 月开始,出现了显著增长,排名前三的主要搜索地区为中国、圣赫勒拿群岛、新加坡。

图二:Uniswap 的谷歌搜索趋势

从其他社交平台粉丝数量来看,项目粉丝数量较多,平台上的粉丝互动也较为活跃。

表四:Uniswap的社区平台粉丝数量

| 主要社交平台 | 粉丝数量 | 链接 |

|---|---|---|

| 3.3万 | https://twitter.com/UniswapProtocol | |

| Discord | 6,392个 | https://discord.com/invite/XErMcTq |

| 2.9 K | https://www.reddit.com/r/UniSwap/ |

活跃用户变化情况

自 2018 年 10 月上线以来,Uniswap 的用户数量呈现指数级增长,截止目前合计约 14 万用户,每月用户数量的复合增长率约 34%。

图三:Uniswap 的用户总数量历史表现

相关风险

经营风险

当前Uniswap的流动性池总金额为 227,049,095 美元,其中前五大交易对流动性池子金额为 91,711,239 美元,占整体金额的 40.39%。其中最大的流动性交易对为 ETH-AMPL,其流动性金额合计为 33,346,110 美金,占整体比为 14.69%。表五:Uniswap 平台上前五交易对流动性池金额

| 前五大交易对 | 流动池金额 | 整体占比 |

|---|---|---|

| ETH-AMPL | 33,346,110 | 14.69% |

| ETH-USDT | 20,030,908 | 8.82% |

| USDC-ETH | 19,114,186 | 8.42% |

| DAI-ETH | 10,855,422 | 4.78% |

| USDC-USDT | 8,364,613 | 3.68% |

| 合计 | 91,711,239 | 40.39% |

ETH-AMPL 交易对过去7天的交易金额为 96,115,657 美金,占 Uniswap 过去 7 天交易额的 13.16%。所以 Uniswap 上的交易量严重依赖少数头部项目,如果头部项目的交易额以及流动性做市出现下跌,会对整个平台的交易总金额产生极大影响。