成为 Uniswap 的 LP 到底是亏还是赚?

成为 Uniswap 的 LP 到底是亏还是赚?

这是一篇研究在何种情况下成为 Uniswap 上某交易对的 LP 是有利可图的状态的文章。

问题有点拗口,打个比方,你有 3 个以太坊,同时也拥有等价值的 USDT,那么是将这笔资金就这么放在钱包里面有更多的收益,还是投入到 Uniswap 上的 ETH 交易池中赚取更多的固定收益?

波动性损失是金融数学术语,描述的是大额投资损失复合回报。以下是该术语的发明者马克·斯皮茨纳热尔的解释:

激进的投资组合损失会破坏长期的复合年增长率(CAGR)。从低得多的起点恢复需要很长时间:损失 50%,你需要做到 100%才能恢复到原来的状态。在这种情况下,我称这种成本将投资组合的+ 25%的平均算术回报转化为零 CAGR (因此使投资组合的利润为零)称为「波动性损失」:这是一种隐性的,欺骗性的费用,投资者因为市场波动的负面影响而需要额外付出的成本。

1 问题

10 月 14 日,Charlie Noyes 在 Twitter 上发布了一个他和 Dan Robinson 一直在辩论的问题:对于任何 Uniswap 的交易对,最佳费用是多少?这种最佳费用能否超过未重新平衡的投资组合实现「无暂时性亏损」甚至是超预期的增长?

1.1 基础规则

自动化的做市商 AMM 是一种去中心化的交易机制,可以让用户在交易像 USDC、 ETH 等的链上资产。

Uniswap 是以太坊上最受欢迎的 AMM。像大多数 AMM 一样,Uniswap 通过持有两种资产的储备来实现交易对之间的兑换。并储备量确定交易价格,使价格与大盘保持一致。

为「资金池」提供流动性的人称为「LP」,LP 为其他用户提供了流动资产以进行交易。LP 需要同时注入两种资产,承担了交易风险以换取一部分 Uniswap 的收益。

1.2 问题设定

问题在于,资金池是在资金和另一种价格会随机波动的资产之间提供流动性。更残酷的假设是,所有的交易几乎都是套利交易—只有当 AMM 的价格超出市场水平时才会发生。

换句话说,每笔交易都会导致资金池中的资金亏损。

1.3 一般情况

乍一看,这种情况会成为 Uniswap 的 LP 的代价高昂的错误。

因为做市商要求的买入价低于卖出价,所以当资产价格不动时,做市商直接获利,他们得到的买入和卖出量大致平衡。这些交易通常被称为「不知情」交易,因为它们与短期价格变动没有关联。

另一方面,做市商在价格下跌之前买入,或在上涨之前卖出,都会亏损。因此,做市商最担心的交易对手之一就是套利者,套利者只有在价格发生变化时才进行交易。套利者的每笔交易对其来说都是纯利润,对于做市商来说则纯亏损。

由于 Uniswap 中没有不知情的交易(实际上每笔交易都是套利交易),因此 LP 显然会损失惨重。

甚至可以怀疑,对于一些潜在的价格波动,作为 Uniswap 的 LP 在每一笔交易中都会被套牢。

2 解决方案

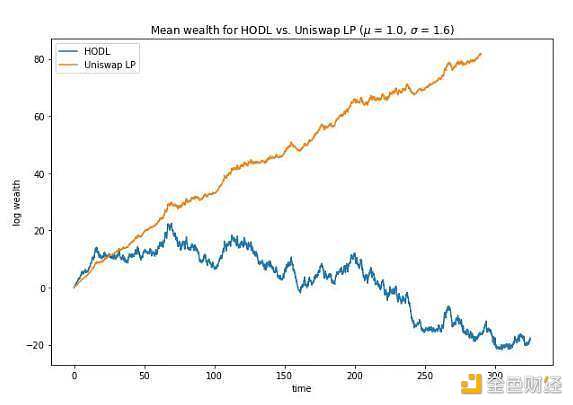

如果一项资产相对于其平均回报率的波动性足够高,那么随着时间的推移,Uniswap 上的 LP 将比 HODLer 收益更好,即使进场的只有套利交易。

这是由于一种称为「波动性收益」的现象造成的:在某些条件下,通过周期性地对两种资产进行再平衡,它们的表现有可能超过任何静态投资组合。在这种情况下,「再平衡」是指通过交易使每项资产中持有的比例返回到固定的 50/50。

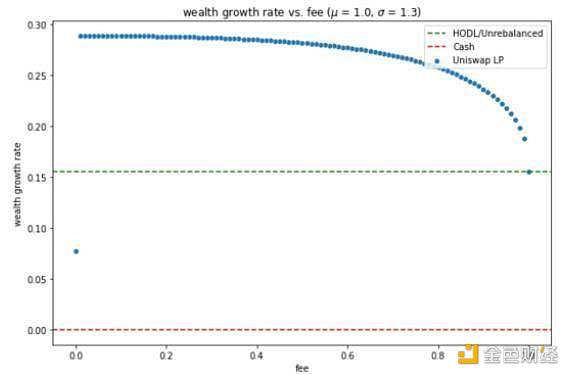

因此,当他们被套利时,LP 会向市场支付一笔费用,为他们重新平衡投资组合。在这个特殊的数字设置中,这种再平衡是有益的,可以希望尽可能多地这样做。这意味着 LP 应将其费用(决定发生再平衡的价格敞口)设置为尽可能低而不为零。

这对于 Uniswap 来说是个好消息,因为这意味着即使在套利交易占主导的情况下,低费用仍然是有意义的,这使 Uniswap 在链上订单不断增加并开始提供更小的价差时保持竞争力。

也就是说,值得强调的是,这些结果适用于非常特殊的程式化数字设置,其中涉及的假设与 Black-Scholes 期权定价模型的假设非常相似。

2.1 比较标准

我们通过比较不同策略的「渐近财富增长率」来评估它们,这些「渐进财富增长率」衡量了它们在很长一段时间内增值(或贬值)的速度。

我们将所有策略与「非再平衡投资组合」进行比较,「非再平衡投资组合」一半是现金形式,一半是持有风险资产形式,并保持不变。这意味着,在最坏的情况下,当风险资产丧失其全部价值时,「非再平衡资产组合」将几乎全部由现金组成,从长远来看其增长率为零。另一方面,如果风险资产呈指数增长,它将很快在「非再平衡投资组合」中占据主导地位,因此其增长率与风险资产相同。

值得注意的是,两种资产可以共享相同的「渐近财富增长率」,但表现的差异也很大。例如,如果风险资产的增长率为零,那么享有零手续费的 Uniswap 价值将始终低于「非再平衡投资组合」,但由于预期两者都不会随着时间复合增长或亏损,两者的财富增长率都将为零。

2.2 波动阻力

要理解这些结果,首先要理解波动阻力的概念。假设每年我们的风险资产价格要么下跌 75% 要么上涨 50%,两者发生的概率相等。

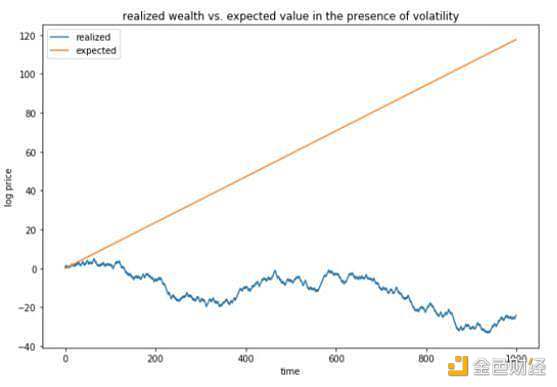

在任何特定年份,如果我们投资 $100,「期望值」是 50/2+175/2=$112.5。如果只是购买并持有,投资组合预期将每年增加 12.5%—这似乎是一笔不错的交易。

不幸的是,在现实世界中,我们的利润其实无法实现。如果我们购买并持有此组合,最终将失去一切。这是因为,随着时间的流逝,财富增加将带来巨大的损失。

如果第一年损失 50% ,第二年增值 75% ,第二年期末余额将只有 50%∗175%=87.5%。同样,如果第一年收益 75%,第二年亏损 50%,第二年期末余额依旧是 175%∗50%=87.5%。随着时间推移,大数定律下的内部收益率将是年化 -12.5%,将不可避免地破产。

2.3 怎么回事儿?

你可能会觉得上面的结论很奇怪甚至是错误的。

实际上,期望值是一个理论量,用于衡量我们在「同时」复制给定的「赌博」行为会发生什么情况。但其实,每次「赌博」是依次进行的,结果会随时间推移而形成。

带入数字,当我们按照「-50%/+75%」的赢率一遍又一遍地赌博,每次都将资金再投资,期望值就会大幅增长,这主要是因为只有很少几条路径都能完全正确,从而带来天文数字般的回报。但随着时间的推移,这些路径在所有可能路径中所占的比例越来越小,而我们实际看到其中一条路径实现的几率也缩小到零。

2.4 再平衡的价值

面对波动的影响,即使期望值可能是正的投资决策,也有必要保留部分资金。这样,当出现问题时,可以减少损失,从长远来看会带来复合收益。

当价格上涨时,平仓部分头寸以锁定利润,以防价格再次下跌。当价格下跌时,有时有必要低价买入获得预期的未来回报。

在某些情况下,最佳策略是不断调整投资组合,以使将固定比例的财富投资到每个头寸上,例如一半现金,一半风险资产。但这并不总是最佳的平衡,一般来说,你希望投资组合中的风险资产越多,其回报率相对于其波动性越高。

重新平衡长期财富增长的好处可能是巨大的,并且可能意味着盈利与破产之间的区别。即使每笔再平衡交易的价格都不利,并造成瞬时损失,结果也是如此。

2.5 炼金术

在上面的设定中,以最小的成本更频繁的进行再平衡,将对 LP 有益。因此需要将费用设置为 >0%,以降低价格波动率就可以触发再平衡。但是当费用恰好 =0% 时,再平衡的所有好处就会消失,并且大概率,LP 要比持有非再平衡组合时的收益更差。

Uniswap 使用「常数乘积」不变,这意味着在没有费用的情况下,每笔交易必须保持储备金余额的乘积不变。本文表示为 Rα Rβ=C ,尽管已经熟悉 Uniswap 的读者可能更习惯于 x*y=k。

但是,事实证明这个 C 必须是数量增加的,才能使再平衡为我们提供财富增长。在免费的情况下, C 会保持不变,就没有财富增长的引擎。

在 Uniswap 或前文的设置中实施的非 0% 的费用,可确保 C 每笔交易都增加。C 随时间推移增加,意味着储备金余额不仅在增长,而且还在保持着平衡,从而提供了收益。

3 数学

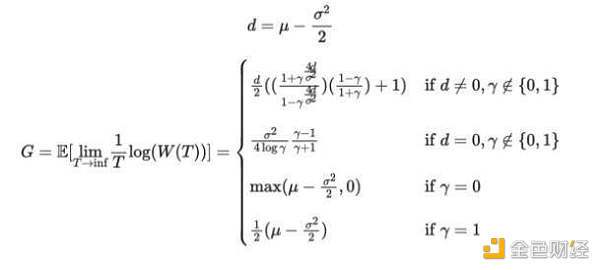

综上所述,现在可以准确地回答 Charlie Noyes 提出的问题。重复说明一下,他们关注的是 Uniswap 一类的 AMM 的财富增长率,这种 AMM 收取 1−γ 百分比的费用,在现金和一种资产之间形成市场,而这种资产的价格以几何布朗运动的形式变动,带有参数 μ (偏移) 和 σ (波动率).。

3.1 LP 资产的增长率

3.2 最优费用与超额收益

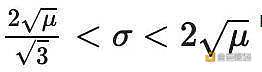

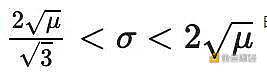

当且仅当μ>0 和

在这种情况下,LP 应将他们的费用设置为尽可能低的值而不是 0%,他们的资产增长率将约为 μ/2 - σ²/8。

3.3 解释

由于「几何布朗运动」模拟复合增长,因此它们也会受到波动阻力的影响,在数学上可以将 GBM 的资产增长率表示为 -σ²/2:

G=μ-σ²/2

这意味着在范围

这个结果显示,再平衡能够抵消部分基础资产波动性的影响。

另一方面,如果没有波动性影响的平均收益为正:

如果波动性带来的损失超过其平均回报的 200%,Uniswap 的再平衡将不能消除足够的波动性影响,这种情况最好还是持有现金。

如果波动性带来的损失低于其平均回报的 66%,那么通过 Uniswap 进行再平衡来抵消波动性影响的代价将是不值得的,此时最好只是持有资产。

在此范围内,成为 Uniswap 的 LP 可以创造收益。