2021 年第一季度加密市场迎来爆发式增长,DeFi、NFT 等热门赛道迎来诸多个重磅融资事件,新加坡政府投资基金、DST Global、Tiger Global 等越来越多主流投资机构开始布局加密市场,IDO 异军突起成为许多加密项目的融资选择。

在前述背景下,链捕手对今年第一季度的加密市场投融资事件进行了整理与分析,总结其中趋势与信息点,成文如下:

作者 | Alyson、Echo

编辑 | 龚荃宇

随着加密市场牛市的持续进行,投资机构的活跃度也在迅速提升,进一步助推了加密市场的亢奋情绪。据链捕手不完全统计,今年第一季度全球加密市场共发生起 255 起投融资事件(不包括 IDO),是去年同期的 3 倍以上。

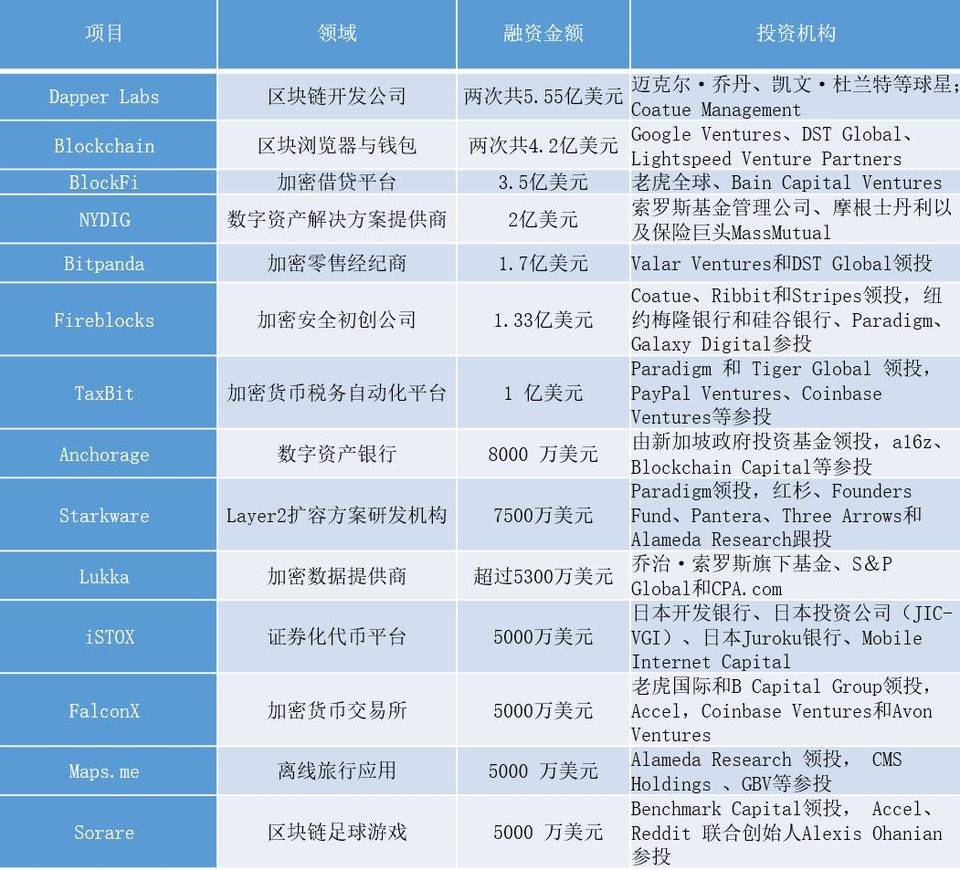

在投资金额方面,今年第一季度投融资事件涉及金额超过 38 亿美元,其中融资金额最高的项目分别是 Dapper Labs、Blockchain.com、BlockFi、NYDIG、BitPanda,融资金额分别达到 5.55 亿美元、4.2 亿美元、3.5 亿美元、2 亿美元与 1.7 亿美元,估值均突破 10 亿美元。

在投资机构方面,今年第一季度投资数量排名前三的投资机构分别是 GBV (Genesis Block Ventures)、AU21 Capital、NGC Ventures,分别出手 35、29、27 次。

作为机构型融资的补充,IDO 融资方式今年也受到越来越多项目方的青睐,主流 IDO 平台上超过 70 个项目在今年第一季度进行募资,其中 Radicle、Mask Network 等多个项目通过 IDO 募资超过 2000 万美元。

以下是链捕手对今年第一季度投融资情况的具体梳理与解读。

01

总体概括

据链捕手不完全统计,今年第一季度全球加密市场共发生起 255 起投融资事件,涉及金额超过 38 亿美元,参与融资的机构数量则超过 370 个,均为单季度数据的历史新高。相比之下,据 PANews 的统计数据,2020 年加密市场总共发生融资事件 434 起,涉及金额为 35.66 亿美元。

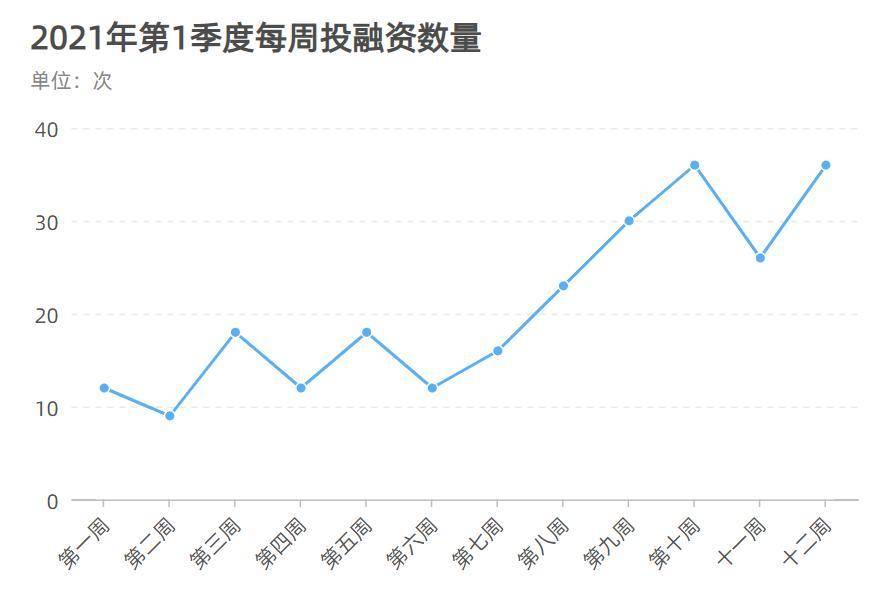

将时间划分为周来看,自年初以来几乎每周的融资事件数量都在大幅上升,从最初的每周 10 起左右到 3 月底已经每周 30 起左右,反映出投资机构对加密市场越来越浓厚的兴趣。

从融资赛道来看,今年第一季度的热门融资赛道依次是 DeFi、NFT、波卡生态、加密基础设施、交易平台等,其中 DeFi 概念的融资事件占据总融资数量的一半以上。

从融资类型来看,代币融资占据所有融资事件中多数比例,股权融资则占少数。

02

投资机构格局

随着融资数量的大增,投资机构的格局也在发生变化。根据链捕手统计,今年第一季度投资数量排名前三的投资机构分别是 GBV (Genesis Block Ventures)、AU21 Capital、NGC Ventures,分别分别出手 35、29、27 次。其它出手超 12 次以上的投资机构还有 CMS Holdings、LD Capital (了得资本)、Coinbase Ventures、Alameda Research、IOSG Ventures、Binance Labs、Block dream fund (OKEx 旗下)等。

其中,GBV、AU21 Capital、CMS Holdings 虽然都成立已久,但都是近半年才迅速发展起来的投资机构,且都非常热衷于投资处于早期阶段的 DeFi 概念项目,单笔投资金额也较低。

据了解,GBV 为 Genesis Block 旗下投资机构,该公司成立于 2017 年,主要在香港经营加密货币场外交易业务,曾获得 Alameda Research 投资并在去年 12 月收购 OMG Network,此后大量开始投资一级市场项目。

AU21 Capital 由知名 KOL 宝二爷与前火币全球副总裁 Kenzi Wan 创立,近期在波卡生态方面布局颇多。

CMS Holdings 则由 Circle 场外交易交易平台 Circle Trade 前负责人 Daniel Matuszewski 于 2019 年创立,总部位于香港,与 SBF 系关系颇为密切。

同时,大量加密货币交易所也加快了在投资方面的布局,近半数的投资事件背后都有交易所的身影,其中投资数量较多的交易所包括 Coinbase、币安、OKEx、gate.io、ZB 等。

值得注意的是,许多头部加密项目融资中还出现了多家传统金融巨头的身影,例如新加坡政府投资基金、DST Global、Tiger Global 、索罗斯基金、摩根士丹利等,a16z、谷歌风投亦有多次出手。

03

多家独角兽企业涌现

今年第一季度,加密市场的大额融资事件数量也明显提升,许多投资机构开始重仓头部加密项目,以完善生态布局。 据链捕手不完全统计,仅超过 2000 万美元以上的融资就 37 笔,单笔金额超 5000 万美元的融资共 16 笔,单笔金额超过亿元的融资为 9 笔,其中 Blockchain.com、Dapper Labs 都连续完成两次过亿美元级融资。

融资金额超过 5000 万美元的 14 家加密公司

这些大额投资反映出越来越多加密企业的商业模式与发展前景已经受到主流投资机构的认可,同时加密行业各个赛道的格局已经初步形成,在投资机构的支持下降迈向更加广阔的市场空间。

更具体来看,融资金额最高 5 个项目分别是 Dapper Labs、Blockchain.com、BlockFi、NYDIG、BitPanda,融资金额分别达到 5.55 亿美元、4.2 亿美元、3.5 亿美元、2 亿美元与 1.7 亿美元,估值均突破 10 亿美元,此外 Chainalysis 估值也突破了 10 亿美元,均成为加密市场的独角兽企业,链捕手下面简单介绍下这几家公司。

Dapper Labs 成立于 2018 年 2 月,是一家区块链游戏开放商,旨在通过游戏的力量将去中心化的优势带给 10 亿消费者。该公司也是 NBA TOP SHOT、Cryptokitties 等知名游戏的开发商,在今年年初正式推出 Flow 公链,目前估值为 26 亿美元。

Blockchain.com 成立于 2011 年,主要业务包括区块浏览器、加密货币钱包、交易所等,同时为机构提供资产托管、借贷等一系列解决方案,其风投部门 Blockchain Ventures 曾投资 Securitize、Aave、Near 等数十个项目。在最新一轮融资中,Blockchain.com 估值达到 52 亿美元。

Chainalysis 成立于 2014 年,是一家追踪加密货币的链上数据分析公司,主要业务是为加密货币交易所、国际执法机构、以及其他客户提供比特币交易分析软件,帮助他们遵守合规要求、评估风险并且识别非法活动。根据公开数据,Chainalysis 目前拥有 50 多个客户,估值超过 20 亿美元。

BlockFi 成立于 2017 年,专注于为加密市场提供借贷服务,同时也为散户和机构提供加密资产交易执行服务。据报道,目前 BlockFi 平台管理着超过 150 亿美元的资产,自 2019 年底以来 BlockFi 的用户数量已从 1 万人增长至 22.5 万人。目前该公司的月收入超过 5000 万美元,估值达到 30 亿美元。

Bitpanda 成立于 2014 年,是一家总部位于奥地利的加密货币经纪商,也是在奥地利金融市场管理局和在法国金融市场商会经过注册的数字资产服务提供商,还持有 PSD2 (欧盟支付服务修订法案第二版)许可证。据了解,Bitpanda 目前总用户超过 200 万,支持 50 多种数字资产,估值达到 12 亿美元。

04

IDO 兴起

今年加密融资市场的特殊现象在于,IDO 融资成为越来越多项目的选择,即直接在 Balancer、Polkastarter、DAO Maker 等平台面向公众募资。由于大部分参与 IDO 的代币都能获得倍数级回报,目前加密市场投资者参与 IDO 的热情都非常高。

据链捕手不完全统计,今年第一季度至少 70 个项目在不同的平台进行 IDO,其中又以 Balancer 参与金额最高、参与门槛最低,目前各平台总计融资金额超过 1.7 亿美元。

IDO 实际上相当于项目方公募的 DeFi 版解决方案,使得项目方直接面向社区群体融资,特别是使项目早期支持者获得更多财务回报,同时 IDO 平台可以对项目进行审核、帮助投资者筛选优质项目,因而其已经成为加密市场的重要基础设施。

在今年第一季度启动 IDO 的项目中,主要以 Illuvium、Radicle、Mask Network 等项目融资金额最高,均达到 2000 万美元以上。

总体而言,今年第一季度加密市场投融资事件创造了历史新高,也由此诞生了许多具有创新性的新兴加密企业,为加密市场注入更多信心与资源, 但其中市场泡沫与风险可能也在无形中被放大,许多初创加密企业动辄获得数千万美元级别的估值,成为整个市场挥之不去的隐忧。