社交属性的投资管理平台,或为 DeFi 下一个热门赛道

作者 | By Kevin

加密货币作为一种新兴的资产类别,通常情况下其价格波动尤为强烈——这样一方面能够带来巨大的收益,造就各种暴富神话;另一方面在市场下行的情况,其损失也会倍增,导致资产的严重损失——因此,「资产管理」显得尤为重要。

其中,融合了社交属性的「资产管理」近期逐渐火爆起来,背后的原因值得探究。

社交带动的狗狗币狂欢和 BitClout 平台

尽管自去年下半年开始,一路高歌猛进的加密货币大牛市让所有投资人士都感到无比兴奋——但最不可思议的涨幅却发生最近两周:一直被人忽略的初代 MEME 数字货币狗狗币(DOGE Coin)自 4 月 8 日起,最大涨幅一周内 400%+,总市值一度超过 500 亿美元。在 4 月 16 日触及本轮最高点约 0.45 美元/枚后有所回落。而对比今年元旦前后,仅为 0.046 美元的价格,狗狗币在过去 4 个月内上涨了近 10 倍。

这个在 2013 年发行的无限供应量的狗狗币,最初最大的用途只是在 Reddit 论坛上给人打赏,自推出以来价格就长期在 1 美分以下。但自去年年中开始,在全球顶级富豪、自带流量的网红特斯拉 CEO「马斯克」的推动下,狗狗币币价开启了一飞冲天之旅。

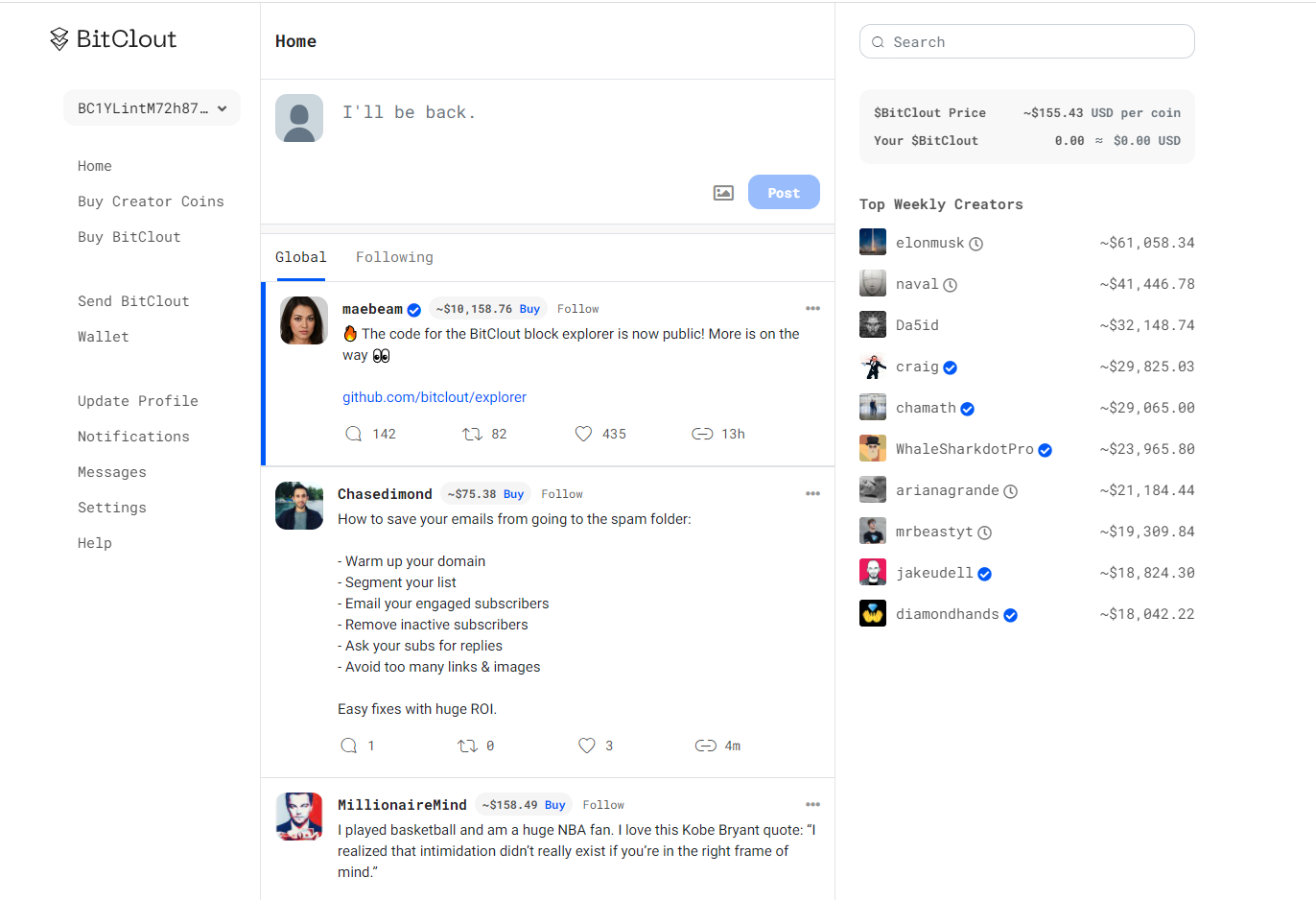

与狗狗币这次被社交媒体 KOL“带货” 引起的狂欢和暴涨类似的事件,还有最近刚刚获得包括红杉资本、a16z 等机构投资的去中心化社交网络 BitClout。

BitClout 是一种新型的基于区块链的社交媒体,通过使用加密货币,人们可以推测网络用户的影响力和声誉,这个媒体平台上的账户可以发行自己的创作者代币(Creator Coin,类似于 Roll 或 Rally)并由自动做市商(如 Uniswap 或 Curve)进行交易。

简单来说,在 BitClout 平台上的每个用户都可以发行自己的创作者代币并在市场自由交易,对社交网络中的「大 V/KOL」而言,这是一个极其良好的影响力变现渠道。这也是 BitClout 的初衷:如果你能将金融投机行为与社交媒体结合在一起,不仅可以带来创新产品、为创作者打造变现渠道,还得到一个全新商业模式,解决当前很多社交媒体行业面临的问题。

最近几个月,BitClout 已经成为加密社区最受关注的项目之一。从创造者如何通过互联网获利方式来看,BitClout 已经改变了游戏规则,而且因为该平台能与用户保持一致利益,更重塑了社交媒体背后的商业模式。

截至目前,已经有近 2 亿美元市值的创作者代币被锁定,而排名第一的就是上文中提到的狗狗币 “带货明星”「马斯克 @elonmusk」。

自网络出现以来,内容创造者(UGC)获利方式一直是由高度中心化的平台进行制定规则的游戏。从这个问题出发,BitClout 已经改变了以往的游戏规则,也重塑了社交媒体利益分配模式。一般来说,普通人总是希望了解、推测「大 V」们的社交媒体影响力和声誉并加以投机,这也是 BitClout 能在短时间内引发广泛关注的原因之一。

从狗狗币本轮猛涨和 BitClout 加密社交平台的爆发可以启发我们:在当前蓬勃发展的加密货币资产交易和管理方面,是否有类似的探索与创举?

百万亿美元的加密货币资产管理市场

根据维基百科定义,资产管理(Asset management),又称投资管理(Investment management),是一项针对证券及资产的金融服务,以投资者利益出发并达致投资目标。投资者的范围非常广泛,可以是机构譬如保险公司、退休基金及公司或者是私人投资者。

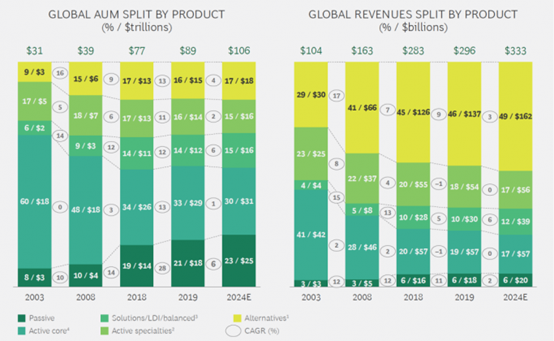

在全球行业中,投资管理担当着非常重要的责任。全球知名机构波士顿咨询公司(Boston Consulting Group,BCG)所出品的《2019 年资产管理行业年度分析报告》显示:全球资产管理行业的规模增长显著,几乎所有地区都实现了超过两位数的增长,全球管理资产总额(AUM)增长了 15%,达到 89 万亿美元;到 2024 年更有望突破百万亿美元的规模。

资产管理在金融行业中承担着重要的社会责任,也是金融机构自身不断走向成熟的一个标志,其发展上限非常高;普通投资者则可以将其资产托管到可信赖、历史成绩优秀的投资经理,从而轻松享受其实现的较高投资回报。

如今,随着数字货币的市值规模越来越大、传统机构逐渐进场、多个加密应用有望出圈、全球资产放水的大环境下,「资产管理」的重要性正在越发显现。尤其是 2020 年 “DeFi 元年” 以来,去中心化金融产品层出不穷,各类应用百花齐放。截止 4 月 22 日,在各类 DeFi 中的加密货币总锁定价值已达到 590 亿美元——按照这个趋势发展下去,当传统资产可以映射到数字资产管理中时,两者结合后,未来可预期基于数字资产管理的市场规模将会达到百万亿美元级别!

而在这一过程中,从 AAVE 借贷、Uniswap DEX 和 1inch 聚合交易到包括诸如 Yearn.Finance、dHedge、Enzyme Finance(Melon)、Set(TokenSets)以及 Hord 等新兴加密资产管理平台逐渐脱颖而出。在捕获网络价值同时,它们也吸引和收获了无数的加密货币投资用户。

加密货币投资中社区领袖(KOL)的重要性

在传统资产管理行业里,资产管理公司的核心业务是投资,核心人员是投资经理而不是个人。投资经理们会与个人客户签订合同,根据合同约定方式、条件、要求及限制对客户资产进行经营运作,执行例如金融分析、资产筛选、股票筛选、计划实现及长远投资监控等专业工作。

在加密货币作为一种新兴的资产类别迈向传统主流资产的过程中,资产管理无疑扮演着重要的角色。另一方面,从比特币创立时代以来,加密货币便带有天然的社区化属性,加上各种加密技术、投资经济学和市场博奕等特性,绝大多数的加密货币普通投资者(尤其是刚进场的新用户)很难在短时间内了解并掌握各种各样的加密货币相关的专业投资知识。所以,在现实的各种投资案例当中,往往会看到普通用户随意选择投资标的,或者盲从新闻热点或社区推荐,而随意进行投资,从而导致一些不可预估的损失和风险。

不同于传统股票、基金或期货市场,加密货币投资是 7X24 全天侯不间断进行的,特别是价格的高波动性,在 “投资” 这一本来需要专业水平的业务上,普通用户对于未知事物的恐惧往往会导致他们有很大的盲从性:标的选择、买进卖出时机等方面,普通投资用户经常会跟从有影响力的社群领袖、KOL 等进行跟随性的投资和操作——这也就是为什么狗狗币可以主要依靠马斯克 “喊单” 就可以在几个月内实现上涨近十倍的奇迹。

同时,这也说明在加密资产投资领域,对于普通投资者而言,跟随(被普通用户视为专业人士的)KOL 们的投资标的和交易策略,看上去似乎是在不愿或无法进行更专业研究和判断之后的风险最小并可达到利益最大化的投资捷径。

今天,各种带有部分资产管理功能的 DeFi 产品都有其自身不同的特点,例如 yearn.finance(YFI)是为各种 DeFi 平台用户针对不同产品利润产出的聚合平台,它通过重新平衡数据得出交易互动中的最高利润产出;基于 Synthetix 的 dHedge 分布式资产管理协议提供了一个零滑点和无限流动性交易机制,用户可以通过 dHedge 实现无需托管地管理多种合成资产。

在操作上,这两个应用都需要投资者自己执行资产交易策略,在产品之内普通用户无法进行简易的跟单操作,平台用户仍需通过外界获取相关资讯,再通过平台进行投资。

针对这一痛点,新兴的 DeFi 加密资产投资管理平台开始着眼于建立并增强其社区化属性。而这一类型的尝试,其实早在 2016 年就已经开始。

早期融合社交的加密资产管理平台:ICONOMI 和 Melon

将普通 &专业投资者联系在一起的加密货币资产管理平台在 2016 年开始出现,其中之一的数字资产管理平台(Digital Assets Management Platform)ICONOMI 向社区用户提供了跟单服务。

ICONOMI 的主推概念是代币化的 “数字资产组合 DAA(Digital Asset Arrays)”, 投资高手(DAA 经理)运用自己的专业数字资产管理策略,创建自己看好的数字资产组合 DAA,然后可以向社群分享。社区成员(普通投资者)则可以分析对比和讨论,追随不同的投资高手的组合,也可以直接购买投资高手创建的组合代币。

在实际操作中,良好业绩将有助于建立 DAA 经理的声誉并吸引社区更多新的投资者,同时数字资产组合代币化,因此他们也可以通过 DAA 代币将已被验证的专业知识和成果得到相应的回报。

遗憾的是,在 2018 年 ICONOMI 由于政策原因,进行股权化改革,平台代币下线之后没有跟上 DeFi 的风口,所以使得该平台缺席了本轮大牛市,在大部分地区尤其是国内逐渐销声匿迹。即便如此,ICONOMI 对于未来加密资产投资管理行业仍然具有非常强的启发性和开创性。

DeFi 时代的社交型加密资产管理平台:Melon 和 TokenSets

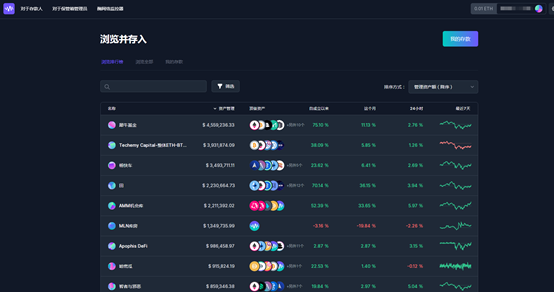

2017 年于瑞士成立的 Enzyme Finance(以前称 Melon 协议)是第一个专门针对加密资产管理的自治系统。Melon 创建了与 DeFi 服务交互的机枪池,投资组合经理们操作这些机枪池创建自己的基金,普通投资者用户则可以有针对性地和可选择性地交易机枪池基金(代币)。

这一项目主要面向数字资产投资管理,通过以一定的排名方式,使更好的数字资产管理者(Vault Managers,可以理解为基金经理)更容易排在前列,脱颖而出,以此来帮助普通投资者(平台称之为存款人)更快找到理想的投资经理。这种方式在传统基金里很常见,券商常常通过收益率排名让客户了解到每个基金的收益情况,从而了解基金管理人的操盘实力。

Melon 的前端和后端都在去中心化平台上进行托管和执行,前端运行在 IPFS 上,而后端则调用一组以太坊智能合约。Melon 当前的问题之一是基金经理每创建一只基金都需要用到平台代币,并且在建立帐户合约的每一个过程中都必须支付一笔不小的 GAS 费用,在 ETH Layer2 上线前,这会大大限制基金经理和普通投资者(存款人)的交易欲望。同时普通投资者(存款人)需要基金经理的白名单许可,才可以存款购买基金代币。

因此,受限于上述繁复和代价昂贵的操作流程,加上对不同地区用户合规性要求(平台免责),目前 Melon 发展呈现出稳定但较缓慢的姿态,其应有的社交属性远没有明显展露出来。

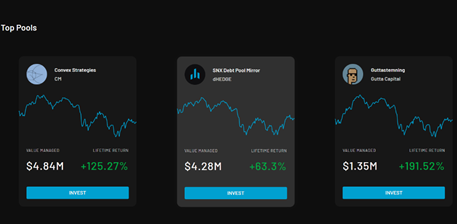

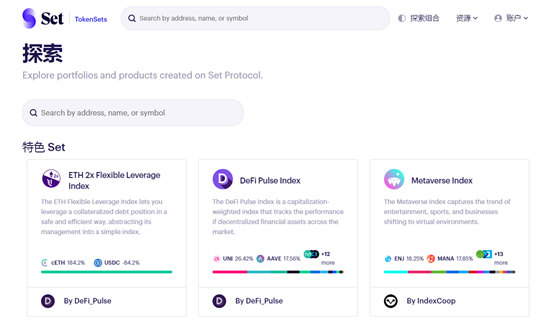

另一个具有社交属性的加密资产投资管理平台是 TokenSets,它是基于 Set Protocol 创建的一个资产通证化集合社交交易(Set Social Trading)及资产管理自动化平台,其最大的一个特点是在自动化平台上引入了流动性的代理挖矿,实现了投资组合通证化管理。

TokenSets 将一些专业交易者,也就是有影响力的领军人物与普通投资者联系起来,为普通用户提供一个拥有专业投资策略机会的平台工具。在这个平台中,专业交易者可以创建和管理自己的交易策略,由平台铸造成一个通证集合(Set)这个 Set 是一个标准的 ERC20 代币。专业交易者向社区公布自己的投资策略(Set)普通投资者则通过 购买 Set 代币来复制专业交易者的交易策略。

因为 Set 通证具有自动资产管理策略,所以对于普通用户来说,只要选择一个专业交易者的策略,然后买入持有,期间无需随时监控市场和专业化交易技能,就可够轻松复制 Set 所包含的交易行为,从而减少了自身失误和更多的不确切风险。

TokenSets 已获得包括 Craft、VY Capital、DFJ、Haystack 以及 Social Capital 等机构的投资,目前还没有发行平台代币。

而近期较为火热的 Hord,则融合了前文几款加密资产管理产品所处。

全新社交型资产管理平台:Hord

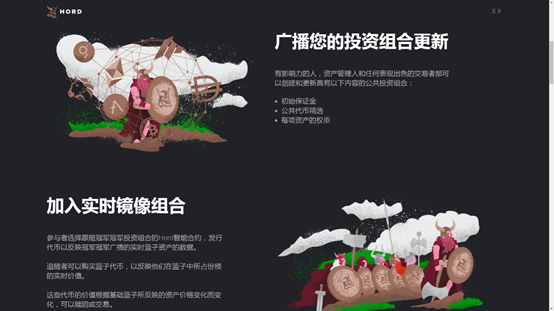

Hord 是一个基于以太坊的无需许可数字货币 ETF 指数基金平台,也是第一个能将加密行业领袖、私募基金和其他币圈 KOL(平台称之为 “冠军”)的实时投资组合一篮子动态 ETF 进行通证化,并由其他用户(平台称之为 “公会粉丝”)获取和交易的协议。

Hord 允许任何人在该平台上创建并交易 ETF,即「通证化一揽子投资组合」。用户在平台上创建并展示投资组合策略,其中优秀的投资策略将被推送给用户,其他用户可以一键跟随优秀的投资策略进行投资;或者直接在平台的订单薄式 DEX 上直接购买 ETF 代币。

虽然任何人都可以创建并发行 ETF 代币,但很显然,具有专业投资决策实力和影响力的 “冠军” 显然更能引起注意并通过发行的代币获利。

Hord 由两个重要参与者「冠军」及其「公会」组成:冠军,指的是加密行业领袖、基金和天使投资人、以及成功的长期加密货币交易者;冠军将会公开组合持仓数据以供他们的公会成员跟随借鉴。

Hord 中的两个关键智能合约协议,「冠军」合约用于和冠军的交互,「镜像」合约则被冠军们的追随者所使用。简单来说,冠军合约将冠军们的投资组合批量公开到镜像合约上之后,冠军的公会跟随者们就可以投资、申购由这些镜像合约代表的、完美映射冠军的持仓和交易操作的 ETF 代币。每当有资金进入镜像合约时,一个相应的 ETF 代币将被自动铸造完成,并直接发布给镜像合约的投资人。这个 ETF 代币,其实就是冠军的个人投资组合的代币化产物;未来也可以按底层投资标的市场价格而被赎回。

重要的是,这些 ETF 代币具有良好的流动性,它并不依赖于自动做市商机制(AMM),而是可以在 Hord 独创的订单簿模式去中心化交易所(Hord DEX)上进行交易。这将在不造成巨大滑点损失的情况下,提供一个良好的 ETF 代币价格撮合机制。同样,它可以避免社区成员在每笔交易中支付高昂的 ETH 费用。

Hord 为投资人「公会」和管理人「冠军」双方都带来了显而易见的优势:冠军能通过 Hord 的传播,获取数据使用费;而公会成员们则有机会用较低的成本,根据市场领导者的投资组合,来进行无缝接轨的实时跟单。

Hord 存在的几大特点:

平台会推出优秀冠军领导的投资组合供粉丝用户选择。

支持一键跟单功能(Mirror Trading)。

通过通证化 ETF 代币 +订单薄 DEX,为 ETF 增加充足的流动性。

将来迁移到基于 ZK Rollups 的 Layer2 解决方案,有望降低 ETF 代币创建和交易手续费。

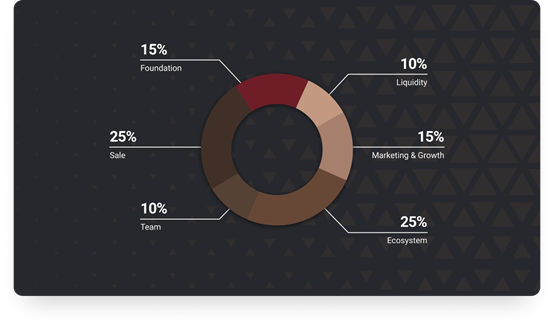

在价值捕获方面,对于平台用户而言,HORD 可用于支付 ETF 创建手续费、赎回手续费和订单簿 DEX 手续费等,并能通过 HORD 参与网络和协议的治理。其中,平台拿出 5% 收益对 HORD 进行回购销毁,打造通缩模型。

在完成 “首次冠军发行” 后,Hord 获取了大量 KOL 和基金们作为创世冠军——这些 KOL 既有的粉丝基础和市场需求,使得项目在初始阶段极佳的市场切入点。同时 Hord 也受到了基金和加密 KOL 的大量关注,因为在目前的市场上,仅有 Hord 这一款产品能带来集成少数头部 KOL 影响力和投资能力的量身定制解决方案。

在融资方面,Hord 于 3 月份宣布完成 100 万美元种子轮融资,由 LD Capital 和 DAO Maker 领投,SevenX、Bella、Gate.io、AU21 等参投,并将于近日联合 DAOMaker 及 ByBIT 进行 IDO。

总结而言,Hord 是一个社交型的资产管理跟单平台,「冠军」创建更具灵活性的动态 ETF,可以根据市场的变化及时调整投资组合,让 ETF 的创建者实时调整 ETF 中的资产权重,添加和删除资产。平台则会甄别出具有优秀收益的「冠军」,以便公会粉丝可根据排行榜选择适合自己的投资策略,一键跟单进行投资,从而达到高收益。冠军们可以享受跟随他 ETF 的投资粉丝所产生收益部分的分红, 除此以外还有机会获得 HORD 代币奖励。根据规则,其中代币总量 15% 的 HORD 将会用于激励这些领先的加密投资者们。

通过这种带有交互型的投资平台,Hord 旨在促进加密中最常见的行为特征:社交游戏,从而打造一个去中心化的社交化加密货币资产管理平台。在社交发达的今天和未来,市场可以期望 Hord 或更多类似产品的出现,来弥补和完善加密货币资产管理社交平台的这块空白。

小结

在「资产管理」越发重要的大环境下,各种资管平台或将引领下一个市场热点。从 ICONOMI、Melon 到 Yfi、dHedge,再到 Melon、TokenSets,到最新的 Hord——它们各有侧重点和优势,为加密资产投资者提供了既控制风险又能获得相对高收益的选择——用户自然产生的市场需求早就了高达百万亿美元规模的机会,这是投资者本身可以重点关注的一个赛道。

至于未来哪款项目会成为该赛道的龙头,目前我们尚不可知,但观察该细分市场的发展是非常有趣的,并且亲身参与其中、获得收益甚至抓住赛道独角兽,则更是最大的机会。