原文作者:@DeFi_Made_Here

原文编译:Luccy,BlockBeats

编者按:Alphabeth Capital 分析师、Good Entry 顾问 @DeFi_Made_Here 在社交媒体平台发文分析了 Curve 生态系统当前面临的挑战和潜在风险,及创始人 Mich 面临的债务压力。

@DeFi_Made_Here 在推文中介绍了从 Mich 的债务问题到 CRV 的设计局限,同时表示对 Curve 的未来充满期待,认为 Mich 作为空间中最有才华的开发者之一,将不断创新以促使生态系统持续发展。此外,文章还对 Curve 的最大的流动性提供者 @0x Sifu 的做空交易进行分析,从而推测 Curve 接下来的发展。BlockBeats 将原文编译如下:

CRV 就像一颗定时炸弹一样,Curve 生态系统目前被交由「可疑个体或实体」掌控,而 Mich 有能力偿还每月增长 170 万美元的债务。

接下来,我将解释为何我看到了希望之光,以及 @0x Sifu 如何参与这场博弈。

八月份时,Mich 手握大约 50% 的 CRV 流通供应,但由于无法出售(缺乏流动性,负面形象等原因),他不得不以非流动性代币为抵押进行借贷以获得现金。

一切都进行得比较顺利,直到 Curve 被利用,CRV 价格开始下跌。Mich 接近清算,但他无法兑现公开承诺,即在必要时偿还债务。

由于没有足够的流动性来清算他的借贷头寸,货币市场几乎陷入了坏账的境地。放贷人开始撤回他们的资产,借款的年化利率开始上升。最糟糕的情况出现在 CRV/ Frax 池中,利用率达到了 100% 。

在 100% 利用率下,Fraxlend 的利率每 4 小时翻倍一次。为了降低利用率,Mich 部署了一个新的 Curve 池和指标:

一个由 crvUSD 和 Fraxlend 的 CRV/FRAX LP 代币组成的 2 池,初始奖励为 100, 000 美元的 CRV。

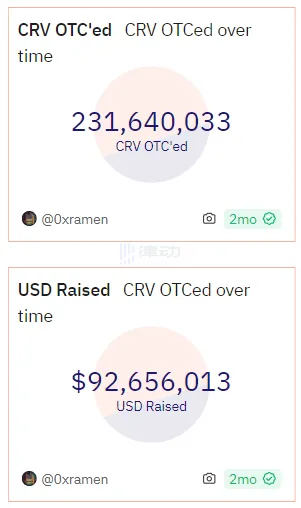

这并没有降低利率,Mich 只剩下唯一的选择,即以折扣价出售 CRV 进行场外交易,以偿还债务。2.31 亿美元的 CRV 以 0.4 美元的价格出售,总售价为 9200 万美元,并达成了一个握手协议,同意在 2024 年 2 月之前不进行场外交易。

完整的交易对手列表请看下方的截图。包括:@wintermute_t、@DWFLabs、@dcfgod、@machibigbrother、@justinsuntron,还有其他人。

Mich 获得了足够的稳定币来偿还部分债务并降低借款利率。市场停止恐慌,但大多数借贷协议不愿意承受太多与 CRV 相关的风险,因此他们收紧了政策。

Mich 仍然可以在 @InverseFinance、@CreamdotFinance、@fraxfinance 和 @aave v3 上借款。但最大的帮助来自 @SiloFinance,他们有意或无意地分叉了自己的协议,为 Mich 创建了 CRV/crvUSD 市场。

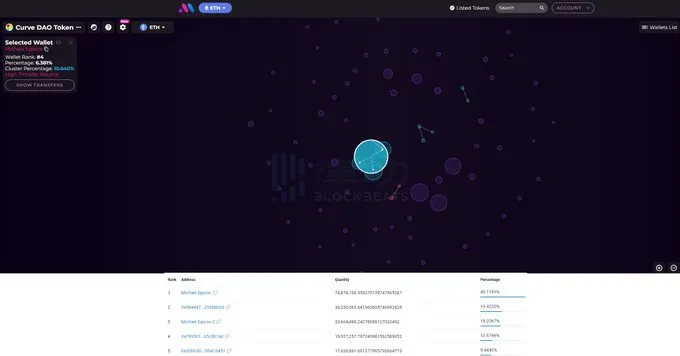

因此,Mich 再次以 CRV 为抵押借款。这一次借了 7500 万美元,分配如下:

· Silo : 46.5 M(来自他及相关钱包)

· Fraxlend: 15.1 MFraxlend: 1510 万美元

· 其他: 13.4 M

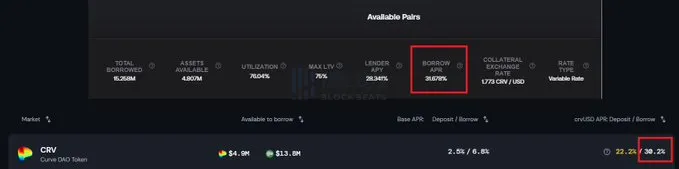

在 Silo(和 Fraxlend)的借款利率高达 30% ,这意味着每年要支付 1850 万美元的利息。为了保持较低的借款利率并提供更多流动性,Mich 通过 @pendle_fi 和 @Penpiexyz_io 对 Silo 池进行激励和贿赂。

但是,有谁在冒险为 Mich 提供流动性呢?

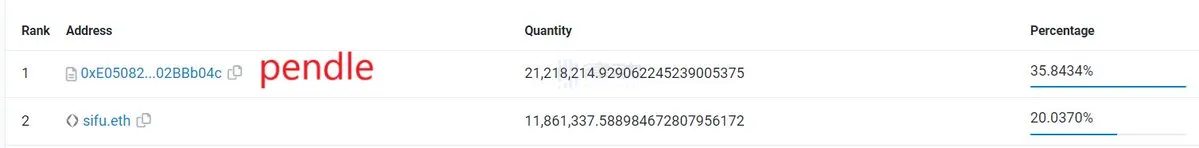

除了那些通过 Pendle 存款以获取提升奖励的人之外,最大的流动性提供者是 @0x Sifu,他在稳定币上获得 30% 的回报,还有一件更重要的事情。

他在做空 CRV。这给价格、Mich 和放贷人带来更大的压力。如果池中没有更多的存款人,Sifu 可以开始从池中撤回流动性并继续做空 CRV。

在我昨天的推文之后,Mich 在电报群里写道,他得知有人在使用 Silo 的 CRV 进行空头交易。他提高了利用率,使其变得非常昂贵,Sifu 偿还了部分 CRV。

如果我的理论正确,Sifu 可以以类似于 Avi 的方式开始挤压 Mich:

· 减少可用流动性以推高利率

· 做空 CRV 以清算 Mich

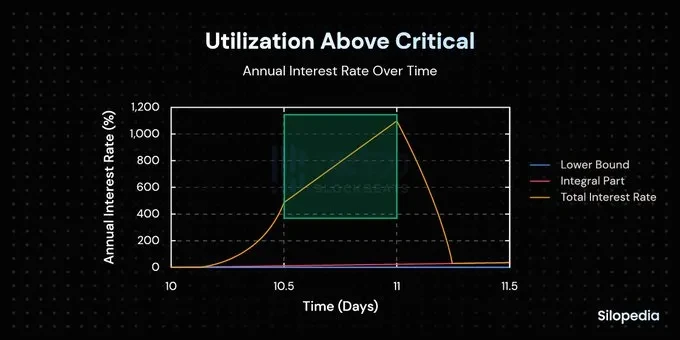

Sifu 可以独自一人将利用率推至 100% ,使利率在短时间内上升至 1100% 以上。与此同时,他可以在永续合约上开设 CRV 的空头仓位,等待场外交易的 CRV 买家抛售(场外买家获利 25% -50% )。

我们可以预料到类似于八月份发生的情况。当人们开始提取资金并抛售 CRV 以保护自己,那时 Mich 差点失去一切,但有利益关系的人救了他。

但让我们假设 @0x Sifu 是一个善良的行为者,他将普通地偿还他的 CRV 债务,继续为 Mich 提供流动性,场外交易的买家也不会采取类似的行动。CurveFinance 有未来吗?

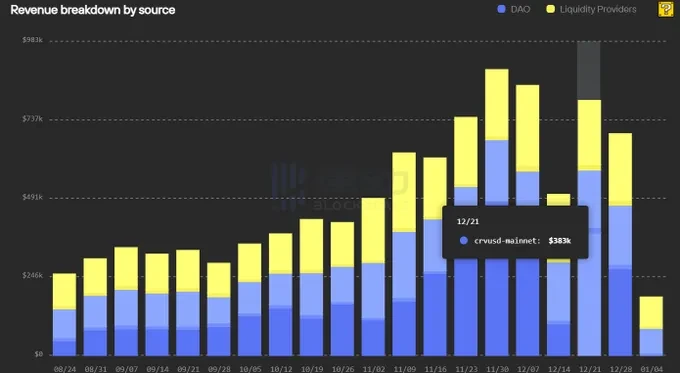

我一直在批评 CRV 模型,并声称它是不可持续的。虽然随着 crvUSD 的引入,Curve 的情况有望好转,但是 crvUSD 的流动性提供者也是不可持续的。

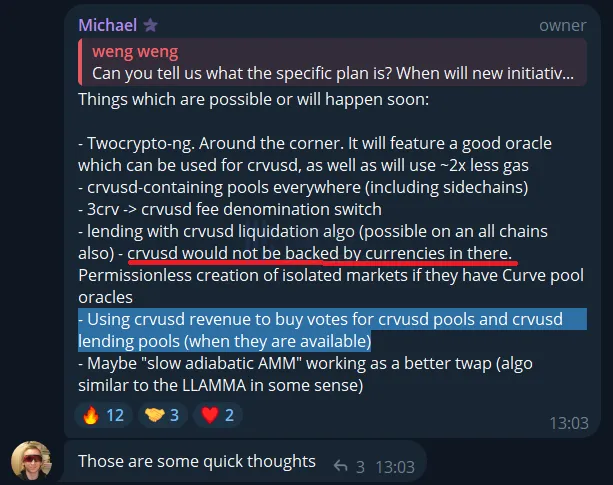

crvUSD 的流动性提供者直接由 Mich 用 CRV 进行激励。显然,这不会永远持续,尤其当 CRV 价格持续下跌时更不会如此。但 Mich 从 ve 33 DEXes 获得了灵感,提出了一个将 crvUSD 收入只分配给那些投票支持 crvUSD 的 LP 的想法。crvUSD 的费用占 DAO 收入的近一半,因此,对于 crvUSD 的流动性提供者的激励将非常有吸引力。

除此之外,还将有带有 crvUSD 清算算法的孤立借贷池。关于此事的信息不多,但 crvUSD 不会由池中的货币支持。

在未来几周,当场外交易的 CRV 变得可流动时,Curve 将不得不经历另一次压力测试。不幸的是,创始人的债务对整个 Curve 生态系统的健康造成了很大的压力,是一种系统性风险。

然而,Mich 是空间中最有才华的开发者之一,正不断进行创新。希望即将发生的事件不会对 Curve 造成伤害,而 CRV 的设计局限将允许生态系统持续发展。

原文链接